USD và Fed: Hai thái cực trong nhiệm kỳ thứ hai của Trump

Trần Quốc Khải

Junior Editor

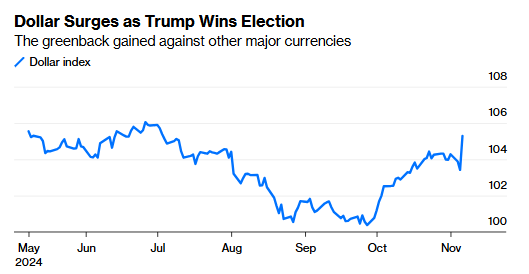

USD đang tăng mạnh trở lại với viễn cảnh nhiệm kỳ thứ hai của Donald Trump, tạo ra những biến động lớn trên thị trường tài chính toàn cầu. Tuy nhiên, sự hồi sinh này cũng đối đầu với những chính sách lãi suất của Cục Dự trữ Liên bang, khiến giới đầu tư phải dự đoán và điều chỉnh chiến lược của mình trước các tín hiệu kinh tế đầy biến động.

Phản ứng trước viễn cảnh Donald Trump quay trở lại Nhà Trắng thực tế là sự tiếp nối những gì thị trường trái phiếu, cổ phiếu và tiền tệ toàn cầu đã dự đoán trong vài tuần qua. Tuy nhiên, điều còn thiếu ở đây là một yếu tố quan trọng - thông tin cụ thể về các chính sách mà Tổng thống Donald J. Trump sẽ thực sự theo đuổi.

Ví dụ, Trump không thích USD quá mạnh, cũng như không muốn lãi suất quá cao. Vào tháng Tư, ông gọi mức đỉnh trong 34 năm của USD/JPY là một “thảm họa”. Trong một cuộc phỏng vấn với Bloomberg Businessweek vào tháng Bảy, ông cho rằng USD mạnh là một vấn đề lớn về tiền tệ và là gánh nặng khủng khiếp. Mới đây, vào thứ Ba, ông đã đăng trên mạng xã hội Truth Social rằng đỉnh cao mới của USD sẽ là một thảm họa cho các nhà sản xuất và những ngành khác.

Nói cách khác, hãy chuẩn bị cho những thay đổi quan trọng về mặt thông điệp. Quan điểm, giống như những gì cố Nữ hoàng Elizabeth II từng nói, có thể thay đổi theo thời gian.

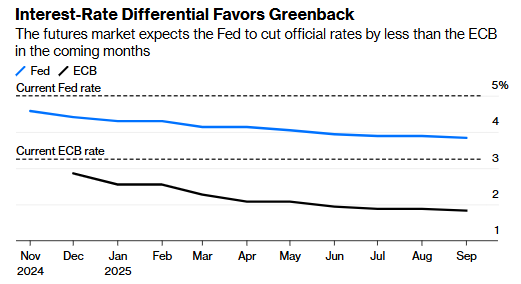

Một nhân vật khác có tầm ảnh hưởng quan trọng đối với động thái thị trường là Chủ tịch Fed Jerome Powell. NHTW sẽ tổ chức họp báo vào thứ Năm sau cuộc họp của Ủy ban chính sách lãi suất. Mặc dù khả năng cao là Fed sẽ giảm biên độ lãi suất chính sách xuống khoảng 4.5% - 4.75%, mọi ánh mắt đều đang hướng về phát biểu của Powell về định hướng lãi suất trong tương lai.

Bất kỳ gợi ý nào về việc thay đổi chu kỳ cắt giảm lãi suất sẽ đẩy mạnh áp lực lên đợt tăng gần đây của lợi suất trái phiếu. Phiên đấu giá TPCP Mỹ kỳ hạn 30 năm trị giá 25 tỷ USD tối nay sẽ khó tiêu thụ sau khi lợi suất tăng 25 bps trong ngày qua - biến động mạnh nhất kể từ tháng 3/2020. Lợi suất dài hạn đã tăng 70 bps kể từ khi Fed bất ngờ cắt giảm lãi suất mạnh vào ngày 17/9.

Tuy nhiên, nếu thông điệp của Fed là giữ nguyên chính sách nới lỏng dần dần, điều này có thể giúp ổn định lại sự hỗn loạn của thị trường trái phiếu gần đây - và qua đó giảm áp lực lên USD.

Nhìn ra bên ngoài nước Mỹ, dễ thấy những lo ngại đang diễn ra ở các khu vực khác. Các thị trường mới nổi đang chịu sức ép khi gần như toàn bộ mức tăng trưởng của năm nay bị xóa bỏ, và đồng peso của Mexico mất giá hơn 3% với việc là mục tiêu trực tiếp của Trump.

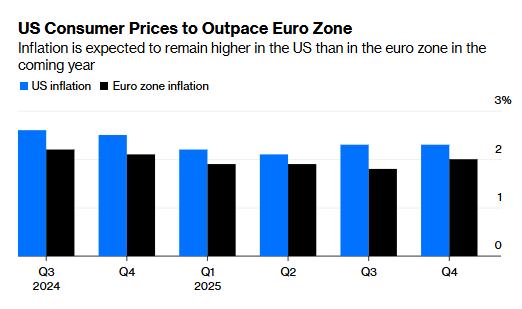

Các quốc gia phát triển cũng đang đối mặt với nguy cơ gia tăng thuế quan, chiến tranh thương mại và hệ quả từ mối quan hệ quốc tế xấu đi. EUR/USD đã chứng kiến mức giảm lớn nhất kể từ năm 2016. Triển vọng của một đợt cắt giảm lãi suất 50 bps tại cuộc họp của ECB vào ngày 12/12 đã tái xuất hiện và các nhà phân tích của Goldman Sachs dự đoán thêm một đợt cắt giảm 0.25% vào giữa năm 2025. Khu vực EU hiện đang trải qua tình trạng giảm lạm phát nhanh chóng với lạm phát tại bốn quốc gia lớn đều thấp hơn nhiều so với mục tiêu 2% của ECB.

Lợi suất TPCP ngắn hạn của Eurozone đã giảm đến 10 bps vào thứ Tư khi kỳ vọng tăng lên về việc nền kinh tế phụ thuộc vào xuất khẩu của khu vực sẽ chịu thêm áp lực từ các tranh chấp thương mại. Điều này càng làm gia tăng độ dốc của đường cong lợi suất từ hai năm đến 30 năm tại các quốc gia thuộc Eurozone, khi nỗi lo về giảm phát gia tăng.

Một lần nữa, điều này có thể bị phóng đại quá mức. Theo phân tích của Bloomberg Economics, nếu Mỹ áp đặt mức thuế 20% lên hàng nhập khẩu và các đối tác thương mại đáp trả tương tự, GDP của Vương quốc Anh và Liên minh châu Âu chỉ giảm khoảng 0.2% và 0.1% vào năm 2028. Thuế quan phổ quát không tạo ra nhiều khác biệt đối với năng lực cạnh tranh tương đối của châu Âu. Phó chủ tịch ECB Luis de Guindos đã nói vào thứ Tư tại Frankfurt rằng: “Tháng Mười Hai là quá sớm để xem xét tác động của thuế quan”.

Bloomberg