Hedge fund quay lưng với cổ phiếu Mỹ giữa cơn bão chính sách

Huyền Trần

Junior Analyst

Nhiều quỹ đầu cơ đang tăng cường đặt cược vào việc bán khống cổ phiếu Mỹ, bất chấp đà phục hồi gần đây của thị trường. Nguyên nhân là môi trường chính sách bất ổn và lo ngại tăng trưởng kinh tế suy yếu chưa được phản ánh đầy đủ vào giá. Trong khi đó, các khoản đầu tư vào châu Âu, Nhật Bản và thị trường mới nổi đang thu hút sự quan tâm nhiều hơn.

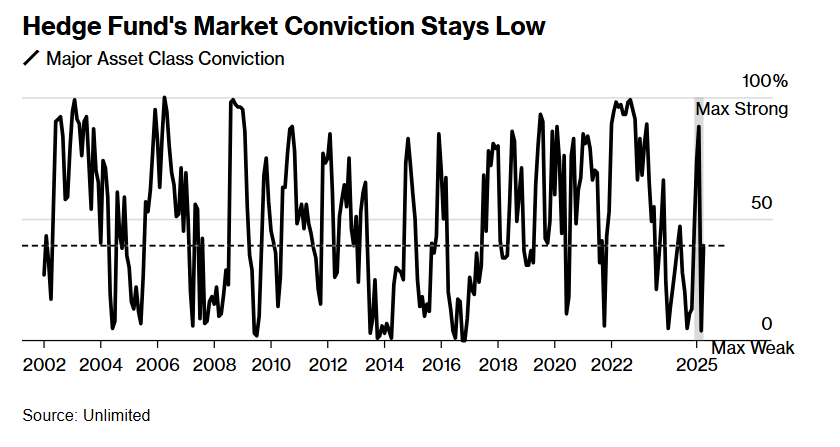

Các nhà quản lý quỹ đầu cơ, vốn đã giữ thái độ thận trọng khi các thông tin về thuế quan làm thị trường dao động, vẫn chưa sẵn sàng đặt cược lớn, ngoại trừ một trường hợp đặc biệt: Bán khống cổ phiếu Mỹ. Chỉ số "conviction" thị trường, phản ánh mức độ tự tin của các quỹ đầu cơ trong việc theo đuổi chiến lược đầu tư cụ thể, đã phục hồi phần nào sau khi giảm mạnh xuống mức thấp nhất trong nhiều thập kỷ, theo dữ liệu từ Bob Elliott, cựu giám đốc điều hành tại Bridgewater Associates Ltd. Các vị thế trên các loại tài sản chủ chốt — bao gồm tiền tệ, trái phiếu và hàng hóa — vẫn yếu sau khi giảm xuống mức thấp nhất 10% so với mức trung bình từ năm 2000 vào cuối tháng 3.

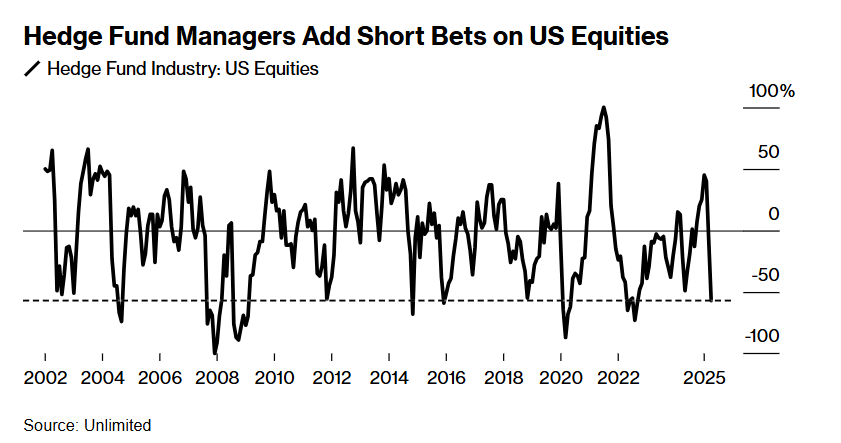

Trong tháng 4, sự thay đổi đáng chú ý duy nhất là sự gia tăng cược vào việc bán khống cổ phiếu Mỹ, mặc dù thị trường đã có sự phục hồi gần đây, theo Elliott, người hiện điều hành công ty của mình, Unlimited. Công ty này theo dõi dữ liệu gần như thời gian thực từ 3,000 quỹ đầu cơ quản lý khoảng 5 nghìn tỷ USD trên toàn cầu. “Những gì chúng tôi thấy hiện nay là các nhà quản lý quỹ đang tập trung nhiều hơn vào chính sách thay vì những tuyên bố suông — và chính sách hiện tại rõ ràng là tiêu cực,” Elliott chia sẻ trong một cuộc phỏng vấn. “Khả năng suy yếu của nền kinh tế có thể là câu chuyện quan trọng hơn bất cứ gì mà Scott Bessent hay Trump nói trong từng phút.”

Quan điểm thận trọng này phản ánh một môi trường chính sách đầy bất ổn, càng thêm căng thẳng sau khi Tổng thống Mỹ Donald Trump tăng cường căng thẳng thương mại với các thuế quan mới, chỉ để sau đó tạm hoãn các kế hoạch này trong khi đàm phán tiếp tục. Điều này đã khiến các chuyên gia Phố Wall giảm vị thế của mình trên nhiều thị trường. Hiện nay, dù các nhà giao dịch bán lẻ đang theo đuổi chiến lược mua khi giá cổ phiếu giảm, thì "tiền thông minh" lại đang đặt cược vào sự suy giảm của thị trường, ít nhất là ở Mỹ.

Mức độ tin tưởng vào thị trường của các quỹ phòng hộ vẫn ở mức thấp

“Đây là một thời điểm đầy thử thách cho các quỹ đầu cơ khi phải điều hướng một môi trường không chắc chắn như vậy,” Elliott nói. “Một phần cách họ đối phó với sự biến động chính sách là giữ lại nguồn lực dự trữ để khi có hướng đi rõ ràng, họ có thể thay đổi nhanh chóng.” Unlimited sử dụng công nghệ học máy để phân tích các vị thế và lợi nhuận tổng hợp từ các phong cách quỹ đầu cơ lớn, qua đó xây dựng các danh mục đầu tư mô phỏng các khoản đầu tư của quỹ đầu cơ, bao gồm hai quỹ ETF quản lý chủ động, tập trung vào lợi nhuận toàn cầu và đa chiến lược.

Một chủ đề rõ ràng đang nổi lên từ nghiên cứu của Unlimited, theo Elliott. Các nhà quản lý quỹ dài-ngắn hiện đang giảm vị thế đối với cổ phiếu Mỹ, trong khi gia tăng các cược vào châu Âu và Nhật Bản.

Điều này trái ngược hoàn toàn với trước và ngay sau cuộc bầu cử năm ngoái, khi các quỹ lạc quan về cổ phiếu Mỹ, đặc biệt là với dự đoán về một môi trường tăng trưởng. Tuy nhiên, sau khi các ưu tiên chính sách của Trump trở nên rõ ràng vào đầu tháng 2 và tháng 3, các nhà quản lý quỹ nhanh chóng giảm vị thế dài và chuyển sang bán khống. Đến tháng 4, khi thị trường trải qua những biến động mạnh, các quỹ đã có lập trường thậm chí còn bi quan hơn. Trên thực tế, chỉ có vài lần kể từ năm 2000, các vị thế giảm mạnh như vậy, bao gồm cả trong thời kỳ khủng hoảng tài chính, theo dữ liệu.

Các nhà quản lý quỹ phòng hộ gia tăng đặt cược bán khống cổ phiếu Mỹ

Mặc dù các quỹ đầu cơ vẫn cực kỳ bi quan về các công ty nhỏ và vừa, nhiều quỹ lại thấy cơ hội trong lĩnh vực tài chính và ngân hàng, với sự cải thiện trong các yếu tố cơ bản và định giá tương đối thấp hấp dẫn. Đầu tư vào các thị trường mới nổi cũng rất nổi bật. Trong quý đầu năm, đây là phong cách quỹ hoạt động tốt nhất, với mức tăng 6.3% nhờ vào sự bứt phá của cổ phiếu Trung Quốc, so với mức lợi nhuận chỉ 1.7% của ngành quỹ đầu cơ nói chung.

Theo Elliott, Mỹ đang đối mặt với ba thách thức lớn: Chính sách liên bang, bao gồm thuế quan, có thể ảnh hưởng tiêu cực đến tăng trưởng; sự rút lui của nhà đầu tư quốc tế khỏi tài sản Mỹ và sự bất ổn chính sách gia tăng. Những yếu tố này chưa được phản ánh đầy đủ trong giá trị thị trường hiện tại, ông nói.

"Tăng trưởng yếu hơn trong tương lai chưa được phản ánh trong kỳ vọng lợi nhuận cổ phiếu hiện tại và định giá, đồng USD vẫn ở mức cao mặc dù đã giảm gần đây, và cổ phiếu Mỹ vẫn có lợi nhuận vượt trội so với cổ phiếu các nền kinh tế phát triển khác, chỉ mới điều chỉnh nhẹ," Elliott chia sẻ. "Trừ khi có một thay đổi đáng kể trong chính sách từ chính quyền hiện tại, những xu hướng này có khả năng sẽ tiếp tục."

Bloomberg