“Bức thư tình” của Kevin Warsh: Liệu có phải là lời khẳng định cho một bước ngoặt lịch sử tại Fed?

Huyền Trần

Junior Analyst

Kevin Warsh, cựu Thống đốc Fed, chỉ trích mạnh mẽ các quyết sách của ngân hàng trung ương và gọi bài phát biểu là "bức thư tình" gửi đến Fed. Ông kêu gọi một Fed độc lập, tập trung vào kiểm soát lạm phát và hạn chế mở rộng phạm vi hoạt động. Tuy nhiên, liệu ông có thể thay đổi thực tế nếu trở lại Fed vẫn là một câu hỏi bỏ ngỏ.

Kevin Warsh – ứng viên tiềm năng kế nhiệm Jay Powell làm Chủ tịch Cục Dự trữ Liên bang (Fed) – đã có một bài phát biểu đáng chú ý vào thứ Sáu tuần trước. Ông thừa nhận rằng “ngày càng có nhiều người quan tâm đến quan điểm của tôi” và không ngần ngại chỉ trích gay gắt những chính sách mà Fed đã thực hiện kể từ khi ông rời vị trí thống đốc vào năm 2011. Theo Warsh, Fed đã lạm dụng chính sách nới lỏng định lượng, dễ dãi với tài khóa mở rộng, đồng thời mở rộng vai trò sang các lĩnh vực như biến đổi khí hậu và hỗ trợ người nghèo – những yếu tố mà ông cho là đã góp phần gây ra lạm phát. Những sai lầm này, theo ông, khiến Fed mất thế chủ động, đánh mất uy tín và “gây thiệt hại lớn cho người dân Mỹ”.

Dù gọi bài phát biểu là “bức thư tình” gửi đến Fed, nhưng việc quy trách nhiệm cho thể chế kinh tế quan trọng nhất nước Mỹ về phần lớn những vấn đề hiện tại và chỉ trích các quan chức ngân hàng trung ương là “những hoàng tử được nuông chiều” đáng bị “lên án” cho thấy đây là một thông điệp nặng tính phê phán hơn là yêu thương.

Tuy nhiên, cần nhìn nhận thực chất: ây là một bài diễn văn “ứng cử”. Vậy, nếu Warsh thực sự lãnh đạo Fed, chính sách của tổ chức này sẽ thay đổi như thế nào?

Điểm đúng, điểm phóng đại và điều còn thiếu

Nhiều quan điểm của Warsh hoàn toàn đáng được xem xét nghiêm túc. Ngân hàng trung ương cần sự khiêm tốn, minh bạch, và phải chịu trách nhiệm trước công chúng nếu mắc sai lầm. Thật chính đáng khi ông cảnh báo rằng Fed và các ngân hàng trung ương khác đang né tránh trách nhiệm về lạm phát gần đây. Việc mở rộng sứ mệnh vượt quá mục tiêu ổn định giá và toàn dụng lao động cũng đã làm xói mòn lòng tin của công chúng và tính chính danh của tổ chức. Warsh hoàn toàn đúng khi nhấn mạnh rằng các ngân hàng trung ương không nên ưu tiên lợi ích nội bộ mà phải tập trung vào nhiệm vụ cốt lõi.

Tuy vậy, không thể phủ nhận rằng Warsh đã phóng đại ảnh hưởng của Fed. Trong bối cảnh trật tự kinh tế toàn cầu đang bị thách thức bởi chính sách đối ngoại của một tổng thống Mỹ và thế giới vừa trải qua một đại dịch chưa từng có, việc quy mọi sai lầm cho Fed là không hợp lý.

Ngoài ra, Warsh cũng chưa hoàn toàn chính xác khi cho rằng Fed không hề kêu gọi kỷ luật tài khóa trong thời kỳ kinh tế tăng trưởng. Chủ tịch Powell từng nhiều lần cảnh báo rằng quỹ đạo tài khóa hiện tại của Mỹ là “không bền vững” và cần phải được điều chỉnh.

Warsh cũng chỉ trích việc Fed tham gia Mạng lưới Xanh hóa Hệ thống Tài chính (NGFS) từ năm 2020 đến 2025 là minh chứng cho việc đi chệch khỏi nhiệm vụ cốt lõi. Tuy nhiên, tổ chức này hoạt động khá mờ nhạt, khó có thể xem là nguyên nhân khiến Fed mất uy tín hay chính danh.

Thực tế hiện nay – thể hiện qua phản ứng thị trường trong hai tuần qua – cho thấy không phải Fed mà chính nhánh hành pháp của chính phủ Mỹ mới đang đối mặt với khủng hoảng niềm tin từ công chúng.

Việc cường điệu hóa là điều dễ hiểu trong một bài phát biểu có tính “tranh cử”. Nhưng điều đáng chú ý hơn cả là những gì Warsh không đề cập. Bài phát biểu thiếu hoàn toàn một phản biện có chiều sâu: Nếu Fed hành động đúng như ông đề xuất vào năm 2020–2021 thì lãi suất cần phải tăng đến mức nào để ngăn lạm phát? Chi phí đánh đổi ra sao? Liệu có phương án nào vừa kiểm soát lạm phát vừa hạn chế tác động tiêu cực đến nền kinh tế hay không? Những câu hỏi căn bản đó hoàn toàn bị bỏ ngỏ.

Nếu Warsh lãnh đạo Fed, điều gì sẽ thay đổi?

Trước hết, Fed sẽ trở nên hawkish hơn. Warsh tỏ rõ lập trường cứng rắn với lạm phát, và nếu nắm quyền, ông sẽ không muốn bị đánh giá là đã để giá cả vượt tầm kiểm soát.

Thứ hai, Fed dưới thời Warsh sẽ thu hẹp vai trò. Việc rút lui khỏi những nhiệm vụ ngoài lề sẽ giúp Fed tập trung hơn vào các mục tiêu trọng tâm – một điều tích cực.

Thứ ba, Fed sẽ nâng cao tính minh bạch. Warsh từng thực hiện một báo cáo xuất sắc đánh giá mức độ minh bạch của Ngân hàng Trung ương Anh năm 2014 – báo cáo này đến nay vẫn được đánh giá cao.

Cuối cùng, có thể dự đoán rằng Warsh – dù khởi đầu với lập trường hawkish– cũng sẽ sớm nhận ra rằng điều hành chính sách tiền tệ đòi hỏi sự linh hoạt, nhạy bén và khả năng chấp nhận đánh đổi trong thực tế.

IMF đánh giá thế nào về các mức thuế?

Thay vì nói rằng mọi thứ đều không chắc chắn, các nhà hoạch định chính sách tại hội nghị mùa xuân của IMF và Ngân hàng Thế giới đã tập trung phân tích dựa trên những gì có thể xác định và những giả định có cơ sở – một cách tiếp cận hợp lý hơn.

Nhiều quan chức ngoài Mỹ nhận định rằng các mức thuế do Trump đề xuất sẽ tạo ra một cú sốc giảm phát đối với cầu tiêu dùng – khiến chi tiêu và sản lượng sụt giảm. Chủ tịch ECB Christine Lagarde cho rằng thuế quan “có xu hướng làm giảm phát nhiều hơn gây ra lạm phát”. Thống đốc Ngân hàng Anh Andrew Bailey cũng gọi đây là một “cú sốc tăng trưởng”. Thống đốc Ngân hàng Trung ương Nhật Bản Kazuo Ueda lo ngại rằng thuế quan sẽ làm giảm niềm tin kinh doanh. Trong khi đó, Fed – đối mặt với rủi ro đình lạm – giữ thái độ thận trọng và phát biểu một cách mơ hồ hơn.

IMF – tổ chức có vai trò trung gian – đã cố gắng lượng hóa tác động của thuế quan đối với kinh tế toàn cầu. Nhận định cơ bản của họ là: Thuế quan sẽ làm chậm tăng trưởng toàn cầu và làm tăng lạm phát tại Mỹ.

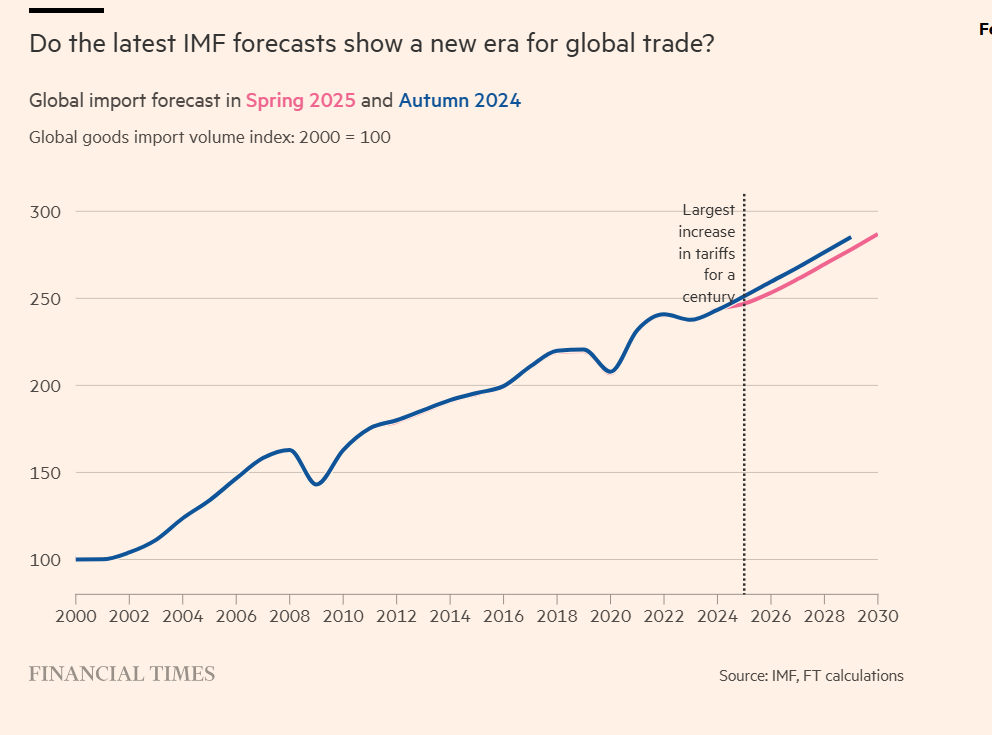

Trong các báo cáo mới, kinh tế trưởng Pierre-Olivier Gourinchas và các đồng nghiệp cảnh báo rằng nền kinh tế thế giới đang bước vào một “kỷ nguyên mới” với hàng rào thuế quan được thiết lập ở quy mô lớn nhất trong một thế kỷ. Hệ quả là thương mại toàn cầu sẽ bị ảnh hưởng mạnh, tăng trưởng chững lại và lạm phát gia tăng.

Tuy nhiên, điều gây ngạc nhiên là chính các dự báo của IMF lại không phản ánh đúng các cảnh báo nêu trên.

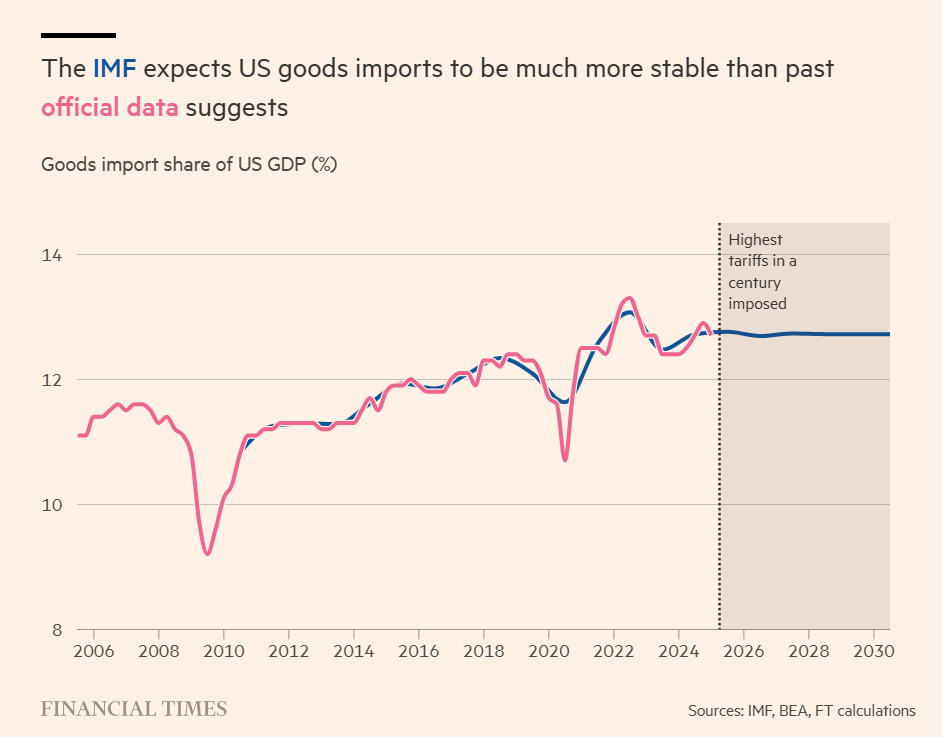

Biểu đồ dưới đây cho thấy tỷ trọng hàng nhập khẩu trong GDP thực tế của Mỹ vẫn giữ ổn định, thậm chí còn tăng theo thời gian. Theo mô hình của IMF, tác động của thuế quan dường như không quá nghiêm trọng. Trong khi đó, tổ chức Tax Foundation dự báo rằng nhập khẩu của Mỹ sẽ giảm tới 23%.

IMF dự kiến kượng nhập khẩu của Mỹ sẽ ổn định hơn so với trước đây

IMF phản hồi rằng giá trị hàng nhập khẩu sẽ tăng chậm hơn sản lượng – nghĩa là tỷ trọng nhập khẩu trong GDP danh nghĩa sẽ giảm. Điều này dẫn đến một kết luận bất thường:Nếu khối lượng nhập khẩu tăng mà tỷ trọng danh nghĩa giảm, thì đơn giá nhập khẩu (chưa tính thuế) phải giảm – trái ngược với thực tế đang diễn ra.

Dù không muốn quá chú trọng vào chi tiết dự báo, nhưng rõ ràng là các con số của IMF chưa đủ thuyết phục để chứng minh rằng thế giới đang thực sự bước vào một “kỷ nguyên mới” về thương mại toàn cầu – ít nhất là xét theo số liệu hiện tại.

Dự báo nhập khẩu toàn cầu vào mùa xuân 2025 và Thu 2024

Biểu đồ đáng chú ý

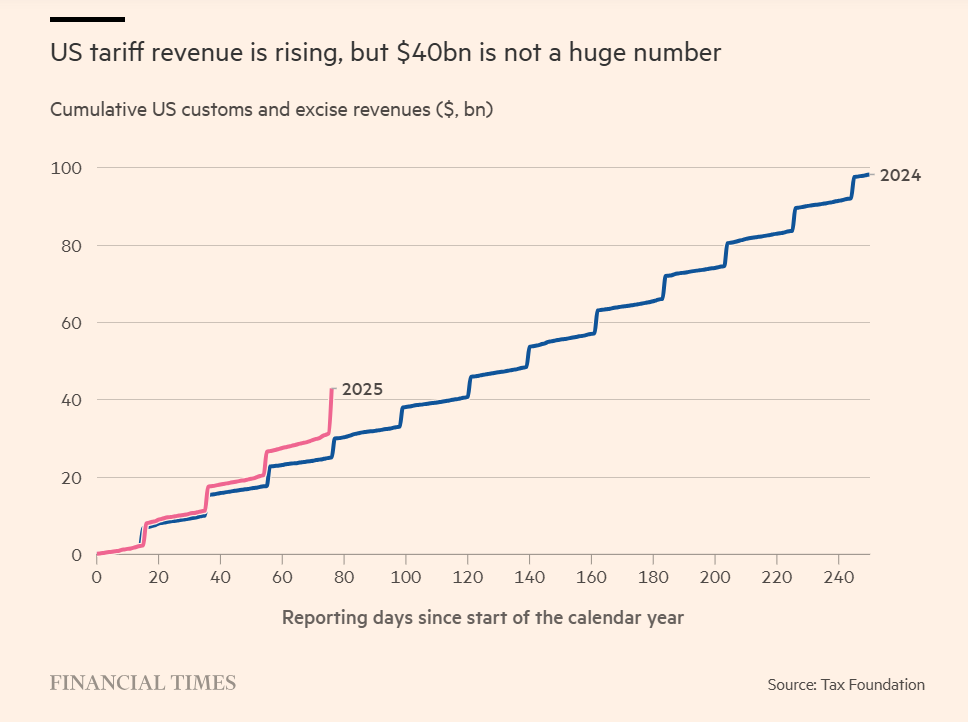

Biểu đồ dưới đây, do Erica York từ tổ chức Tax Foundation cung cấp, cho thấy doanh thu từ thuế quan và thuế tiêu thụ đặc biệt của Mỹ đang tăng mạnh trong năm nay nhờ các chính sách thuế của chính quyền Trump.

Ông Trump đúng khi nói rằng hàng tỷ USD đang đổ vào ngân sách liên bang, dù con số 2 tỷ USD mỗi ngày mà ông đưa ra là phóng đại.

Tuy nhiên, ông sai khi đánh giá mức thu này là lớn. Một phần doanh thu tăng thêm đến từ lợi nhuận doanh nghiệp bị thu hẹp, làm giảm nguồn thu từ các loại thuế khác. Ngoài ra, thuế quan còn có tác động làm giảm nhập khẩu.

Một cách đánh giá thực tế hơn là ước tính tổng doanh thu thuế quan trong cả năm. Ngay cả khi con số này đạt 200 đến 300 tỷ USD – cao hơn phần lớn các dự báo hiện nay – thì vẫn rất nhỏ so với nguồn thu từ thuế thu nhập cá nhân, vốn dự kiến lên tới 2,700 tỷ USD.

Doanh thu thuế của Mỹ đang tăng

Financial Times