Thời khắc cho chứng khoán Eurozone đã đến?

Quỳnh Chi

Junior Editor

Một cuộc họp lịch sử của ECB trong tuần này có thể trở thành chất xúc tác thúc đẩy thị trường chứng khoán khu vực Eurozone lên những đỉnh cao mới.

Dự kiến vào thứ Năm, ECB sẽ bắt đầu một chu kỳ cắt giảm lãi suất trước Fed lần đầu tiên trong lịch sử, khi lạm phát tại khu vực Eurozone hạ nhiệt nhanh hơn so với Mỹ. Triển vọng lợi nhuận doanh nghiệp cũng đang được cải thiện, với tăng trưởng kinh tế của châu Âu vẫn ổn định.

Điều này khiến các nhà quản lý tài sản và các chuyên gia chiến lược thị trường cho rằng chỉ số Stoxx Europe 600 sẽ tiếp tục đà tăng kỷ lục trong năm nay, mặc dù thời điểm Fed cắt giảm lãi suất vẫn chưa chắc chắn.

Bà Lilia Peytavin, chuyên gia chiến lược danh mục tại Goldman Sachs Group ở Paris cho biết: "Nhìn chung, đó là sự kết hợp khá tốt cho cổ phiếu. Điều quan trọng vào thứ Năm là triển vọng tăng trưởng và lạm phát mới của ECB. Chúng tôi kỳ vọng tăng trưởng sẽ phục hồi tại khu vực Eurozone trong những quý tới là điều tốt cho các cổ phiếu chu kỳ mang tính chu kỳ''.

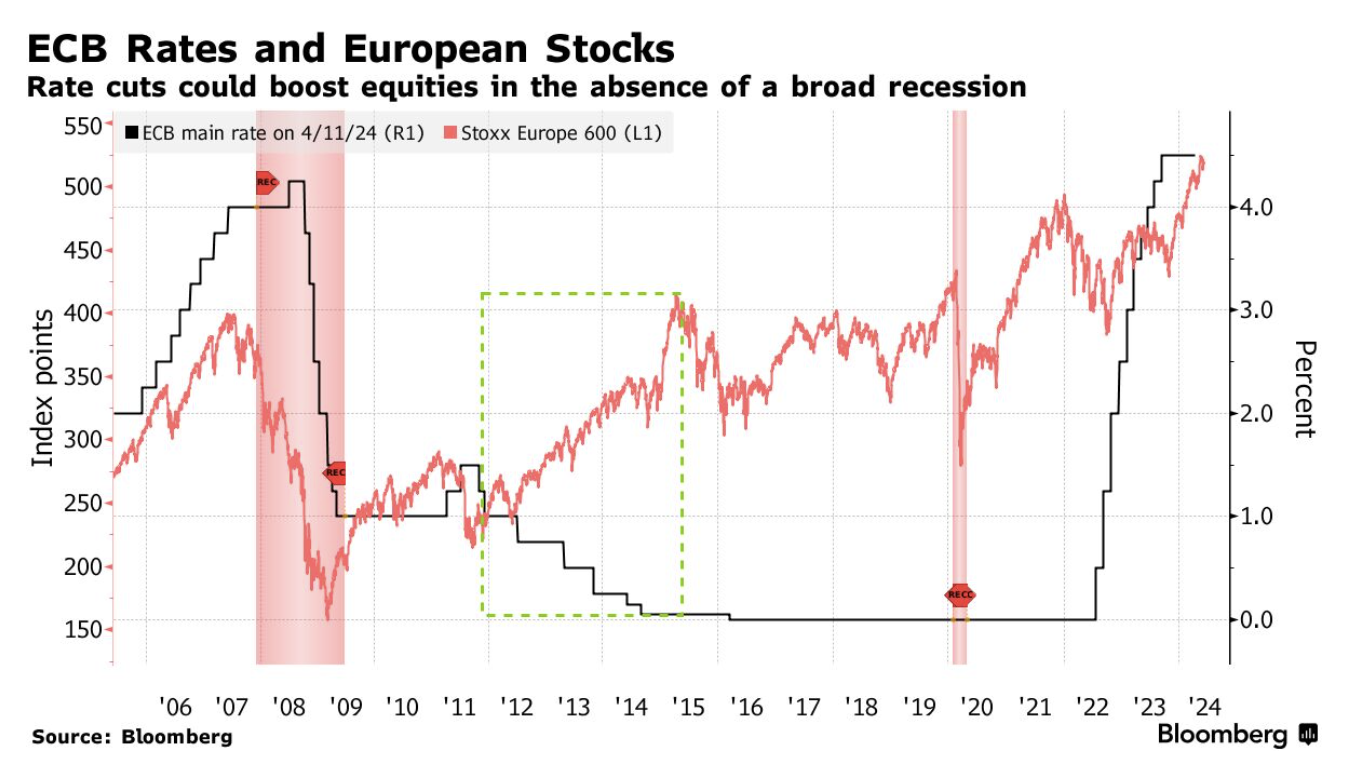

Lãi suất của ECB và chỉ số Stoxx 600

Lịch sử cho thấy việc nới lỏng chính sách tiền tệ là tín hiệu tốt cho thị trường chứng khoán. Theo phân tích của Goldman Sachs, kể từ những năm 1980, thị trường cổ phiếu Châu Âu đã tăng 2% trong tháng sau khi Fed cắt giảm lãi suất, gấp đôi so với mức tăng trưởng bình quân trong bất kỳ tháng nào. Số liệu cho thấy đà tăng trong 12 tháng thường mạnh mẽ hơn nhiều khi việc cắt giảm lãi suất đi kèm với nền kinh tế vững mạnh.

Tất nhiên, mức tăng 8% trong năm nay đã phản ánh phần nào sự lạc quan. Khu vực Eurozone đã thoát khỏi suy thoái, với 4 nền kinh tế hàng đầu thúc đẩy đà tăng trưởng nhanh hơn dự kiến. Các nhà đầu tư định giá 100% khả năng sẽ có ít nhất 2 lần cắt giảm từ ECB trong năm 2024

Mặc dù điều này hạn chế khả năng có một "đợt bùng nổ" nếu NHTW thực hiện cắt giảm lãi suất vào thứ Năm, nhưng "động thái này sẽ không trở nên vô nghĩa", ông Luca Paolini, chuyên gia chiến lược tại Pictet Asset Management nhận định. "Có lẽ nó đã được dự báo nhưng vẫn có tác động tâm lý không thể bỏ qua, khi các yếu tố cơ bản đang từ từ đi đúng hướng."

Dự báo lợi nhuận doanh nghiệp Châu Âu vẫn đang tăng

Thậm chí còn có nhiều tin tốt hơn về triển vọng trung hạn. Các chiến lược gia của Citigroup cho rằng có khả năng lãi suất cuối cùng sẽ đạt mức ổn định ở mức 2% - thấp hơn mức hiện tại nhưng cao hơn thời kỳ lãi suất 0% trong thập kỷ qua. Điều này có thể giúp ích cho nhà đầu tư lựa chọn các cổ phiếu khu vực châu Âu, bởi các cổ phiếu mang tính chu kỳ của khu vực "có nhiều khả năng vượt trội hơn so với Mỹ trước khủng hoảng tài chính toàn cầu", theo nhận định của chiến lược gia Beata Manthey.

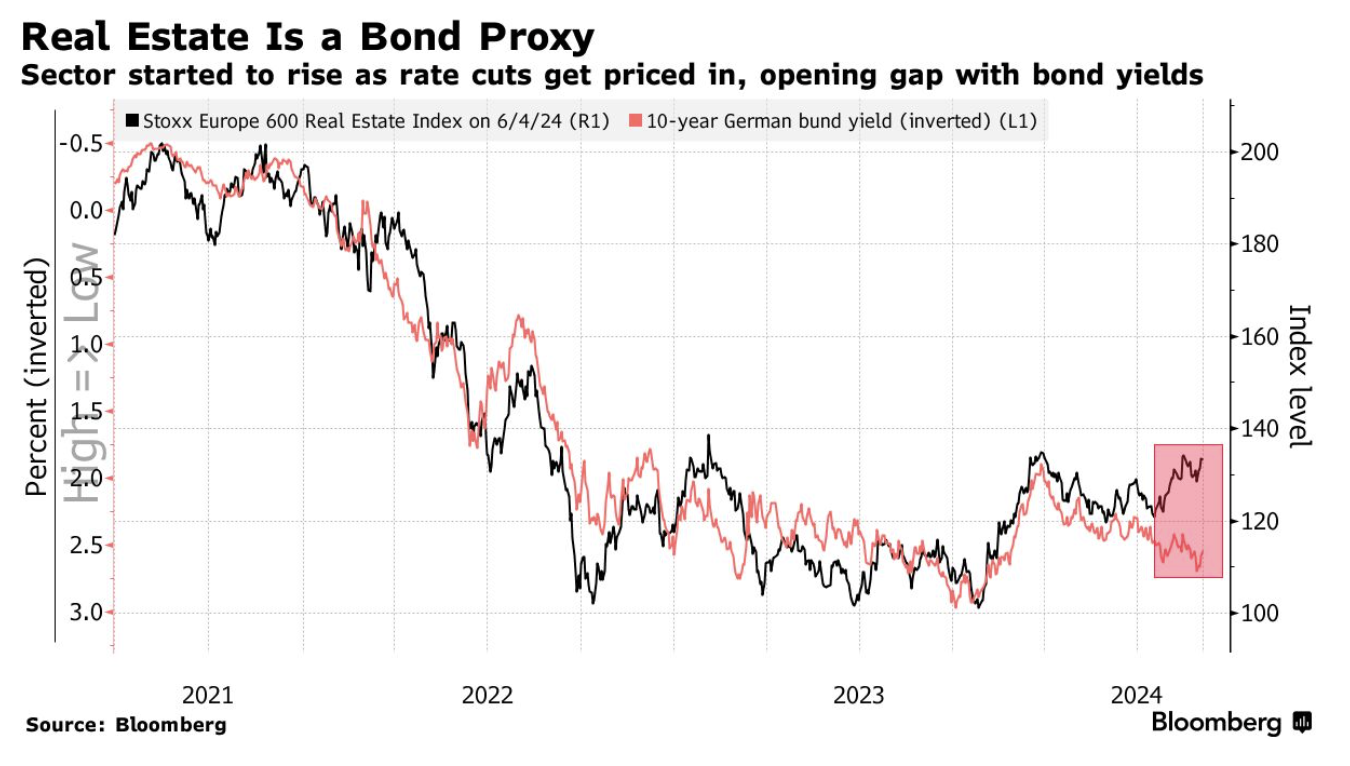

Sự hồi phục nhiều khả năng sẽ rõ nét nhất ở các lĩnh vực tận dụng đòn bẩy nợ như bất động sản. Lãi suất cao và lo ngại về khả năng tái cấp vốn đã tác động đến định giá bất động sản, khiến lĩnh vực này trở thành một trong những ngành tụt hậu nhất tại châu u trong năm nay. Các hãng sản xuất ô tô cũng sẽ được hưởng lợi, một phần do lãi suất thấp hơn giúp việc vay mua ô tô trở nên dễ dàng hơn.

Chỉ số Stoxx 600 Real Estate và lợi suất TPCP Đức

Mặt khác, ngân hàng có khả năng bị thua lỗ sau khi là lĩnh vực hoạt động tốt nhất trong Stoxx 600 tính đến nay trong năm 2024. Các nhà chiến lược của JPMorgan Chase cho biết họ thận trọng với các ngân hàng vì "giai đoạn hoạt động kinh doanh vượt trội có thể đang kết thúc".

Một rủi ro tiềm tàng là lạm phát dai dẳng hơn so với dự kiến, điều này có thể làm lung lay triển vọng giảm lãi suất tiếp theo. Hầu hết các nhà kinh tế mong đợi mức giảm lãi suất hàng quý sau động thái đầu tuần này, nhưng một số người ước tính rằng áp lực giá cao và tăng trưởng tiền lương nhanh sẽ hạn chế việc nới lỏng - đặc biệt nếu khả năng phục hồi của nền kinh tế còn tiếp tục.

"Trong tình hình hiện tại, chúng tôi tin rằng đợt cắt giảm lãi suất của ECB tuần này có thể sớm bị coi là một sai lầm về chính sách," Gabriele Foa, một quản lý danh mục tại Algebris Investments cho biết.

Các nhà nhà đầu tư khác ít lo ngại hơn. Nhà chiến lược Thomas Zlowodzki của Oddo BHF SCA cho biết sự kết hợp của đợt cắt giảm lãi suất đầu tiên đã giảm bớt bất ổn chính trị sau cuộc bầu cử Nghị viện Châu Âu vào cuối tuần này và sự phục hồi tăng trưởng kinh tế là tất cả những lý do để vẫn lạc quan về cổ phiếu khu vực.

"Tất cả những yếu tố thuận lợi này khiến chúng tôi nghĩ rằng giữa tháng Sáu có thể là thời điểm thích hợp để châu Âu bùng nổ" Zlowodzki nói.

Bloomberg