Sau 5 tháng nóng hơn dự kiến, liệu CPI Mỹ hôm nay có hạ nhiệt?

Trần Phương Thảo

Junior Analyst

Sau khi số liệu về bảng lương tháng 4 thấp hơn ước tính đã gây biến động lớn trên thị trường, mọi con mắt giờ đây đều đổ dồn vào chỉ số CPI tháng 4 tối nay

Nhà giao dịch Ben Snider của Goldman Sachs viết: "Mặc dù dự báo của GS ở mức gần 0.3% là phù hợp với sự đồng thuận của thị trường nhưng sự biến động mạnh sẽ xảy ra nếu CPI thực sự được công bố ở mức 0.3%. Lí do là kết quả đó sẽ hỗ trợ triển vọng cơ bản của GS về việc Fed cắt giảm lãi suất vào tháng 7, khi thị trường hiện chỉ định giá 25% xác suất kịch bản này diễn ra."

Nếu dữ liệu CPI tiếp tục nóng và Fed không thể cắt giảm lãi suất vào tháng 7 - hoặc thậm chí là tháng 9 thì sẽ có nghĩa là Fed khó có thể cắt giảm vào năm 2024. Cuộc họp ngày 31 tháng 7 sẽ được coi là quá gần với cuộc bầu cử tháng 11 và bất kì động thái nào cũng có thể sẽ kích thích sự phẫn nộ từ Trump, các đảng viên cộng hòa và phần lớn dân chúng. Nếu việc cắt giảm lãi suất không diễn ra, dự kiến các tài sản rủi ro sẽ sụp đổ, vì thị trường nhận ra rằng trừ khi điều đó xảy ra, Fed sẽ không hành động.

Đó là lý do vì sao chúng tôi khá tự tin rằng sau 5 tháng liên tiếp chỉ số CPI tăng cao hơn kỳ vọng, dữ liệu tháng 4 có thể sẽ thấp hơn dự kiến. Không phải vì lạm phát đang thực sự giảm bớt mà là vì chính phủ Biden có thể can thiệp để tránh một cuộc tắm máu trên thị trường trong những tháng trước cuộc bầu cử.

Dữ liệu CPI đã cao hơn dự kiến 5 tháng liên tiếp

Có hai lý do khác khiến lạm phát được kỳ vọng sẽ chậm lại trong tháng này:

- Điều đầu tiên liên quan đến việc đảo ngược "mức tăng đột biến trong tháng 1". Hãy nhớ lại rằng phần lớn vụ bê bối rò rỉ dữ liệu của chính quyền Biden liên quan đến việc giải thích và biện minh cho con số lạm phát nóng bỏng trong tháng 1. Nói tóm lại, BLS đã công bố lạm phát nhà ở tăng cao vào năm 2024 và cứ mỗi tháng trôi qua, cơ quan này sẽ điều chỉnh lạm phát nơi trú ẩn thấp hơn ước tính, do đó cho phép con số tổng thể cũng trở nên ôn hòa hơn dự kiến.

- Lý do thứ hai dẫn đến việc dữ liệu lạm phát hạ nhiệt cũng liên quan đến nhà ở, và đặc biệt là việc ghi nhận mức giá thuê thực tế thấp hơn. BLS hiện có khả năng làm giả các con số vì OER đang tụt hậu so với giá thuê thị trường thực tế ở bất kỳ đâu trong khoảng từ 12 đến 18 tháng. Do đó, các nhà thống kê của Biden có thể đưa ra bất kỳ con số nào mà vẫn có vẻ đáng tin cậy.

Lạm phát sẽ giảm trong những tháng tới

Tổng hợp tất cả lại, chúng tôi tin rằng khi nghĩ đến các chỉ số CPI lõi và toàn phần của ngày mai, người ta nên bỏ qua mọi logic và lập luận, mọi quan sát gần đây về giá cả hàng hóa tăng và chỉ nghĩ giống như một quan chức Đảng Dân chủ.

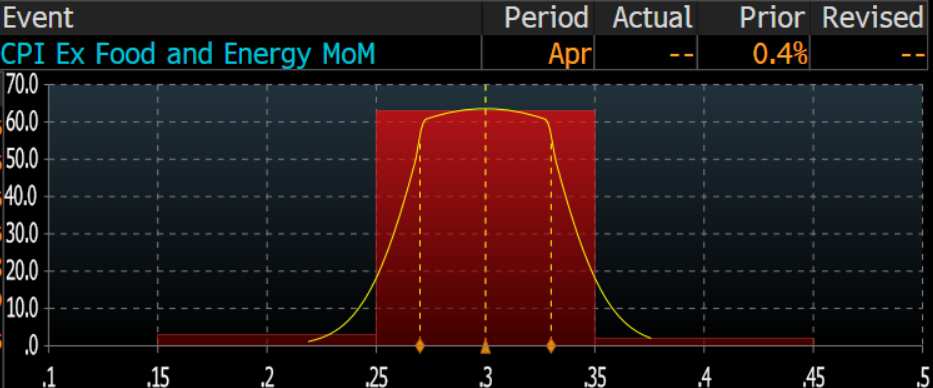

Với ý nghĩ đó, đây là những gì thị trường mong đợi vào ngày mai:

- CPI toàn phần dự kiến sẽ tăng 0.4% so với cùng kỳ tháng trước trong khi CPI lõi được dự báo tăng 0.3%, hạ nhiệt so với mức tăng 0.4% trong tháng 3

CPI lõi sẽ giảm trong tháng 4

- Điều đáng chú ý là có những dự đoán không đồng nhất cho dữ liệu CPI lõi. Hầu như mọi chuyên gia đến từ các ngân hàng đầu tư đều mong đợi mức 0.3% (63/68). Một số ít nhà kinh tế đưa ra dự báo 0.4% và 0.2%. Nếu chỉ số CPI lõi thực sự ở mức 0.2%, có thể sẽ có đợt cắt giảm lãi suất vào tháng 7.

Dự đoán của các nhà kinh tế về dữ liệu lạm phát tháng 4

- CPI toàn phần dự kiến sẽ tăng 3.4% so với cùng kỳ năm trước, thấp hơn mức tăng 3.5% trong tháng 3 nhưng vẫn cao hơn mức 3% đạt được vào tháng 6 năm ngoái.

CPI toàn phần tháng 3 tăng 3.5% so với cùng kỳ năm trước

- CPI lõi dự kiến sẽ giảm từ 3.8% so với cùng kỳ năm trước xuống 3.6%, đây sẽ là mức thấp nhất kể từ tháng 4 năm 2021. Tất nhiên, vào tháng 1, mức 3.7% cũng được cho là sẽ xuất hiện nhưng mọi thứ đã không diễn ra như dự kiến

CPI lõi tháng 3 tăng 3.8% so với cùng kỳ năm trước

- Mặc dù vào cuối năm 2023, quan điểm phổ biến là lạm phát đang tiến gần đến mục tiêu 2% của Fed, sớm hơn nhiều so với dự đoán của các nhà kinh tế - và trên thực tế, vào tháng 11, thước đo lạm phát ưa thích của Fed, PCE lõi, đã trượt xuống dưới mục tiêu 2% khi ở mức 1.9% trên cơ sở sáu tháng hàng năm. Giá hàng hóa tiếp tục yếu bị che lớp bởi lạm phát dịch vụ vẫn còn dai dẳng chứng minh rằng đoạn đường cuối trong cuộc chiến chống lạm phát và việc giảm phát từ 3% về 2% còn nhiều thách thức hơn dự đoán. Trên thực tế, đó là lý do tại sao chúng ta chắc chắn rằng Fed sẽ - sớm hay muộn - nâng mục tiêu lạm phát lên 3%. Điều đó nói lên rằng, lạm phát cơ bản tăng đột biến vào tháng 1 và con số nóng bỏng trong tháng 3 khiến một số người thắc mắc liệu có phải chu kỳ giảm lạm phát đã kết thúc và một chu kỳ tăng giá mới sẽ bắt đầu.

Lạm phát dịch vụ dai dẳng cản trở tiến trình giảm phát

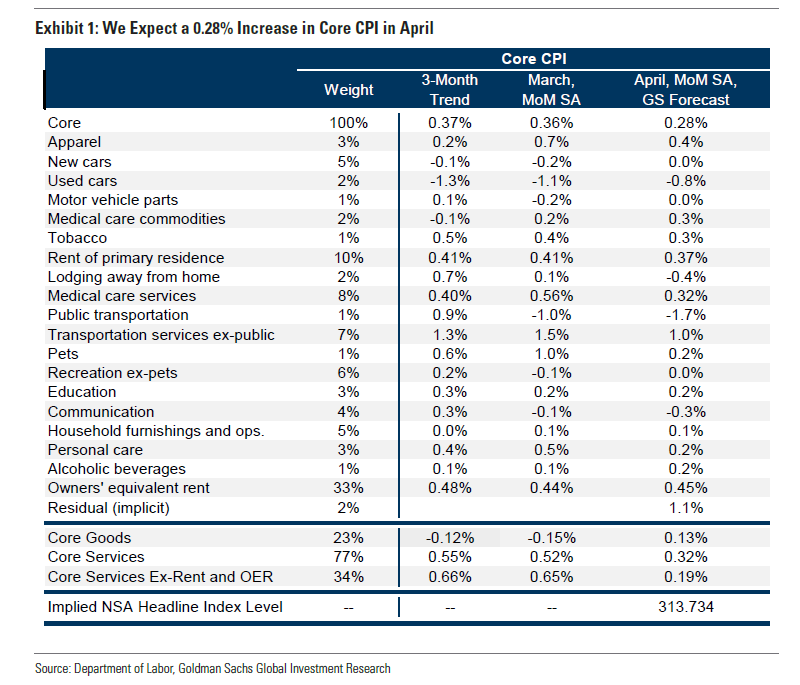

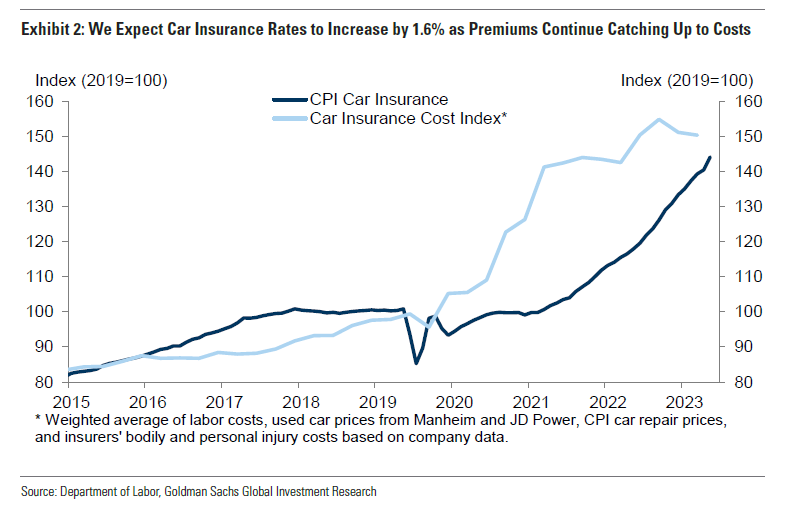

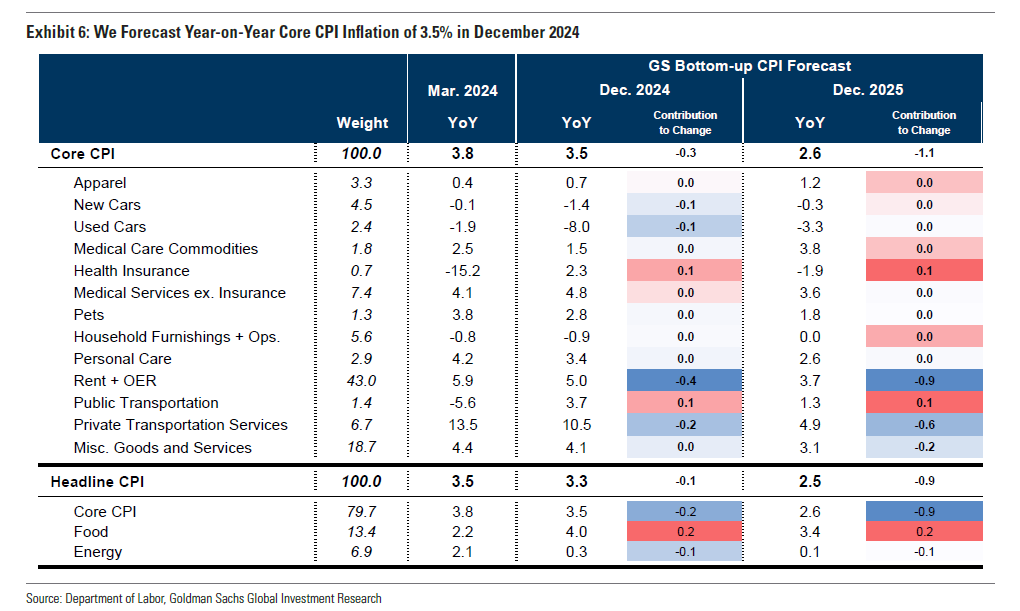

Về các chi tiết cụ thể của báo cáo, các nhà kinh tế của Goldman Sachs kỳ vọng CPI lõi tháng 4 sẽ tăng 0.28% so với cùng kỳ tháng trước (thấp hơn mức 0.3% được thị trường đồng thuận), và tăng 3.61% so với cùng kỳ năm trước (cao hơn mức đồng thuận 3.6%). CPI không bao gồm tiền thuê nhà và tiền thuê tương đương của chủ sở hữu được dự đoán tăng 0.19% so với cùng kỳ tháng trước trong khi PCE lõi tháng 4 được dự kiến tăng 0.22%.

Bảng dự đoán lạm phát tháng 4 chi tiết của Goldman Sachs

Goldman nêu bật ba xu hướng, tất cả đều chứng thực cho việc CPI tháng 4 sẽ yếu hơn dự kiến:

- Bảo hiểm ô tô: Ngân hàng dự kiến bảo hiểm ô tô sẽ tăng 1.6% trong tháng này do phí bảo hiểm tiếp tục bắt kịp chi phí. Giá ô tô cao hơn, chi phí sửa chữa, chi phí y tế và kiện tụng đều gây áp lực buộc các công ty bảo hiểm phải tăng giá, nhưng phí bảo hiểm đã được kết chuyển sang người tiêu dùng một cách chậm trễ một phần vì các công ty bảo hiểm phải đàm phán tăng giá với cơ quan quản lý nhà nước. Nhìn về phía trước, Goldman kỳ vọng tốc độ tăng giá sẽ giảm dần xuống khoảng 0.5% vào cuối năm nay khi giá bắt kịp với chi phí, điều này sẽ làm giảm mức đóng góp của bảo hiểm ô tô vào lạm phát cơ bản hàng năm từ 0.8 pp xuống 0.5pp vào tháng 12. Bảo hiểm ô tô có tỷ trọng nhỏ hơn nhiều trong dữ liệu PCE, do đó nó sẽ không có tác động đáng kể đến chỉ số này.

Bảo hiểm ô tô dự kiến sẽ tăng 1.6% trong tháng này

- Bảo hiểm y tế: Goldman kỳ vọng tốc độ của thành phần bảo hiểm y tế của CPI sẽ chậm lại từ +1% xuống 0% so với tháng trước do BLS kết hợp dữ liệu nguồn mới dựa trên lợi nhuận của các công ty bảo hiểm trong tháng này. Giống như bảo hiểm ô tô, bảo hiểm y tế ít tác động đến đến chỉ số PCE.

Kỳ vọng bảo hiểm y tế giảm trong tháng 4

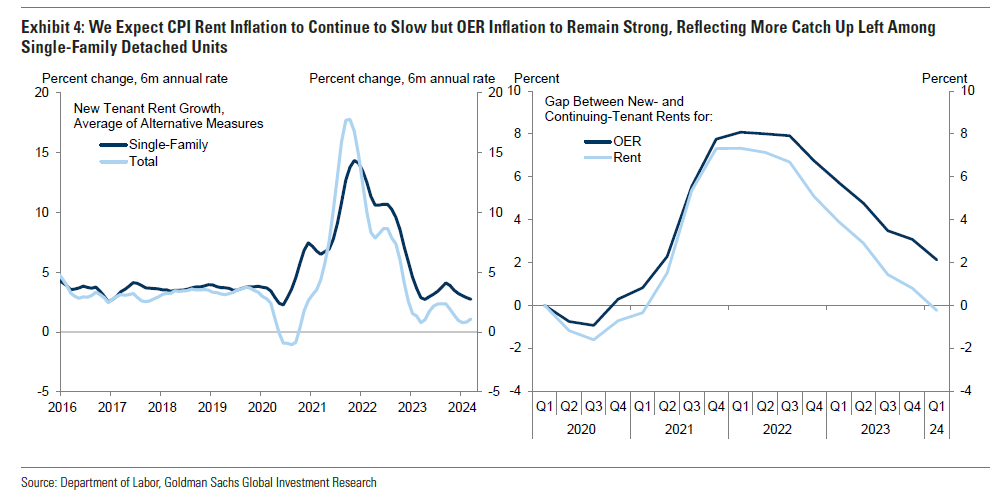

- Nhà ở: Goldman kỳ vọng lạm phát tiền thuê nhà sẽ giảm xuống 0.37% do khoảng cách giữa giá thuê mới và tiếp tục thuê tiếp tục thu hẹp nhưng OER vẫn ở mức cao 0.45%. Trong tương lai, OER có thể tiếp tục vượt xa giá thuê trong CPI. Goldman cảnh báo và cho biết thêm rằng lạm phát nhà ở tổng thể sex tăng 0.34% so với cùng kỳ tháng trước và 4.9% so với cùng kỳ năm trước vào tháng 12 năm 2024.

Kỳ vọng lạm phát giá thuê giảm trong tháng 4

- Với những thành phần khác trong báo cáo, Goldman dự kiến giá vé máy bay sẽ giảm 2.5%, phản ánh giá nhiên liệu máy bay thấp hơn và giá cả giảm. Ngân hàng cũng dự đoán giá truyền thông sẽ giảm 0.25% khi quá trình bình thường hóa giá sau kỳ nghỉ lễ đã diễn ra và phù hợp với dữ liệu giá điện tử tiêu dùng từ Adobe. Cuối cùng, ngân hàng giả định CPI cơ bản sẽ tăng 2 bps do việc tăng thuế trong năm nay. Ngay cả việc nộp thuế bây giờ cũng là lạm phát.

Trong tương lai, ngân hàng dự kiến lạm phát cơ bản hàng tháng sẽ duy trì ở mức 0.25-0.30% trong vài tháng tới trước khi giảm xuống khoảng 0.2% vào cuối năm 2024. Ngân hàng nhận thấy tình trạng giảm phát sẽ tiếp tục diễn ra vào năm 2024 do việc tái cân bằng trong thị trường ô tô, cho thuê nhà ở và lao động, mặc dù chúng tôi kỳ vọng sự bù đắp từ lạm phát bắt kịp trong lĩnh vực chăm sóc sức khỏe và bảo hiểm ô tô cũng như từ việc OER tiếp tục cao. Goldman dự báo lạm phát cơ bản hàng năm ở mức 3.5% và PCE lõi ở 2.7% vào tháng 12 năm 2024.

Lạm phát cơ bản sẽ giảm trong những tháng tới

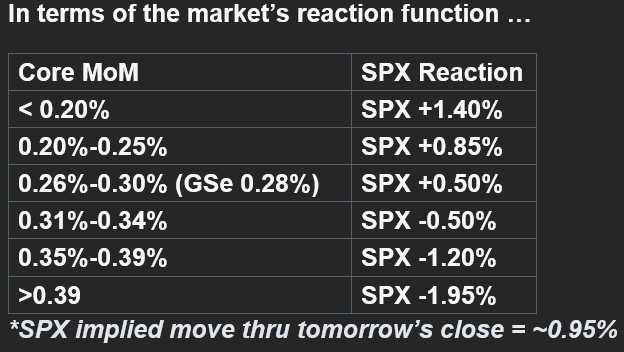

Về phản ứng của thị trường, nhà giao dịch Lee Coppersmith của Goldman đưa ra dự đoán như sau:

Goldman Sachs dự đoán phản ứng của thị trường sau công bố dữ liệu

Mức tăng trung bình là 0.95%, thấp hơn mức tăng 0.98% được kỳ vọng của tháng trước và cao hơn đáng kể so với mức tăng 0.70% của tháng 1 vào ngày CPI được công bố. Nếu đạt được, đây cũng là mức cao nhất kể từ tháng 11.

Nhà kinh tế trưởng của JP Morgan Michael Feroli dự báo CPI toàn phần tăng 0.4% so với cùng kỳ tháng trước và CPI lõi tăng 0.3%, phù hợp với kỳ vọng của thị trường. So với cùng kỳ năm trước, chuyên gia tại JP Morgan dự đoán CPI toàn phần tăng 3.4% và CPI lõi tăng 3.7%.

Các dự đoán chi tiết của JP Morgan:

- CPI cao hơn 0.4%: Việc giảm phát nhỏ hơn dự kiến có thể là do giá phương tiện và giá giao thông công cộng gây ra. Điều này có thể dẫn đến việc bán tháo các tài sản rủi ro. Xác suất xảy ra kịch bản này là 10%. S&P500 có thể sẽ giảm 1.75% - 2.50% sau tin.

- CPI nằm trong khoảng 0.35% - 0.40%: Xác suất xảy ra kịch bản này là 305. S&P500 sẽ giảm 0.5% - 1.25% sau tin khi kết quả này kết hợp với phát biểu của chủ tịch Fed Powell, dấy lên lo ngại về việc lãi suất ở mức cao sẽ được giữ trong thời gian dài hơn.

- CPI nằm trong khoảng 0.30% - 0.35%: Đây là kịch bản được thị trường đồng thuận. Xác suất xảy ra là 40%. S&P500 có thể giảm 50 điểm hoặc tăng 1% sau tin.

- CPI nằm trong khoảng 0.25% - 0.30%. Kịch bản này có thể đạt được nhờ việc giảm lạm phát nhà ở. Xác suất xảy ra là 10%. S&P500 tăng 1% - 1.5%

- CPI nằm trong khoảng 0.2% - 0.25%: Kịch bản này sẽ xảy ra nếu lạm phát hàng hóa cơ bản và lạm phát nơi ở cùng giảm. Với số liệu PPI của Trung Quốc, sự sụt giảm trong lạm phát hàng hóa cơ bản có nhiều khả năng xảy ra hơn nhưng vẫn chưa đủ. Dự kiến lợi suất trái phiếu sẽ giảm mạnh khi thị trường trái phiếu đặt cược vào kế hoạch cắt giảm lãi suất vào tháng 7. Xác suất xảy ra kịch bản này là 7.5%; S&P500 tăng 1.5% - 2%.

- CPI dưới 0.2%: Nếu kịch bản này xảy ra, cần lưu ý rằng việc cắt giảm lãi suất do giảm phát sẽ khác với cắt giảm do nền kinh tế suy yếu. Xác suất xảy ra là 2.5%. S&P500 tăng 2% - 2.5%.

Zerohedge