Ngay cả thị trường trái phiếu vẫn chưa phản ánh rõ lộ trình lãi suất

Nguyễn Thanh Thùy Dung

Junior Analyst

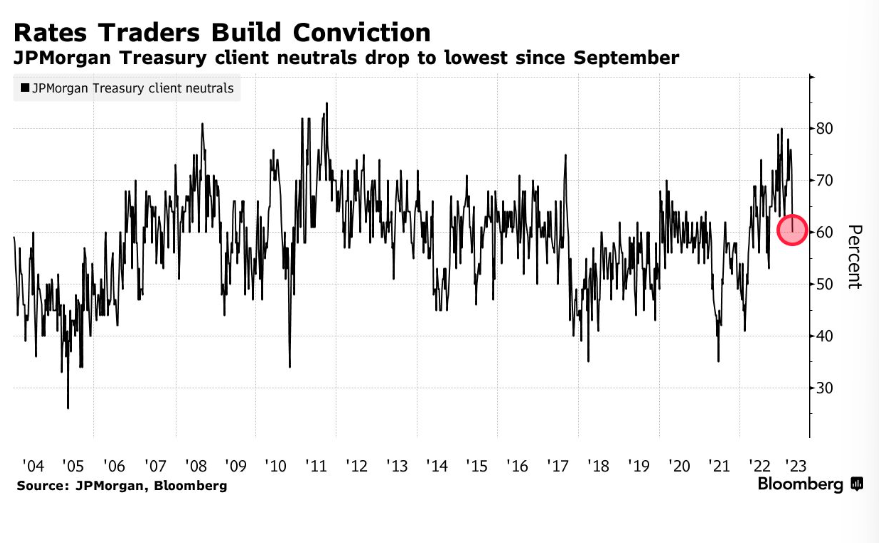

Vị thế Long/ Short của cả hai phe của khách hàng trái phiếu kho bạc JPMorgan đang ở hai hướng phân cực nhất kể từ ngày 11/9. Các quỹ phòng hộ bán ròng hợp đồng tương lai trái phiếu kho bạc 10 năm

Sự không chắc chắn về lộ trình lãi suất của Cục Dự trữ Liên bang đang khiến cho các nhà đầu tư kỳ vọng về hướng đi của thị trường trái phiếu kho bạc của nhiều nhà đầu tư trở nên bối rối.

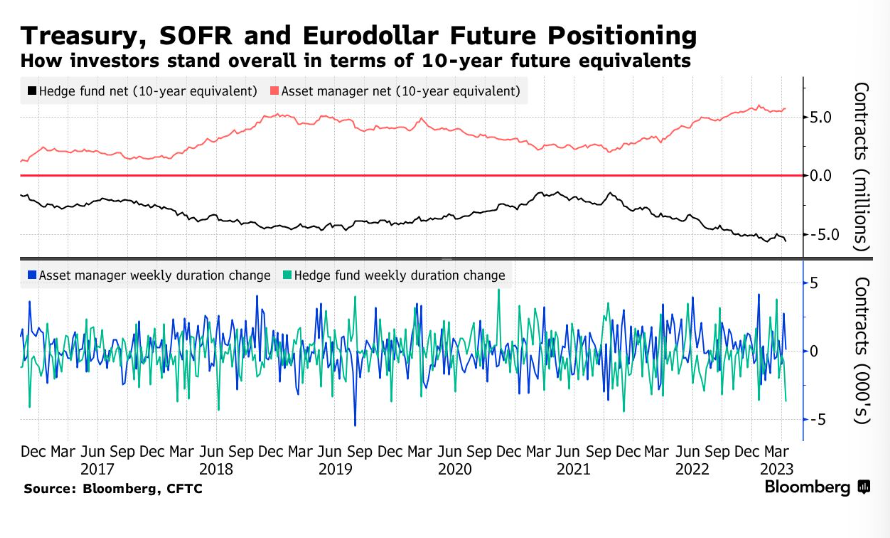

Cuộc khảo sát khách hàng về trái phiếu kho bạc mới nhất của JPMorgan Chase & Co cho thấy sự sụt giảm mạnh ở các vị thế giao dịch khi các khoản đặt cược long tăng lên nhiều nhất kể từ tháng 10 và các đặt cược short đạt mức cao nhất trong gần hai tháng. Trong khi đó, trên thị trường hợp đồng tương lai, các quỹ phòng hộ đã đặt cược rằng giá trái phiếu sẽ giảm khi lãi suất tương lai tăng cao hơn, đẩy vị thế bán ròng của họ đối với các hợp đồng trái phiếu kỳ hạn 10 năm lên mức cao nhất kể từ năm 2019.

Sự trái chiều trên thị trường được nhấn mạnh bởi các ý kiến thương mại gần đây từ Goldman Sachs Group và TD Securities - với việc Goldman nói rằng thị trường đang định giá cắt giảm lãi suất quá mạnh còn TD thì lập luận ngược lại.

Dưới đây là danh sách vị thế ở các khía cạnh khác nhau của thị trường trái phiếu:

Các vị thế tiền mặt không ký quỹ

Cuộc khảo sát của JPMorgan cho thấy niềm tin đang ở mức trái chiều với mỗi phe có lý do riêng của họ. Do đó, cả vị thế long và short đều tăng trong tuần, đẩy các vị thế trung lập xuống mức thấp nhất kể từ tháng Chín.

Các vị thế short của quỹ phòng hộ

Các khuyến nghị thương mại chiến lược của các ngân hàng trong tuần bao gồm các quan điểm trái ngược từ TD Securities và Goldman Sachs, những người đã khuyến nghị sử dụng các hợp đồng SOFR ngày 23-24/9 để đặt cược vào đường cong lợi suất phẳng hơn hoặc dốc hơn tương ứng. Trong khi đó, dữ liệu vị thế mới nhất của Ủy ban giao dịch hàng hóa tương lai tính đến ngày 11/4 cho thấy các quỹ phòng hộ đã tăng các vị thế bán ròng đối với hợp đồng tương lai kỳ hạn 10 năm lên mức cao nhất kể từ tháng 7/2019.

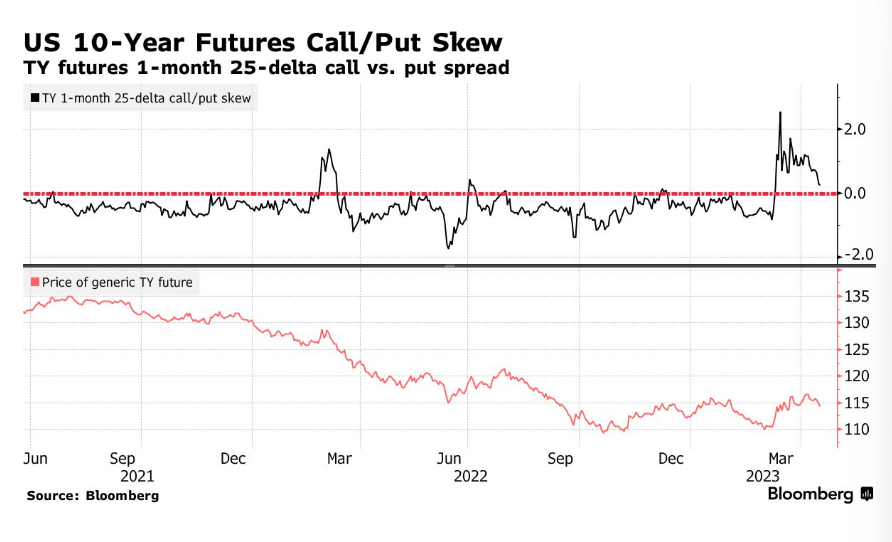

Chênh lệch quyền chọn

Trong tuần qua, chênh lệch quyền chọn trái phiếu kỳ hạn 10 năm đã chuyển từ mức dương trở lại gần 0, một dấu hiệu cho thấy các nhà giao dịch đang trả ít phần bù rủi ro hơn để phòng ngừa sự phục hồi của trái phiếu kho bạc và phải bỏ thêm phí bảo hiểm để phòng ngừa một đợt bán tháo.

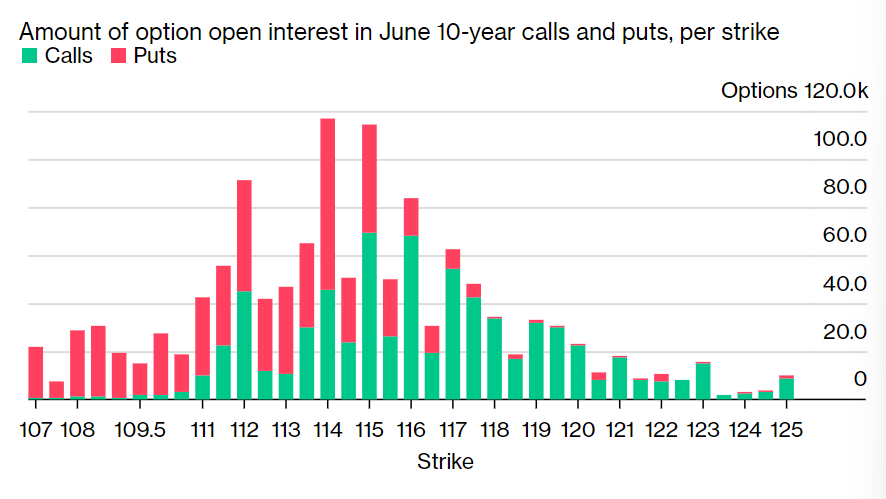

Số lượng hợp đồng mở 10 năm của Hoa Kỳ

Ở các quyền chọn trái phiếu kho bạc 10 năm hết hạn vào tháng 6, hợp đồng mở vẫn tăng ở mức giá thực hiện các quyền chọn call 112.00 và 114.00, một cấu trúc tăng giá, cho thấy mức cược chênh lệch quyền chọn mua trị giá 60 triệu USD được mở vào ngày 14/3 vẫn hoạt động. Vị thế này có mục tiêu lợi suất là khoảng 3.6% trước khi hết hạn vào ngày 26/5 và hiện lợi suất đã giảm so với mục tiêu.

Biểu đồ mức giá thực hiện hợp đồng mở US 10 năm

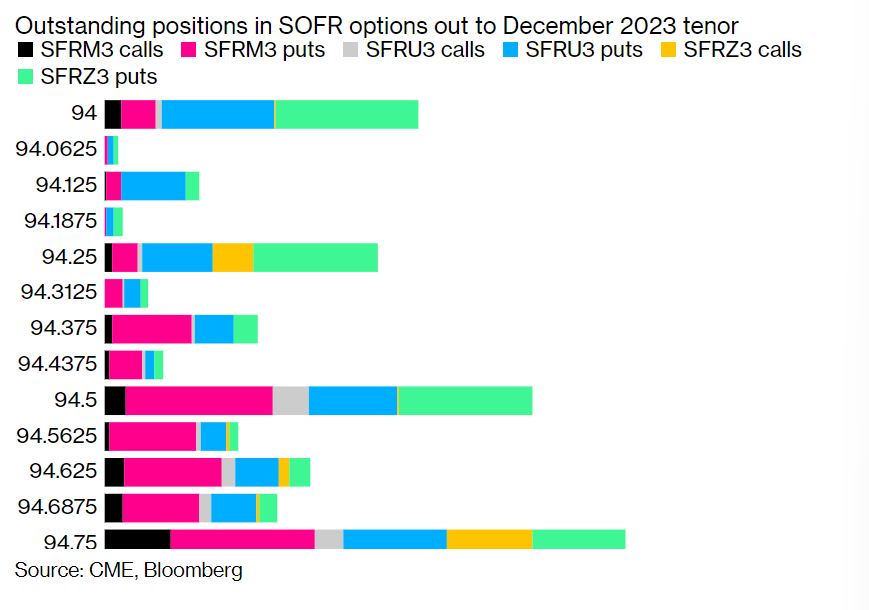

Chênh lệch tỷ lệ SOFR

Các mức giá thực hiện 95.00 trong các hợp đồng tháng 6, tháng 9 và tháng 12 năm 2023 vẫn tăng. Vị thế xung quanh mức giá thực hiện hợp đồng trước đây bao gồm mức chênh lệch mua 95.00/96.00 kỳ hạn 1x2 của call spread, 95.75/95.50/95.25/95.00 put condor của tháng 6 và 95.00/94.75/94.50 put flies trong cả hai kỳ hạn tháng 9 và tháng 12.

Hợp đồng mở quyền chọn SOFR

Bloomberg