Ngân hàng Trung Quốc lao đao: Tỷ suất lợi nhuận ròng thấp kỷ lục, Bắc Kinh bơm 72 tỷ USD cứu trợ

Huyền Trần

Junior Analyst

Lợi nhuận các ngân hàng lớn nhất Trung Quốc suy giảm mạnh khi biên lãi ròng rơi xuống mức thấp kỷ lục do lãi suất vay giảm và chi phí huy động tăng. Trước áp lực từ chính sách kích thích tín dụng, chính phủ bơm 72 tỷ USD nhằm hỗ trợ hệ thống ngân hàng.

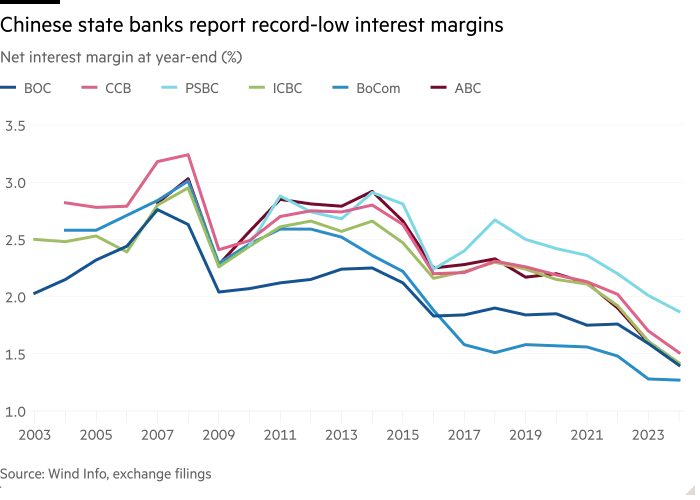

Lợi nhuận của các ngân hàng hàng đầu Trung Quốc đang chịu áp lực lớn khi nền kinh tế suy yếu và chính phủ đẩy mạnh chính sách kích thích tín dụng. Theo phân tích của Financial Times, cả sáu ngân hàng lớn nhất Trung Quốc theo tổng tài sản gần đây đều ghi nhận tỷ suất lợi nhuận ròng (net interest margin - NIM) thấp nhất từ trước đến nay.

Tỷ suất lợi nhuận ròng, phản ánh chênh lệch giữa lãi suất ngân hàng thu được từ các khoản vay và lãi suất chi trả cho tiền gửi, trung bình chỉ đạt 1.48% vào cuối năm ngoái, giảm so với 1.6% của năm trước. Lần cuối cùng chỉ số này vượt 2% là vào năm 2021. Các ngân hàng quốc doanh như Ngân hàng Trung Quốc (BOC) và Ngân hàng Công thương Trung Quốc (ICBC) – ngân hàng lớn nhất thế giới theo tổng tài sản – đều chứng kiến mức sụt giảm đáng kể.

Áp lực từ chính sách kích thích kinh tế

Nguyên nhân chính khiến tỷ suất lợi nhuận ròng thu hẹp là do chính phủ cắt giảm lãi suất thế chấp, người gửi tiết kiệm gia tăng tiền gửi có kỳ hạn và ngân hàng phải điều chỉnh lãi suất cho vay đối với doanh nghiệp nhỏ và vừa. Theo Jason Bedford, cựu chuyên gia phân tích ngân hàng tại UBS, trước năm 2022, tỷ suất lợi nhuận ròng giảm theo xu hướng bình thường khi kinh tế tăng trưởng chậm lại. Tuy nhiên, mức suy giảm gần đây chủ yếu do các chính sách của Bắc Kinh nhằm thúc đẩy tín dụng.

Các ngân hàng Trung Quốc báo cáo mức lãi suất thấp kỷ lục

Các ngân hàng Trung Quốc, bao gồm bốn trong số những ngân hàng lớn nhất thế giới theo tổng tài sản (theo S&P Capital IQ), đang chịu ảnh hưởng trực tiếp từ chính sách tiền tệ của Bắc Kinh. Chính phủ đã giảm lãi suất điều hành, đưa lãi suất cơ bản (LPR) kỳ hạn một năm – lãi suất tham chiếu cho vay đối với hộ gia đình và doanh nghiệp – xuống 3.1%, giảm từ 3.35% vào tháng 9.

Bên cạnh đó, trong tháng 9, lãi suất thế chấp cũng được cắt giảm như một phần trong gói kích thích kinh tế nhằm vực dậy thị trường chứng khoán và khuyến khích chi tiêu. Tuy nhiên, nhu cầu tín dụng vẫn ảm đạm, trong khi nguy cơ giảm phát tiếp tục gia tăng.

Trước tình hình này, cuối tuần qua, bốn trong sáu ngân hàng lớn nhất Trung Quốc thông báo kế hoạch huy động 72 tỷ USD, với Bộ Tài chính Trung Quốc lần đầu tiên tham gia trực tiếp đầu tư. Động thái này làm dấy lên lo ngại về khả năng sinh lời của hệ thống ngân hàng.

Theo Bedford, “Đợt tái cấp vốn này không liên quan đến vấn đề an toàn vốn, mà chủ yếu phục vụ mục tiêu kích thích tín dụng. Số tiền 72 tỷ USD sẽ được sử dụng để mở rộng cho vay.”

Ngân hàng Trung Quốc và ICBC lên kế hoạch bảo vệ tỷ suất lợi nhuận ròng

Tại cuộc họp báo công bố kết quả kinh doanh tuần trước, Zhang Hui, Phó Chủ tịch Ngân hàng Trung Quốc, cho biết ngân hàng sẽ tập trung kiểm soát tỷ suất lợi nhuận ròng nhằm tối ưu hóa lợi nhuận.

Trong khi đó, Yao Mingde, Phó Chủ tịch cấp cao Ngân hàng Công thương Trung Quốc (ICBC), khẳng định ICBC sẽ không tham gia vào cuộc đua hạ lãi suất để thu hút khách hàng vay vốn, tránh ảnh hưởng tiêu cực đến lợi nhuận dài hạn.

Cuối năm 2024, tỷ suất lợi nhuận ròng của Ngân hàng Trung Quốc đạt 1.4%, trong khi ICBC ghi nhận mức 1.42%. Ngân hàng Giao thông Trung Quốc (Bank of Communications) có tỷ suất lợi nhuận ròng thấp nhất trong sáu ngân hàng, chỉ đạt 1.27%.

Theo Nicholas Zhu, Phó Chủ tịch kiêm chuyên gia phân tích tín dụng cao cấp tại Moody’s, việc chính phủ bơm vốn sẽ giúp giảm bớt áp lực lợi nhuận lên các ngân hàng, vốn đang bị ảnh hưởng bởi sự suy giảm của tỷ suất lợi nhuận ròng.

Financial Times