Goldman Sachs: Cuộc bầu cử Tổng thống gây ra biến động trên thị trường ra sao?

Trần Quốc Khải

Junior Editor

Khi cuộc bầu cử đến gần, các nhà đầu tư đang chuẩn bị cho những kết quả có thể xảy ra bằng cách tận dụng sự linh hoạt của thị trường với một kết quả có tính nhị phân - một bên sẽ thắng. Faris Mourad, chuyên gia giao dịch của Goldman Sachs, chia sẻ những phân tích của mình về phản ứng của thị trường dựa trên các kết quả bầu cử khác nhau.

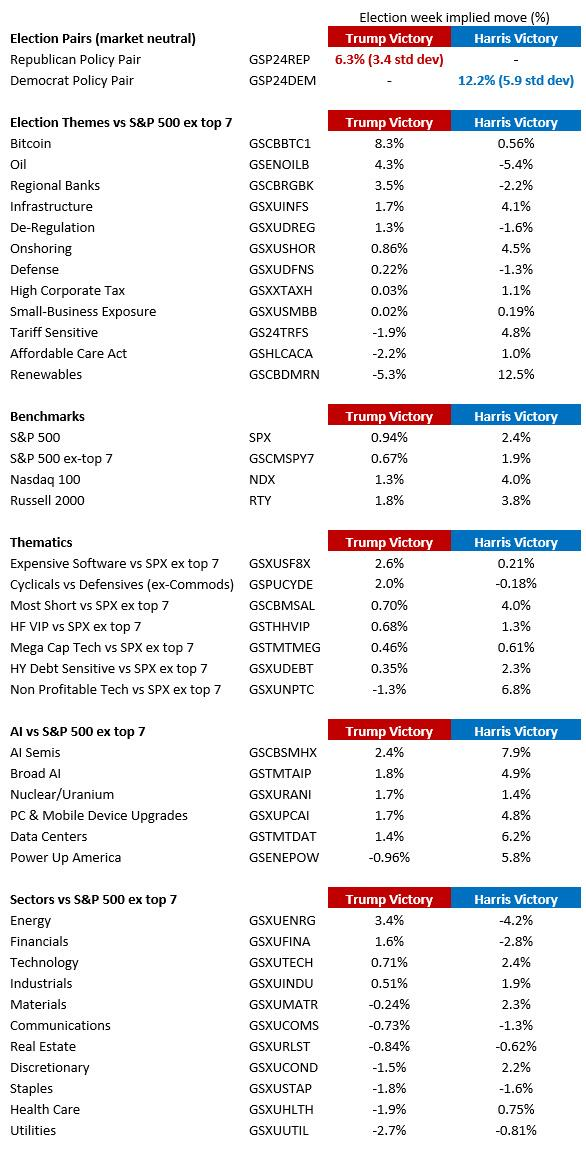

Những giao dịch yêu thích của Goldman liên quan đến cặp chính sách của Đảng Cộng hòa (GSP24REP), được dự báo sẽ tăng 6.3% (tương đương 3.4 độ lệch chuẩn) nếu Trump chiến thắng trong tuần bầu cử. Tương tự, cặp chính sách của Đảng Dân chủ (GSP24DEM) có thể tăng 12.2% (5.9 độ lệch chuẩn) nếu Kamala Harris giành chiến thắng.

Goldman cho rằng đây là các cặp giao dịch hiệu quả nhất trước thềm bầu cử vì chúng mang lại sự tiếp xúc đa dạng với các cổ phiếu có khả năng bị ảnh hưởng bởi các chính sách quan trọng của từng ứng viên. Phản ứng mạnh hơn trong trường hợp Harris chiến thắng cho thấy thị trường vẫn chưa định giá đầy đủ cho kịch bản này.

Trong tuần bầu cử, trọng tâm của thị trường sẽ tập trung vào kết quả của cuộc đua tổng thống. Từ ngày bầu cử đến lễ nhậm chức, thị trường sẽ dần rõ hơn về các chính sách của các nhánh quyền lực khác nhau và lĩnh vực nào sẽ được ưu tiên.

Dự báo về chiến thắng của Đảng Cộng hòa?

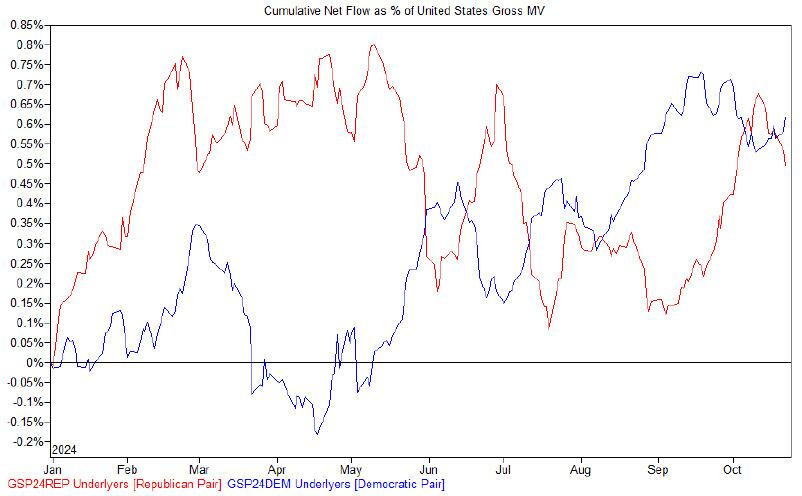

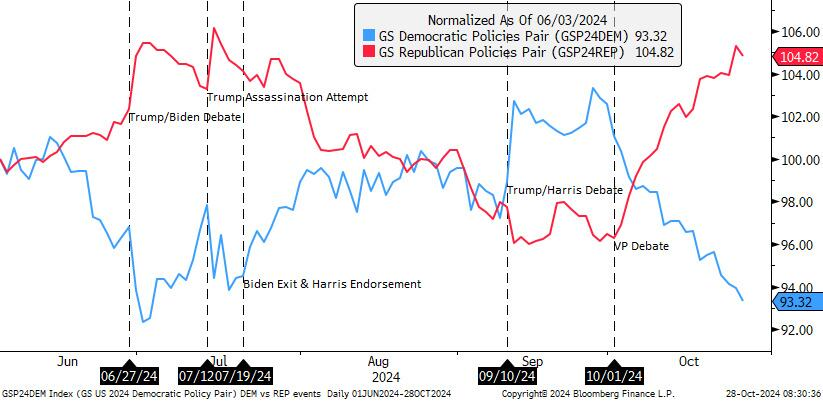

Đội ngũ môi giới của Goldman chỉ ra rằng vị thế của các quỹ đầu cơ đối với cổ phiếu thuộc cặp chính sách của Đảng Cộng hòa (GSP24REP) đã dần bắt kịp cặp chính sách của Đảng Dân chủ (GSP24DEM) trong tháng qua.

Tuy nhiên, thị trường lại cho thấy một bức tranh khác. Cặp chính sách của Đảng Cộng hòa đã tăng 7% từ đầu năm đến nay, trong khi cặp chính sách của Đảng Dân chủ giảm khoảng 2.3%.

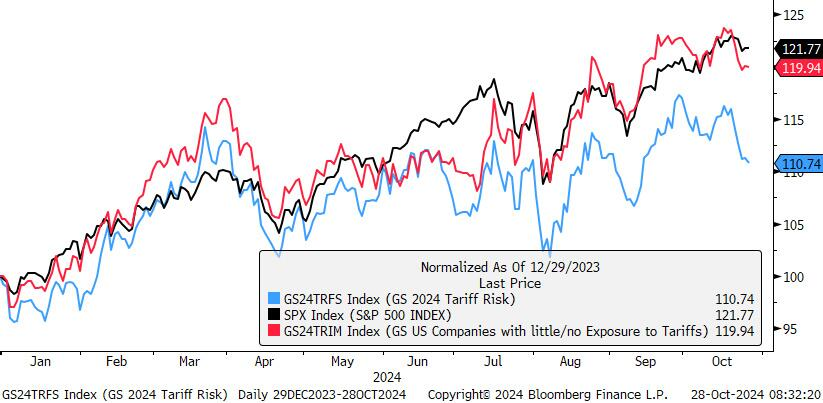

Các quỹ đầu cơ cũng đã chuyển trọng tâm từ rổ cổ phiếu dễ bị ảnh hưởng bởi thuế quan (GS24TRFS) sang các cổ phiếu miễn nhiễm với thuế quan (GS24TRIM) khi cuộc bầu cử đến gần.

Điều này cho thấy mối lo ngại ngày càng gia tăng về rủi ro thuế quan.

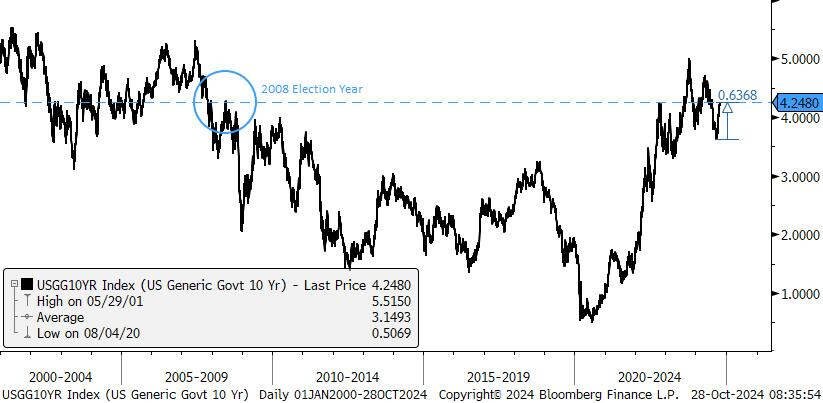

Lãi suất khiến cuộc bầu cử năm nay khác biệt so với ba kỳ trước đó

Lần cuối cùng lợi suất 10y cao như vậy trong năm bầu cử là vào năm 2008. Khi đó, từ ngày bầu cử đến cuối năm 2008, lợi suất trái phiếu đã giảm khoảng 170 bps.

Mặc dù kịch bản này khó xảy ra lần nữa, cần lưu ý rằng lợi suất 10y đã tăng 60 bps kể từ khi chạm đáy vào giữa tháng 9 năm 2024. Sự tăng trưởng này có thể bị đảo ngược, đặc biệt vì cuộc họp của FOMC sẽ diễn ra chỉ hai ngày sau ngày bầu cử.

Các rổ cổ phiếu nhạy cảm với lãi suất, như cổ phiếu công nghệ không sinh lời (GSXUNPTC) và các cổ phiếu bị bán khống nhiều nhất (GSCBMSAL), sẽ chịu tác động kép từ kết quả bầu cử ngày 5/11 và khả năng cắt giảm lãi suất vào ngày 7/11.

Cổ phiếu AI

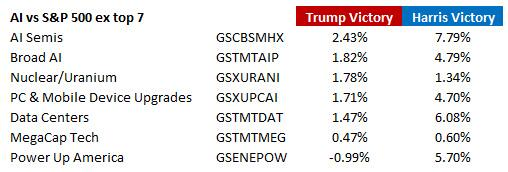

Goldman cho rằng sự nhạy cảm của các rổ cổ phiếu AI đối với kết quả bầu cử là không rõ ràng vì các kết quả dự báo có vẻ mâu thuẫn. Nhìn chung, rổ AI được dự báo hoạt động tốt hơn trong kịch bản Harris chiến thắng.

Trong khi đó, cổ phiếu chất bán dẫn và rổ AI mở rộng (GSTMTAIP) được kỳ vọng sẽ vượt trội hơn các rổ AI khác nếu Trump chiến thắng, dù chúng có nguy cơ bị ảnh hưởng cao bởi thuế quan.

Rổ cổ phiếu Uranium/Năng lượng hạt nhân (GSXURANI) được dự đoán sẽ vượt trội hơn rổ Năng lượng tái tạo Power Up America (GSENEPOW) nếu Trump chiến thắng. Tuy nhiên, cả hai đều chịu ảnh hưởng bởi nhu cầu năng lượng đang tăng lên và kết quả bầu cử có thể chỉ ảnh hưởng đến phương thức cung cấp năng lượng. Đảng Dân chủ có thể khuyến khích sử dụng năng lượng tái tạo nhiều hơn nếu giành chiến thắng.

ZeroHedge