Fed cắt giảm lãi suất "quá mạnh tay" - lạm phát "hồi sinh", thị trường nên lo lắng về điều gì?

Trần Quốc Khải

Junior Editor

Khi tiến trình cắt giảm lãi suất của Fed đang tới gần, có những tranh luận nổ ra về việc liệu lạm phát có bùng phát trở lại. Hầu hết sự bất đồng đều xuất phát từ một trong ba hình thức sau: lạm phát dịch vụ vẫn còn quá cao, lạm phát nhà ở CPI không có khả năng giảm và điều kiện tài chính đã lỏng lẻo cùng với việc cắt giảm lãi suất lớn sẽ khiến lạm phát quay trở lại.

Suy nghĩ của thị trường về lạm phát đã thay đổi theo một hướng quan trọng vào cuối tuần trước. Thứ Tư tuần trước, khả năng Fed cắt giảm lãi suất 50 bps gấp đôi trong tuần này, theo quan điểm của thị trường, là khoảng 20%. Đến tối thứ sáu, tỷ lệ đặt cược là ngang nhau. Sự khác biệt là hai bài báo, một của Colby Smith của FT và bài còn lại của Nick Timiraos của Wall Street Journal. Cả hai đều mô tả Fed đang phải đối mặt với quyết định khó khăn giữa một lần cắt giảm lãi suất đơn và một lần cắt giảm lãi suất kép. Diễn giải của thị trường khá rõ ràng rằng cả hai phóng viên đều nhận được sự thúc đẩy không chính thức từ một người nào đó bên trong Fed.

Trong tất cả trường hợp, thị trường cho rằng Fed đã tiến gần hơn đến quan điểm: “mức cắt giảm 50 bps sẽ ổn”. Điều không rõ ràng là liệu Fed có tin rằng việc cắt giảm lớn sẽ hợp lý chỉ vì lạm phát thực tế đã qua hay vì họ lo ngại về tăng trưởng suy giảm, hoặc cả hai. Dù bằng cách nào, hãy nhớ rằng điều quan trọng không phải là mức độ cắt giảm của Fed vào thứ Tư. Điều quan trọng là tín hiệu từ quan điểm của Fed về lạm phát và tăng trưởng, và do đó là ý định dài hạn của Fed.

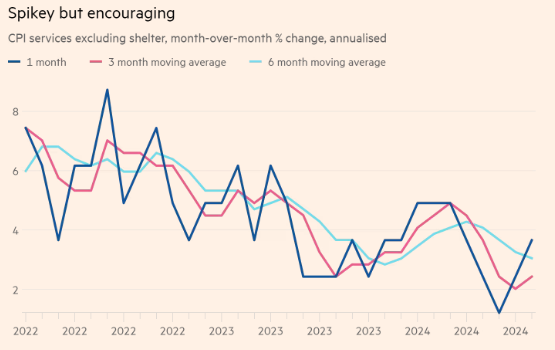

Điều này làm thị trường tiếp tục lo lắng về lạm phát, lập luận cho rằng lạm phát CPI dịch vụ không bao gồm nhà ở quá nóng. Sau đây là biểu đồ về những biến động CPI dịch vụ tính theo tháng:

Trong hai tháng qua, lạm phát dịch vụ không tính nhà ở đã tăng trở lại trên mức mục tiêu 2%. Nhưng đây là một chỉ số biến động và cả xu hướng dài hạn và các đường trung bình động đều có vẻ tích cực. Trong khi đó, lạm phát dịch vụ không tính nhà ở và năng lượng được đo lường trong báo cáo chi tiêu tiêu dùng cá nhân đã thấp hơn mục tiêu ba trong sáu tháng qua. Tiền lương, vốn có liên quan chặt chẽ đến lạm phát dịch vụ, tiếp tục giảm. Lạm phát dịch vụ vẫn hơi nóng một chút, nhưng hướng đi - hạ nhiệt - vẫn rõ ràng.

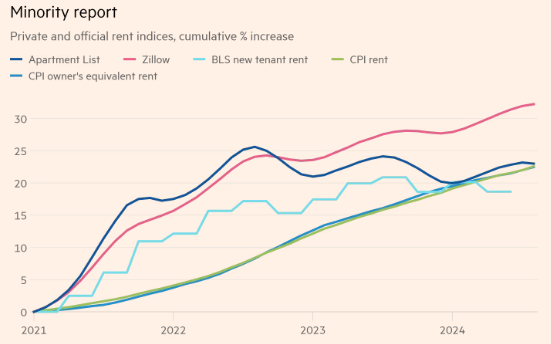

Jim Bianco của Bianco Research đã đăng một dòng tweet lập luận rằng thị trường đã sai khi kỳ vọng lạm phát CPI sẽ sớm giảm. Đó là nếu nhìn vào mức tăng tích lũy trong các chỉ số tiền thuê nhà tư nhân - cụ thể là Zillow - kể từ năm 2021, thì mức tăng này lớn hơn nhiều so với mức tăng của CPI giá thuê nhà. Do đó, CPI phải bắt kịp và có thể sẽ mất một thời gian dài nữa mới quay trở lại mục tiêu. Một quan điểm tương tự đã được các nhà kinh tế tại Fed San Francisco đưa ra vào năm ngoái.

Sau đây là biểu đồ về mức tăng tích lũy trong các thành phần giá thuê nhà của CPI và các chỉ số Zillow cùng với Apartment List. Biểu đồ này cũng bao gồm chỉ số tiền thuê nhà mới của Cục Thống kê Lao động, được tính theo quý và dựa trên cùng dữ liệu với CPI giá thuê nhà, nhưng chỉ bao gồm dữ liệu từ các hợp đồng thuê mới:

Trước tiên, hãy lưu ý rằng đây không phải là lập luận cho rằng lạm phát cao hơn mức thị trường nghĩ hiện nay. Đây là lập luận cho rằng CPI đã đánh giá thấp lạm phát tiền thuê nhà trong năm 2021-2022 và do đó phải bắt kịp (Bianco thừa nhận điều này), duy trì các thước đo lạm phát chính ở mức cao trong thời gian dài hơn. Nhưng nếu điều này đúng, Fed không cần phải lo lắng nhiều về CPI giá thuê nhà, vì vấn đề là thời gian.

Thứ hai, hãy lưu ý rằng Apartment List không xác nhận tín hiệu từ Zillow. Như đã đề cập vào tuần trước, Apartment List cho biết vấn đề tiêu cực này một phần là do chỉ số này đại diện quá mức cho các khu phức hợp căn hộ lớn ở vùng Sunbelt, nơi cạnh tranh về giá rất khốc liệt. Omair Sharif của Inflation Insights cho biết thêm rằng các số liệu của Apartment List ít nhiều đã hội tụ với các số liệu về người thuê nhà mới của BLS. Điều này cho thấy sự khác biệt trong lịch sử giữa CPI giá thuê nhà và Apartment List là do việc đưa các hợp đồng thuê cũ vào CPI giá thuê nhà; vì nếu không thì CPI giá thuê nhà và các chỉ số của BLS là như nhau. Sự khác biệt giữa CPI giá thuê nhà và Zillow là do một nguyên nhân khác, vì vậy chúng không cho biết nhiều về hướng đi của CPI giá thuê nhà.

Nhiều người cho rằng các điều kiện tài chính thực tế là nới lỏng chứ không phải thắt chặt. Đây là một quan điểm công bằng. Ví dụ, chỉ số điều kiện tài chính của Fed Chicago dựa trên nhiều loại chênh lệch tín dụng, biến động, khối lượng giao dịch, khảo sát và dữ liệu khác và chỉ số này nới lỏng hơn mức trung bình. Nhưng đã có sự khác biệt lớn giữa thị trường tài chính (chủ yếu vẫn được nới lỏng) và thị trường thực tế. Nổi bật nhất trong số các thị trường thực tế này là nhà ở. Nhìn chung, thị trường lao động đang hạ nhiệt và nền kinh tế tổng thể đang chậm lại cho thấy lãi suất ít nhất là có phần thắt chặt.

Hiện nay, lạm phát đã qua, tăng trưởng đang chậm lại, lãi suất thực khá tích cực và việc cắt giảm 50 bps là ổn. Tuy nhiên, về lâu dài, có một sự lo lắng về việc Fed cắt giảm quá nhiều. Điều này là do khả năng, được thảo luận nhiều trong vấn đề này, rằng lãi suất trung lập - lãi suất phù hợp với thị trường việc làm mạnh và lạm phát ổn định - có thể cao hơn trước đây và cao hơn so với Fed nghĩ. Lập luận rằng lãi suất trung lập cao hơn hiện nay là do một hoặc nhiều yếu tố sau đây: nhân khẩu học, phi toàn cầu hóa, sức lao động ngày càng tăng, vô trách nhiệm về tài chính, năng suất cao hơn và nhiều yếu tố khác. Nếu điều đó đúng, Fed sẽ dễ dàng cắt giảm lãi suất khi đối mặt với tăng trưởng và lạm phát chậm lại, đi quá xa và khiến lạm phát tái phát.

Nói cách khác, nỗi lo không phải là Fed bắt đầu cắt giảm lãi suất khi nào và như thế nào, mà là mức độ. Thật không may, không có điều gì chắc chắn về việc liệu các lập luận về lãi suất trung lập cao hơn có đúng hay không và không ai có thể khẳng định về mức độ cắt giảm của Fed. Nhưng đó là nỗi lo của một ngày khác.

Financial Times