Đồng USD liệu có thể thống trị được bao lâu?

Nguyễn Thanh Lịch

Junior Analyst

Giữa những biến động của thị trường tài chính toàn cầu, đồng USD một lần nữa lại đạt mức đỉnh 2 thập kỷ.

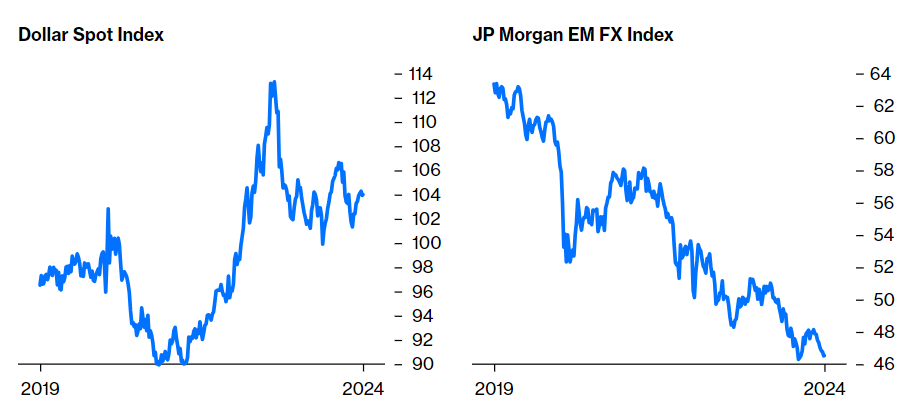

Chỉ số DXY tăng khá mạnh kể từ đại dịch, thậm chí chuẩn bị cho đà tăng cao hơn so với mức trước đại dịch. Đồng nội tệ tại các thị trường mới nổi tiếp tục giảm mạnh so với USD, có thể thấy điều này qua thước đo các cặp tỷ giá đồng tiền thị trường mới nổi so với USD của JPMorgan, một lần nữa lại ở gần mức thấp nhất mọi thời đại.

Điều này có ý nghĩa gì, và liệu USD đã thực sự quá đắt? Điều chúng ta đều thấy rõ là sức mạnh áp đảo tuyệt đối từ nền kinh tế Mỹ trong 2 thập kỷ qua, nhờ các yếu tố vĩ mô mạnh mẽ trong thời gian dài giúp USD luôn ở giá trị hợp lý. Themos Fiotakis tại Ngân hàng Barclays cho rằng: "Trong 20 năm qua, Hoa Kỳ đã có tốc độ tăng trưởng năng suất cao, cán cân thương mại cải thiện và tỷ suất lợi nhuận cao". Mỹ đã vượt trội so với các nền kinh tế lớn khác trong khu vực khi họ đã lựa chọn một mô hình kinh tế khác biệt.

Fiotakis cho rằng Mỹ đã lựa chọn chính sách hỗ trợ nền kinh tế nội địa trong khi các nước khác lại dựa vào toàn cầu hóa, mặc dù mô hình toàn cầu hóa có hiệu quả khi nó còn thịnh hành, nhưng hiện tại thì không.

Kể từ khủng hoảng 2008 và sự bùng nổ hàng hóa ngắn ngủi sau đó, xu hướng toàn cầu hóa đã bị chững lại và thậm chí còn đảo ngược. Trung Quốc, Châu Âu và nhiều thị trường mới nổi khác phải đối mặt với tình trạng tăng trưởng chậm lại, trong khi Mỹ lại ít nhiều tránh được tình trạng này ở mức độ nào đó. Các chính sách có hiệu quả được kể đến như độc lập về năng lượng, giúp Mỹ trở thành nước xuất khẩu ròng năng lượng, giảm thiểu rủi ro sốc cung hoặc rủi ro giá cả. Không chỉ vậy, các chính sách này đồng thời hỗ trợ các cổ phiếu Big Tech, phóng đại thêm ưu thế từ các gã khổng lồ và thu hút nguồn vốn từ nước ngoài.

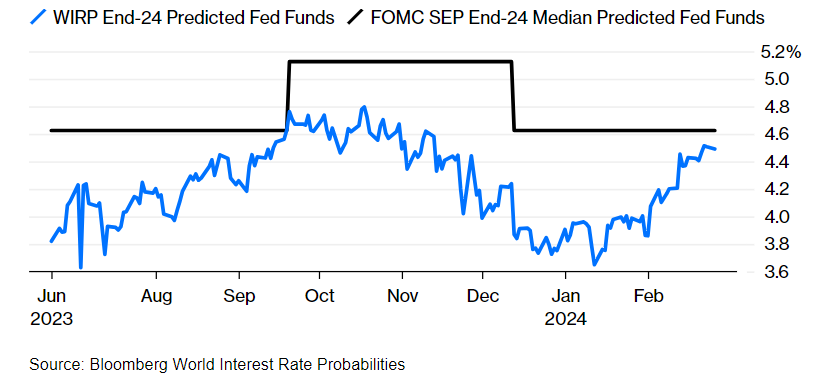

Những kỳ vọng về lãi suất

Lãi suất cao hơn cũng là nguồn sức mạnh cho đồng USD gần đây. Chúng ta đều đồng ý đến bây giờ rằng lãi suất sẽ không giảm sớm. Xác suất lãi suất toàn cầu từ Bloomberg, ước tính theo hợp đồng tương lai lãi suất Fed, cho thấy khả năng xoay trục vào tháng Sáu gần như đã bị loại bỏ.

Thị trường, và cả Fed, đều đồng ý với quan điểm sẽ hạ lãi suất khoảng 75bps trong năm nay. Biểu đồ dot plot trong tháng 12 cho thấy Fed sẽ hạ lãi suất mạnh, tuy nhiên kỳ vọng đã thay đổi. Nếu Fed giữ nguyên lãi suất trong cuộc họp tháng tới, lãi suất có thể ổn định trở lại về mức tích cực cho USD.

Brad Bechtel tại Jefferies LLC cho biết: "Kỳ vọng rằng cắt giảm lãi suất muộn hơn và ít hơn dự đoán trước đây đang thúc đẩy triển vọng đồng Bạc xanh, bởi nó vẫn có thể duy trì mức lợi suất chênh lệch cao hơn so với các nền kinh tế lớn khác".

Dẫu vậy, thị trường vẫn đang chờ đợi 1 đợt cắt giảm lãi suất thay vì tăng lãi suất, điều đó chưa bao giờ bị nghi ngờ. Marc Chandler từ Bannockburn Global Forex nhận thấy dữ liệu kinh tế yếu hơn trong những tuần tới sẽ phần nào suy giảm sức hút của lãi suất Mỹ.

Về mặt kỹ thuật, một số đồng tiền trong G-10 đang dần cải thiện và có chỉ báo động lượng tăng. Động lực tăng trưởng vẫn còn mờ nhạt ở hầu hết các quốc gia có thu nhập cao khác, nhưng điểm mấu chốt vẫn là tăng trưởng tại Mỹ. Nói cách khác, nếu Hoa Kỳ bắt đầu cho thấy mức tăng trưởng suy giảm, kéo theo suy thoái kinh tế trở lại thì có khả năng sẽ làm USD suy yếu nghiêm trọng.

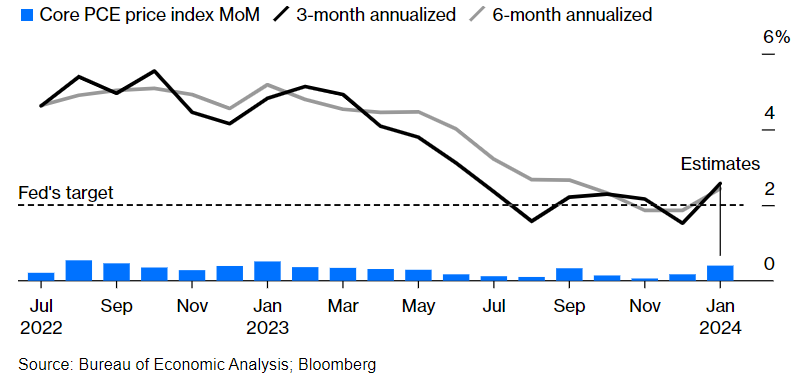

Tuần này Hoa Kỳ sẽ công bố dữ liệu PCE tháng Một, thường được coi là thước đo lạm phát chính của Fed, được dự báo sẽ cải thiện tích cực:

Cho đến nay, dữ liệu PCE đã đưa ra một bức tranh tươi sáng hơn về triển vọng thiểu phát ổn định so với các dữ liệu khác được công bố:

Nếu thông tin trên là chính xác, thì niềm tin rằng lạm phát đã được kiểm soát có thể suy giảm trở lại. Tuy nhiên, PCE thấp hơn dự báo có thể hồi sinh lại hy vọng xoay trục. Dù gì đi chăng nữa, điều này cũng sẽ quan trọng với đồng USD vào thời điểm lạm phát Mỹ dường như ở mức cao hơn so với phần còn lại của các nước phát triển.

Thị trường chứng khoán

Kể từ đầu năm, quỹ đạo của đồng USD gần như đi theo diễn biến của chứng khoán Mỹ. Niềm tin rằng dòng tiền vào thị trường đang tăng cũng thúc đẩy nhu cầu đồng USD. Tuy nhiên, các nhà phân tích tại Capital Economics cho biết: "Chúng tôi vẫn mong đợi nếu thị trường chứng khoán Mỹ hoạt động tốt sẽ có thể thuận lợi cho đồng USD, nhưng với dự báo bong bóng chứng khoán Mỹ có thể vỡ trong vài năm tới, chúng tôi không nghĩ nó là động lực lớn thúc đẩy cho đồng Bạc xanh như đã từng xảy ra với bong bóng dot-com".

Ngoài ra, đồng USD sẽ mạnh lên nếu chiến tranh thương mại nổ ra. Khi các quốc gia đánh thuế hàng hóa để nâng tính cạnh tranh, thị trường ngoại hối thường phản ứng bằng cách làm đồng tiền của nước đánh thuế đắt hơn. Đây là một tình huống đáng cân nhắc trong bối cảnh cuộc bầu cử tổng thống năm nay, theo chuyên gia Simon Flint của Bloomberg. "Cuộc chiến thương mại Mỹ-Trung mang lại nhiều lợi ích cho USD. Nếu nhiệm kỳ Tổng thống của Trump đánh thuế 10% đối với tất cả các hoạt động thương mại của Mỹ, thì các tài sản rủi ro sẽ có thể hứng chịu cú sốc. Điều này sẽ có tác động lớn đến triển vọng tăng trưởng toàn cầu và thúc đẩy nhu cầu mạnh vào USD.

Bất ổn xung quanh vấn đề bầu cử có thể làm suy yếu đồng nội tệ, tuy nhiên lại ngược lại ở trường hợp này. Nếu Trump có xác suất thắng cử cao qua các cuộc bầu cử, đồng USD có thể mạnh lên. Trong vài tháng tới, cho đến khi tình hình chính trị được giải quyết và Fed hạ lãi suất, đồng USD vẫn sẽ tiếp tục tăng giá.

Bloomberg