DMO ra tay: Reeves thoát hiểm, thị trường TPCP Anh ổn định trở lại

Nguyễn Tuấn Đạt

Junior Analyst

Khi Rachel Reeves công bố kế hoạch tài khóa, thị trường trái phiếu chính phủ Anh ngay lập tức dao động, báo hiệu nguy cơ lãi suất tăng vọt. Nhưng Văn phòng Quản lý Trái phiếu (DMO) đã ra tay đúng lúc, điều chỉnh chiến lược phát hành trái phiếu theo hướng bất ngờ nhưng đầy khôn ngoan.

Thị trường tỏ ra lo lắng khi Reeves trình bày kế hoạch tài khóa của mình vào thứ Tư, lợi suất trái phiếu tăng nhẹ. Nhưng khi bà kết thúc bài phát biểu và Văn phòng Quản lý Trái phiếu (DMO) công bố cách thức tài trợ cho các biện pháp này, lợi suất TPCP Anh kỳ hạn dài đã giảm hơn 10 điểm cơ bản, tránh được tình trạng bán tháo trái phiếu chính phủ như đã xảy ra sau khi Reeves công bố kế hoạch ngân sách vào tháng 10.

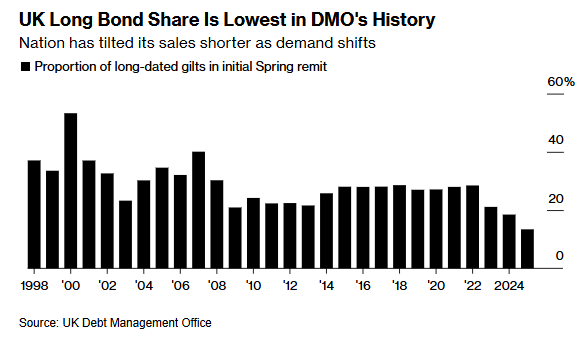

DMO đã khiến các nhà đầu tư bất ngờ khi cắt giảm mạnh tỷ trọng phát hành trái phiếu dài hạn, vốn đang có nhu cầu suy giảm từ các quỹ hưu trí. Đây là một sự thay đổi mà cả nhà phân phối lẫn nhà đầu tư đều mong đợi, do nhu cầu đối với loại trái phiếu này từ các quỹ hưu trí đang suy giảm. Các nhà phân tích tại Bank of America đã mô tả kế hoạch của DMO là “tích cực và tham vọng hơn.”

Mặc dù động thái của DMO ban đầu giúp lợi suất trái phiếu dài hạn giảm hơn 10 điểm cơ bản, nhưng đà giảm này không kéo dài lâu. Chỉ một ngày sau, thị trường TPCP Anh đảo chiều khi nhà đầu tư quay lại đối mặt với thực tế rằng tài chính nước Anh vẫn còn nhiều thách thức. Dù vậy, các chiến lược gia và giới đầu tư vẫn đánh giá cao quyết định của DMO, cho rằng việc cắt giảm tỷ trọng trái phiếu dài hạn giúp nguồn cung dễ hấp thụ hơn, qua đó hạn chế áp lực lên chi phí vay trong tương lai.

DMO, do Giám đốc điều hành Jessica Pulay lãnh đạo, đã cắt giảm tỷ trọng đề xuất đối với trái phiếu dài hạn xuống còn 13.4%, thấp hơn nhiều so với mức 18.5% trong thông báo vào năm ngoái. Đây là tỷ lệ thấp nhất trong một tuyên bố mùa Xuân trong lịch sử 27 năm của DMO.

Trong bối cảnh nhu cầu trái phiếu dài hạn từ các quỹ hưu trí suy giảm, DMO đã không chỉ điều chỉnh chiến lược phát hành mà còn đi xa hơn mọi dự đoán. Thay vì duy trì tốc độ cắt giảm dần như trước, cơ quan này bất ngờ giảm mạnh tỷ trọng trái phiếu dài hạn xuống mức thấp kỷ lục, vượt xa kỳ vọng của thị trường. Động thái này giúp giảm bớt áp lực dư cung, qua đó góp phần ổn định lợi suất và tạo điều kiện thuận lợi hơn cho nhà đầu tư. “DMO đã giúp thị trường vận hành trơn tru hơn,” Orla Garvey, nhà quản lý danh mục tại Federated Hermes, nhận xét.

Văn phòng quản lý trái phiếu có trách nhiệm tài trợ cho các kế hoạch tài khóa của chính phủ theo cách tối thiểu hóa chi phí tài chính trong dài hạn. Nhiệm vụ này trở nên khó khăn hơn trong bối cảnh lợi suất trái phiếu toàn cầu tăng mạnh kể từ đại dịch và nhu cầu tài trợ ngày càng lớn. Hơn nữa, BoE hiện không còn hỗ trợ thị trường bằng cách mua trái phiếu mà thay vào đó đang giảm bớt danh mục đầu tư của mình.

Không chỉ điều chỉnh chiến lược phát hành trái phiếu, DMO còn đáp ứng nhu cầu thị trường bằng cách tăng tần suất bán trái phiếu "off-the-run" – những đợt phát hành cũ vốn khan hiếm trên thị trường. Động thái này giúp cải thiện thanh khoản và tạo thêm lựa chọn cho nhà đầu tư. Đây cũng là dấu ấn đầu tiên của Jessica Pulay trên cương vị Giám đốc điều hành DMO sau khi tiếp quản vị trí từ Robert Stheeman vào tháng 7. Với kinh nghiệm dày dặn trong lĩnh vực chính sách và thị trường, Pulay đang nhanh chóng khẳng định phong cách lãnh đạo linh hoạt, sẵn sàng thích nghi với những thay đổi của thị trường nợ công.

Bloomberg