Đây là chỉ báo thị trường quan trọng nhất về rủi ro tài chính của Hoa Kỳ - theo Deutsche Bank

Tùng Nguyễn, CFA, CMT

Economist

Vào tháng 4, giám đốc nghiên cứu FX của Deutsche Bank, George Saravelos đã cảnh báo, 'Chúng ta đang ở giữa sự thay đổi chế độ thị trường đáng kể', làm dấy lên lo ngại về cuộc khủng hoảng niềm tin vào đồng đô la.

Một tuần sau - sau khi Trump 'tạm dừng' thuế quan, Saravelos đã cảnh báo rằng ngay cả khi thuế quan bị đình chỉ vĩnh viễn, thì "thiệt hại đã xảy ra" đối với nền kinh tế thông qua cảm giác bất ổn liên tục về chính sách, cảnh báo rằng nếu sự gián đoạn của thị trường trái phiếu Kho bạc tiếp tục, Fed sẽ phải khởi động lại QE.

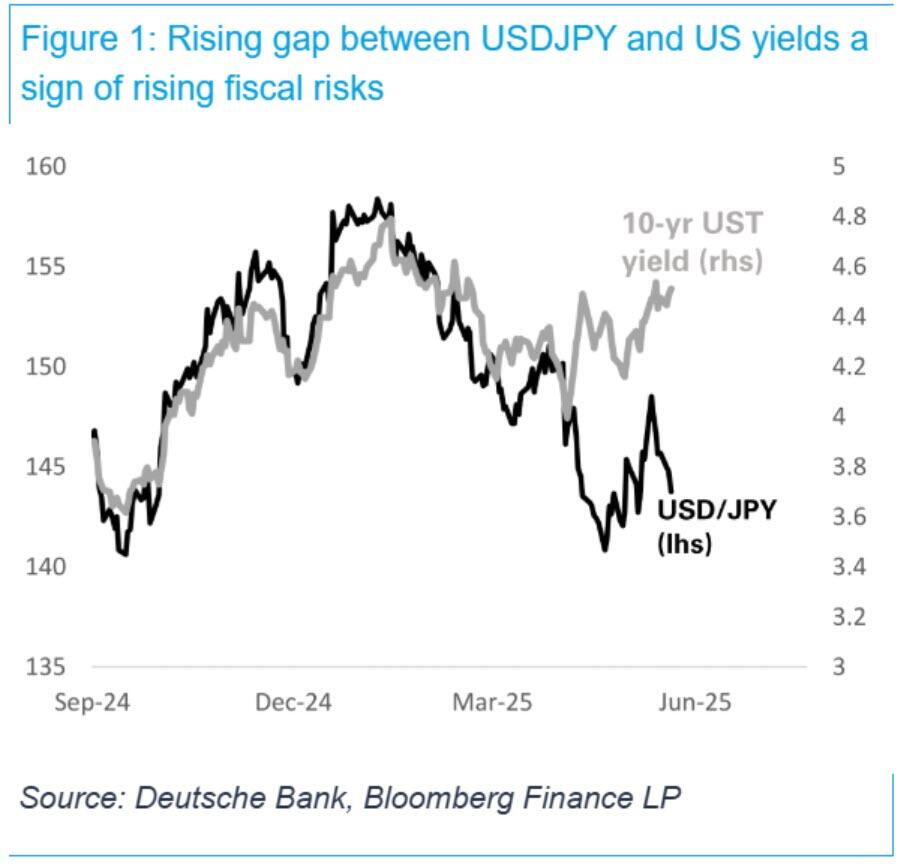

Một tháng sau, chúng ta thấy ngày càng nhiều bằng chứng cho thấy Saravelos đúng khi ông nhấn mạnh khoảng cách ngày càng lớn giữa lợi suất trái phiếu Kho bạc Hoa Kỳ và USD/JPY là chỉ báo thị trường quan trọng nhất về rủi ro tài chính đang gia tăng của Hoa Kỳ.

Ông cho rằng biểu đồ bên dưới tự nói lên điều đó, JPY đang mạnh lên ngay cả khi lợi suất của Hoa Kỳ đang tăng.

Deutsche Bank coi đây là bằng chứng cho thấy sự tham gia của nước ngoài vào thị trường kho bạc Hoa Kỳ đang giảm.

Chắc chắn, lợi suất trái phiếu Nhật Bản cũng đã tăng mạnh trong những ngày gần đây. Một số người cho rằng đây là dấu hiệu cho thấy lo ngại về tài chính gia tăng ở Nhật Bản, nhưng chúng tôi không đồng tình.

Nếu đúng như vậy, đồng yên sẽ suy yếu. Trong khi thực tế nó đang mạnh lên.

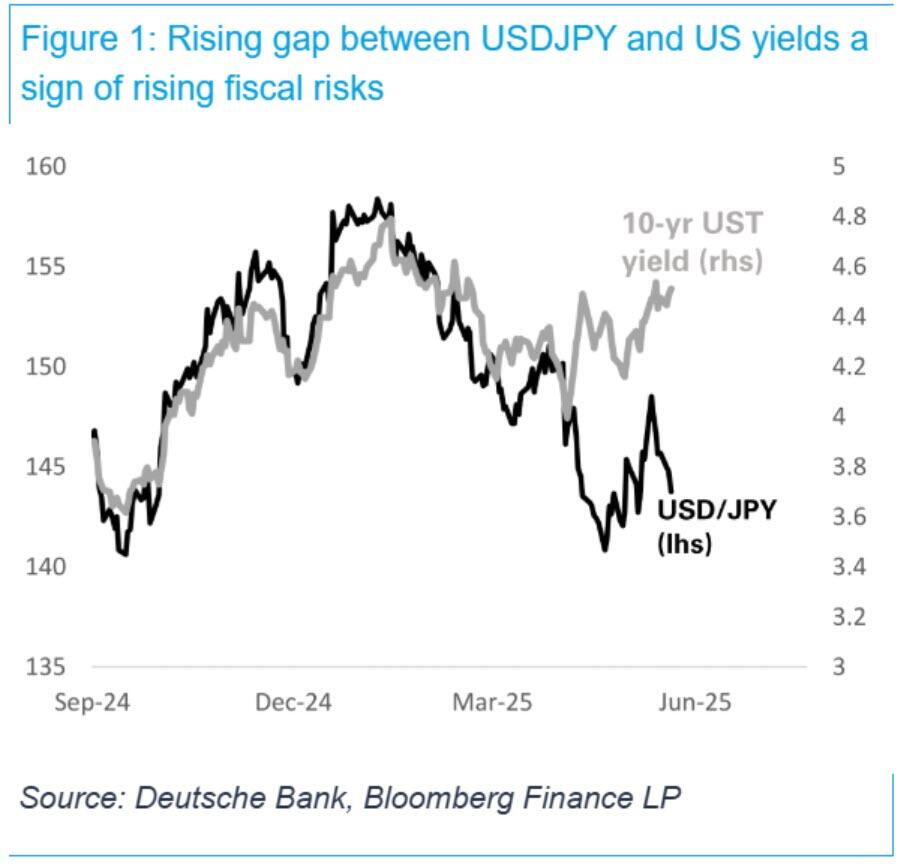

Như Saravelos đã chỉ ra trong khuôn khổ vĩ mô toàn cầu của Deutsche tuần trước, Nhật Bản có nhiều không gian tài chính nhờ vị thế tài sản nước ngoài ròng dương (hình 2).

Trưởng phòng nghiên cứu FX cho rằng việc bán tháo trái phiếu Chính phủ Nhật (JGB) là vấn đề lớn đối với thị trường trái phiếu kho bạc Hoa Kỳ: bằng cách biến tài sản của Nhật Bản thành một lựa chọn thay thế hấp dẫn cho các nhà đầu tư trong nước, điều này khuyến khích việc thoái vốn nhiều hơn khỏi Hoa Kỳ.

Cốt lõi trong quan điểm của chúng tôi trong những tháng tới là thị trường ngày càng bị chi phối bởi vị thế tài sản bên ngoài và điều này đang tạo áp lực giảm giá kép lên cả thị trường trái phiếu Hoa Kỳ và USD.

Một thước đo về mức độ lo ngại của thị trường về thâm hụt kép là beta (độ dốc) của mối quan hệ NIIP/lợi suất trong hình 2. (Vị thế Đầu tư Quốc tế Ròng - NIIP là một thước đo thể hiện giá trị tài sản quốc tế ròng của một quốc gia so với các khoản nợ quốc tế)

Điều này thực sự cung cấp cho chúng ta cái nhìn về mức giá cả toàn cầu của thâm hụt.

Khi biểu thị điều này theo thời gian, chúng tôi thấy rằng đồ thị này nằm trong một phạm vi được xác định rất rõ ràng kể từ cuộc khủng hoảng tài chính toàn cầu.

Chúng tôi cho rằng rủi ro đang chuyển sang một đường dốc hơn (thực tế là sự mở rộng chênh lệch giữa Hoa Kỳ và phần còn lại của thế giới) quay trở lại vùng trước năm 2008 (hình 3).

Cuối cùng, Saravelos lưu ý, một đồng USD yếu hơn là van xả cho vấn đề thâm hụt kép của Hoa Kỳ.

ZeroHedge