Các quỹ phòng hộ "xả kho" cổ phiếu: Dồn lực mua mạnh vào lĩnh vực năng lượng và vật liệu

Đặng Thùy Linh

Junior Analyst

Tuần vừa rồi là một tuần giao dịch ngắn do kỳ nghỉ lễ nên không chỉ báo cáo về dòng vốn mới nhất của Michael Hartnett ngắn hơn đáng kể mà Goldman thậm chí còn không công bố báo cáo Weekly Rundown mới, vốn tóm tắt các quan điểm chính từ khắp ngân hàng. Thay vào đó, họ chỉ đưa ra báo cáo Prime Services Weekly mới.

Báo cáo này cho thấy diễn biến một tuần sau khi các quỹ phòng hộ bán tháo lượng cổ phiếu công nghệ kỷ lục cho các nhà đầu tư bán lẻ.

Các quỹ này cũng đang bán tháo rộng rãi hơn trên thị trường được định giá quá cao, kém thanh khoản và tập trung vào các cổ phiếu đầu ngành với tốc độ tăng trưởng nhanh nhất trong hai năm.

Trong tuần đầu tiên của tháng 7, Prime Brokerage của Goldman báo cáo rằng cổ phiếu toàn cầu đã được mua vào lần đầu tiên sau 3 tuần, do lượng mua vào vượt trội so với lượng bán ra (khoảng 1.4 đến 1), các sản phẩm như ETF và cổ phiếu riêng lẻ đều được mua ròng, lần lượt do short covering và lượng mua vào mạnh.

Tất cả khu vực (trừ Bắc Mỹ) đều ghi nhận lượng mua ròng, dẫn đầu là châu Âu và châu Á, trong khi đó, cổ phiếu Trung Quốc bị bán ròng tuần thứ 4 liên tiếp.

Mặt khác, công nghiệp, tài chính và năng lượng là những lĩnh vực được mua ròng nhiều nhất trên toàn cầu, trong khi đó, dịch vụ truyền thông, công nghệ thông tin và dịch vụ tiện ích là những lĩnh vực bị bán ròng nhiều nhất.

Dưới đây là một số dữ liệu vĩ mô tổng quan về các quỹ phòng hộ nói chung:

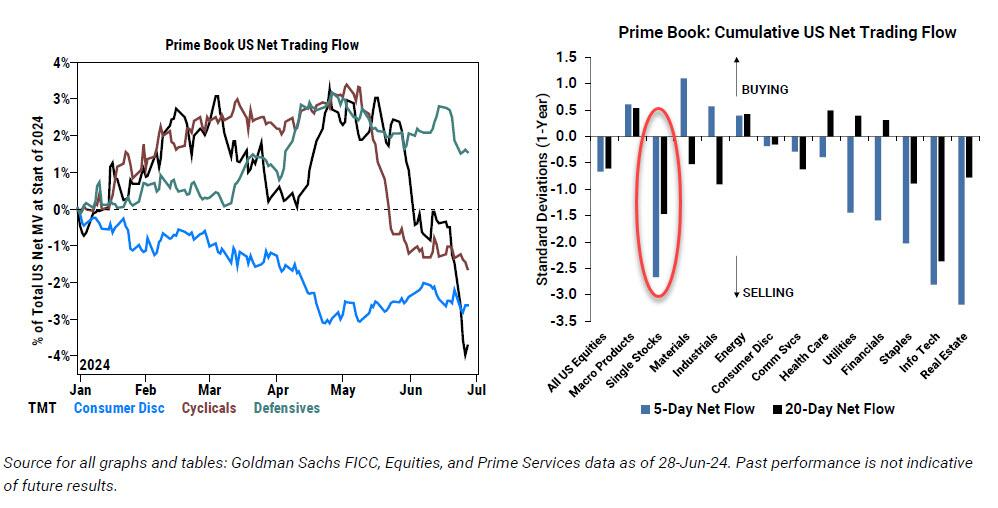

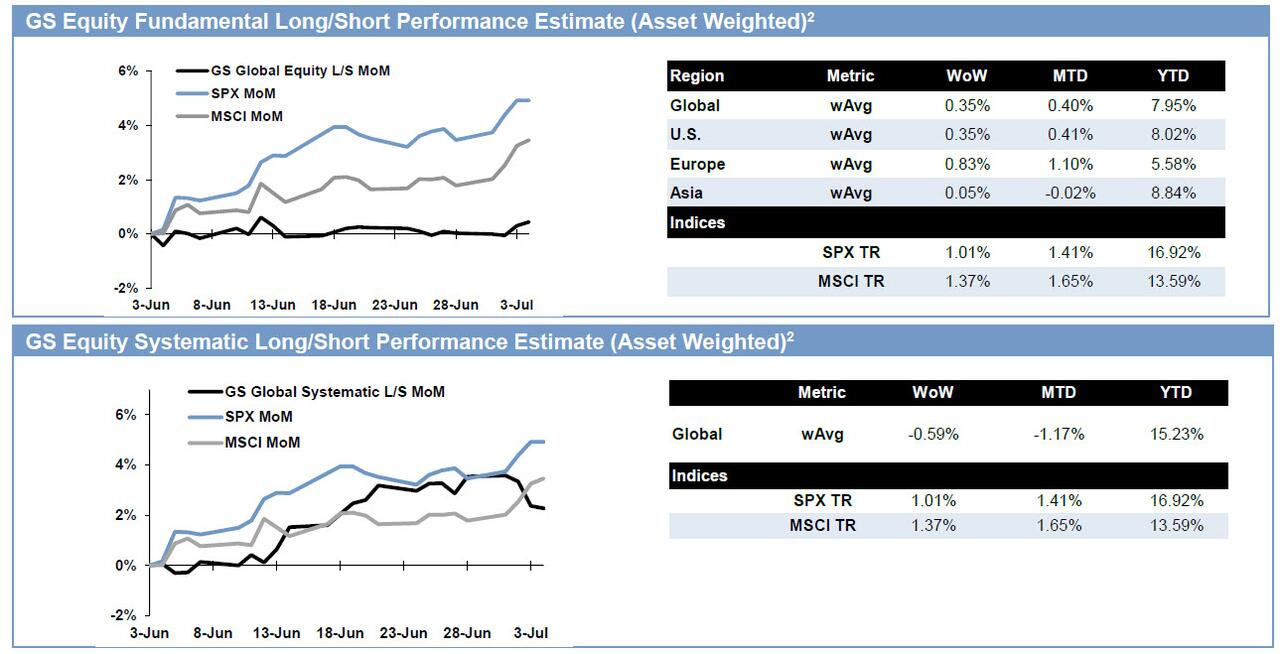

- Ước tính hiệu suất của quỹ long short cổ phiếu theo trường phái cơ bản của Goldman Sachs tăng 0.35% từ ngày 28/6 đến ngày 4/7, kém hơn hiệu suất của MSCI World +1.37%, do beta +0.67% bù đắp một phần alpha -0.32%. Ước tính hiệu suất của quỹ long short cổ phiếu theo chiến lược giao dịch có hệ thống của Goldman Sachs giảm 0.59% từ ngày 28/6 đến ngày 4/7, do beta -0.33% và alpha -0.26%.

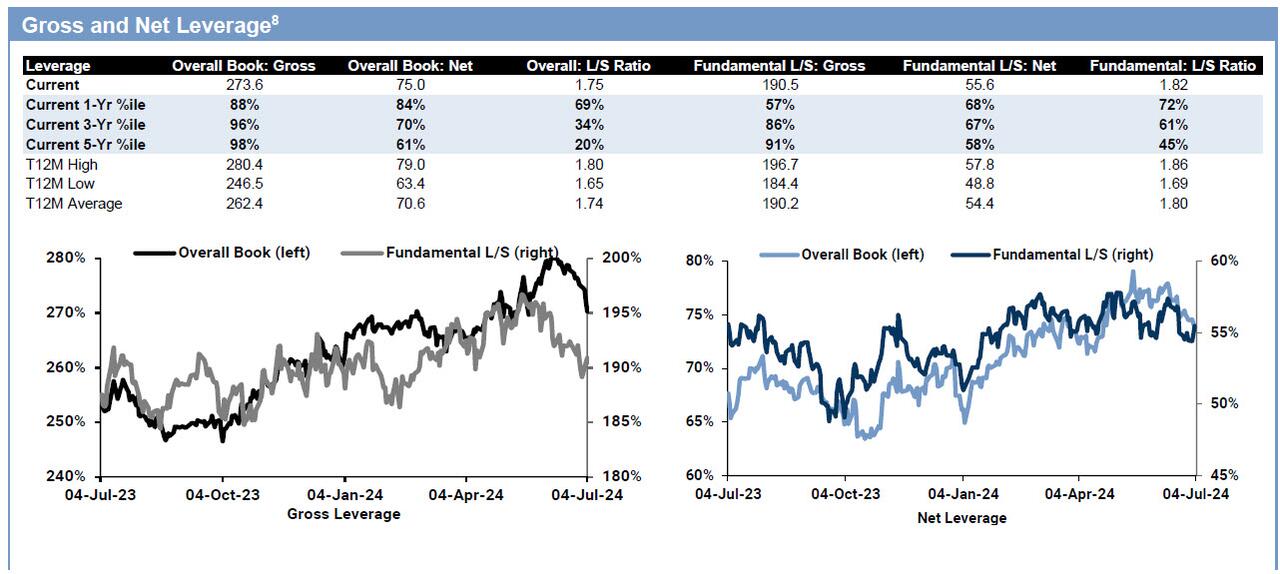

- Đòn bẩy tổng thể của quỹ -1.6pts xuống 273.6% (phân vị thứ 88 trong 1 năm) và đòn bẩy ròng +0.2pts lên 75.0% (phân vị thứ 84 trong 1 năm).

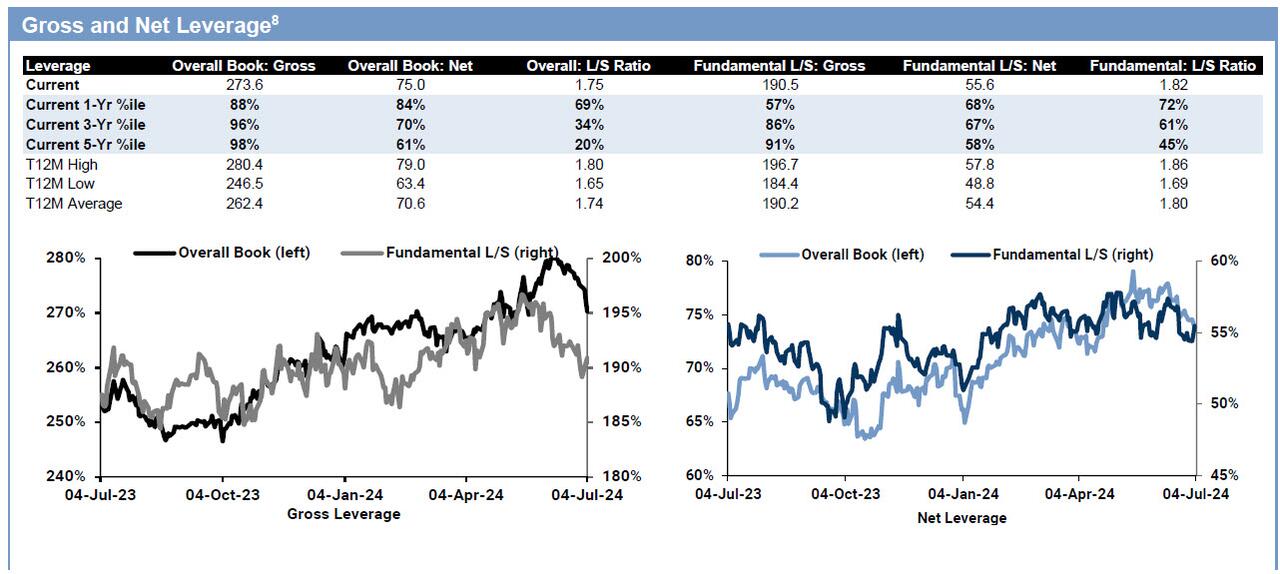

Xem xét kỹ hơn diễn biến trong tuần, Goldman Sachs Prime lưu ý rằng sau khi dòng tiền nhìn chung khá yên ắng (và chủ yếu là bi quan), các quỹ phòng hộ đã mua ròng các cổ phiếu nhạy cảm với hàng hóa. Cụ thể, năng lượng và vật liệu là các ngành được mua ròng nhiều nhất trong tuần này và đã được mua ròng tuần thứ 3 liên tiếp với khối lượng lớn nhất trong 5 tháng.

Sau khi bị bán ròng trong 6 tuần liên tiếp trước đó, lĩnh vực vật liệu đã được mua ròng trong tuần thứ 3 liên tiếp. Cụ thể, lượng mua ròng trong mảng container & bao bì và kim loại & khai khoáng đã vượt trội hơn mức bán ròng khiêm tốn trong mảng giấy & sản phẩm lâm nghiệp và hóa chất.

Trong khi đó, lĩnh vực năng lượng hiện đã được mua ròng suốt 3 trong 4 tuần qua. Cụ thể, tất cả các mảng về dầu, khí & nhiên liệu tiêu dùng và thiết bị & dịch vụ năng lượng đều được mua ròng trong tuần.

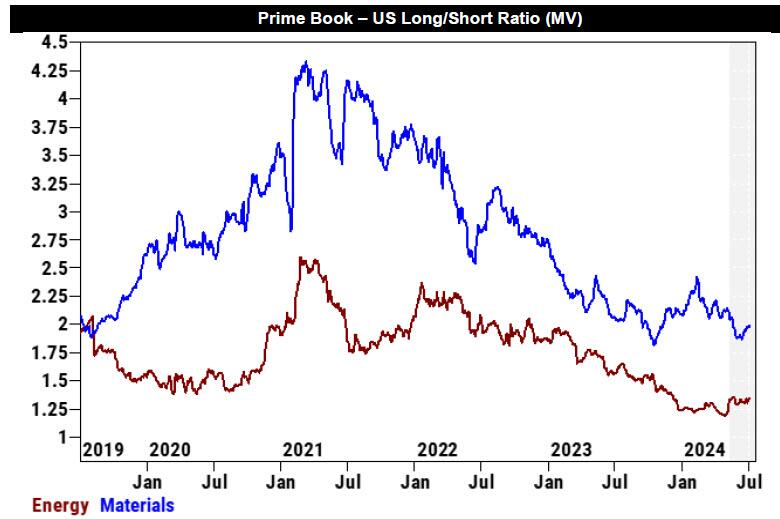

Tuy nhiên, đây vẫn là hai trong số những lĩnh vực bị "ghét" nhất trong cộng đồng quỹ phòng hộ, với tỷ lệ Long/Short cho cả hai lĩnh vực tiệm cận mức đáy trong 5 năm.

Biểu đồ dưới đây cho thấy tỷ lệ Long/Short của lĩnh vực vật liệu hiện ở mức 1.98, vẫn thấp hơn đáng kể so với mức trung bình trong quá khứ, phân vị thứ 23 so với năm ngoái và phân vị thứ 6 so với 5 năm qua. Trong khi đó, tỷ lệ Long/Short của lĩnh vực năng lượng hiện ở mức 1.34, phân vị thứ 53 so với năm ngoái và phân vị thứ 11 so với 5 năm qua.

Nói cách khác, nếu các quỹ phòng hộ thực sự mệt mỏi vì "nhặt từng đồng" từ lĩnh vực công nghệ trước khi bong bóng AI "vỡ tung", thì việc mua vào trong lĩnh vực năng lượng và vật liệu - hai lĩnh vực đã "bị lãng quên" trong nhiều năm - sẽ mất thời gian để đạt được mức trung bình trong quá khứ.

Zerohedge