Các quỹ phòng hộ cảnh báo Dollar Mỹ có khả năng điều chỉnh tăng trong ngắn hạn

Short dollar đang là một giao dịch thu hút rất nhiều traders, các quỹ phòng hộ cho biết

BlueBay Asset Management, công ty giám sát tài sản trị giá hơn 60 tỷ đô la, đã chốt lời từ các vị thế bán khống đô la, trong khi AMP Capital Ltd. đóng những món đặt cược vào đà tăng của các loại tiền tệ của thị trường mới nổi. Trong khi đó K2 Asset Management Ltd. đánh giá tâm lý rủi ro quay trở lại, một phần do ảnh hưởng tâm lý từ sự tăng giá đột ngột của đồng tiền dự trữ trên thế giới.

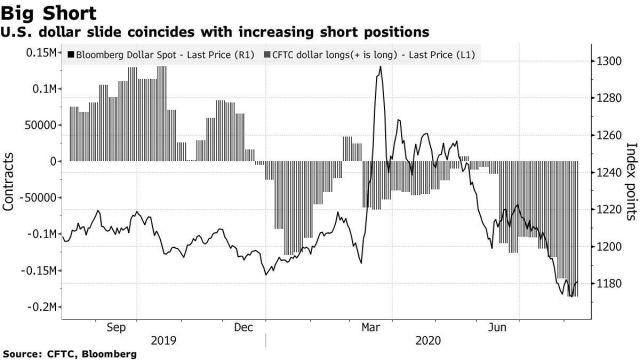

Nếu họ đúng, thì những nhà đầu tư đang đổ tiền vào vị thế Short dollar – hiện đang ở mức cao nhất trong vòng 2 năm – có thể phải chứng kiến lợi nhuận của họ bốc hơi. Giao dịch phổ biến nhất trên thị trường ngoại hối (Short USD) đang không có dấu hiệu dừng lại khi Wall Street dự đoán đồng đô sẽ tiếp tục giảm.

Nader Naeimi, người đứng đầu bộ phận thị trường năng động tại AMP ở Sydney, cho biết: “Short Dollar đang trở thành một giao dịch rất phổ biến. Rủi ro có thể đến bất cứ lúc nào, bởi vì đồng dollar có thể sẽ điều chỉnh.”

Đồng dollar đã bị bán tháo so với nhóm G-10 trong vòng 4 tháng qua, và các vị thế short vẫn tiếp tục được gia tăng. Cuối tháng 7, các quỹ đòn bẩy đổ tiền vào Yên Nhật, sau đó họ chuyển sang vị thế Long ròng Euro lần đầu tiên sau 2 năm.

Mặc dù không có quỹ đầu cơ nào ủng hộ việc đồng dollar mạnh trở lại, nhưng họ chỉ ra rằng rủi ro về một đợt điều chỉnh trong ngắn hạn đang tăng lên.

George Boubouras, người đứng đầu bộ phận nghiên cứu tại K2 Asset, cho biết: “Sự biến động đang tăng đột biến có thể khiến đồng đô la quay đầu tăng mạnh trở lại trong ngắn hạn. Điều này sẽ là nỗi đau, đặc biệt là đối với một số thị trường mới nổi có xu hướng bị ảnh hưởng bởi sức mạnh của đồng đô la.”

Một trong những nguyên nhân gây ra sự điều chỉnh trong ngắn hạn có thể đến từ sự leo thang liên tục của căng thẳng Mỹ - Trung, có xu hướng thúc đẩy biến động thị trường và nhu cầu của tài sản trú ẩn. Chỉ số Bloomberg DXY có mức tăng nhiều nhất trong vòng một tháng qua vào thứ Sáu tuần trước, nhờ báo cáo việc làm tích cực từ Hoa Kỳ và cuộc “tấn công” của tổng thống Donald Trump nhằm vào 2 công ty công nghệ Trung Quốc.

Trong khi mùa hè có xu hướng yên ắng, ít biến động, thì biến động trên các sàn giao dịch ngoại hối đã tăng mạnh trong suốt tháng 7, theo chỉ số biến động từ Deutsche Bank AG và JPMorgan Chase & Co.

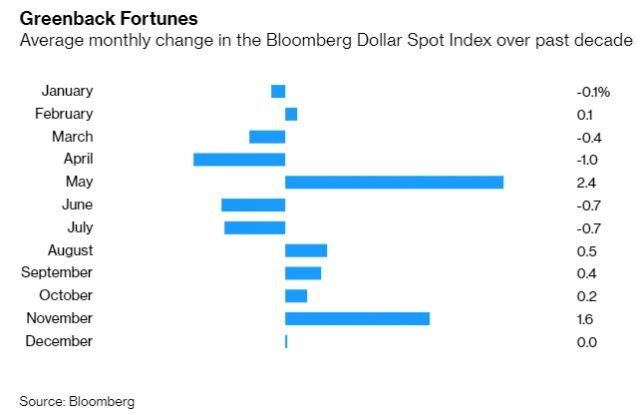

Tháng 8 thường đánh dấu những dòng tiền ủng hộ đà tăng của USD. Một thước đo sức mạnh của đồng dollar cho thấy dollar có xu hướng tăng từ tháng 8 tới tháng 11 trong thập kỷ qua và tăng trung bình 3% trong quý trước khi cuộc bầu cử tổng thống diễn ra trong vòng 7 năm qua.

Mark Dowding, Giám đốc đầu tư tại BlueBay ở London, cho biết: “Sẽ rất hợp lý nếu duy trì trạng thái rủi ro ổn định trong suốt tháng 8 sau vài tháng biến động mạnh trên khắp các thị trường. "Chúng tôi đã từng short dollar Mỹ nhưng giờ chúng tôi duy trì quan điểm trung lập sau khi chốt lời ."

Tuy nhiên, đối với phe bán dollar bất kỳ sự điều chỉnh tăng nào cũng chỉ là biến động ngắn hạn, và đó là cơ hội để gia tăng vị thế short.

David Ward, giám đốc điều hành tại Golden Horse Fund Management Pte tại Singapore, cho biết:” Rủi ro sẽ là một sự điều chỉnh mạnh trong ngắn hạn hoặc các sự kiện bất thường, chẳng hạn như sự phục hồi mạnh mẽ hơn dự kiến của Hoa Kỳ. “Tuy nhiên sự phục hồi này khó có thể xảy ra.”