BoJ can thiệp nhằm tăng tính thanh khoản của thị trường trái phiếu

Trần Quốc Khải

Junior Editor

Ngân hàng Trung ương Nhật Bản (BoJ) đã bán một phần TPCP kỳ hạn 10 năm liên kết với HĐTL để cải thiện tính thanh khoản của các chứng khoán này, vốn thường được sử dụng như công cụ phòng ngừa rủi ro trước biến động thị trường.

Tính đến ngày 29/11, BoJ nắm giữ 8.0262 nghìn tỷ yên (53.5 tỷ USD) trái phiếu đáo hạn vào tháng 3/2032, giảm so với 8.2262 nghìn tỷ yên vào ngày 20/11, theo dữ liệu công bố hôm thứ Ba. Việc duy trì tính thanh khoản của các trái phiếu này rất quan trọng vì chúng là loại chứng khoán rẻ nhất được sử dụng để chuyển đổi theo HĐTL trái phiếu kỳ hạn 10 năm đáo hạn vào tháng 3.

Các chứng khoán rẻ nhất để chuyển đổi là những trái phiếu giúp người bán giảm chi phí tối đa khi so sánh với giá HĐTL.

BoJ thường xuyên bán TPCP kèm thỏa thuận mua lại (repo) để tăng thanh khoản. Trong các hoạt động repo này, người tham gia có thể yêu cầu giảm số lượng phải bán lại cho NHTW. Một trường hợp giảm như vậy đã xảy ra lần đầu tiên kể từ ngày 4/4/2023, theo bộ phận thị trường tài chính của BoJ.

Các nhà giao dịch HĐTL thường tìm đến NHTW để vay trái phiếu rẻ nhất để chuyển đổi nhằm đáp ứng nghĩa vụ giao dịch hoặc thực hiện carry trade. Theo dữ liệu do Bloomberg tổng hợp, BoJ nắm giữ hơn 80% bốn lô trái phiếu liên kết với HĐTL đáo hạn vào năm 2031 và 2032.

Việc BoJ bán các chứng khoán rẻ nhất để chuyển đổi đã giúp giảm bớt lo ngại của các nhà đầu tư giao dịch HĐTL về tình trạng khan hiếm trái phiếu, theo ông Takashi Fujiwara, giám đốc bộ phận quản lý trái phiếu và quản lý quỹ chính tại Resona Asset Management.

"Tôi kỳ vọng NHTW sẽ thực hiện các bước tương tự đối với các loại trái phiếu khác liên kết với HĐTL, góp phần cải thiện hiệu suất thị trường," ông Fujiwara cho biết.

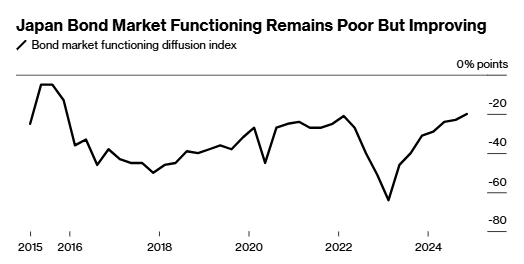

Thị trường trái phiếu Nhật Bản đã được cải thiện

NHTW hiện cũng sở hữu hơn một nửa số TPCP chưa đáo hạn, làm căng thẳng tính thanh khoản trên thị trường. Theo khảo sát gần đây nhất của BoJ, phần lớn nhà giao dịch nhận thấy cần cải thiện các yếu tố thị trường trái phiếu như chênh lệch giá mua-bán, khối lượng đặt lệnh và tần suất giao dịch.

Khi lạm phát của Nhật Bản vẫn duy trì trên mục tiêu 2% của BoJ, NHTW đã lên lộ trình giảm lượng trái phiếu mua hàng tháng khoảng 400 tỷ yên mỗi quý cho đến tháng 3/2026.

Bloomberg