Nếu không muốn rơi vào giảm phát, có lẽ ECB cần phải mạnh tay hơn

Nguyễn Tuấn Đạt

Junior Analyst

Đã đến lúc gạt sự thận trọng sang một bên để ngăn chặn những mầm mống của tình trạng giảm phát.

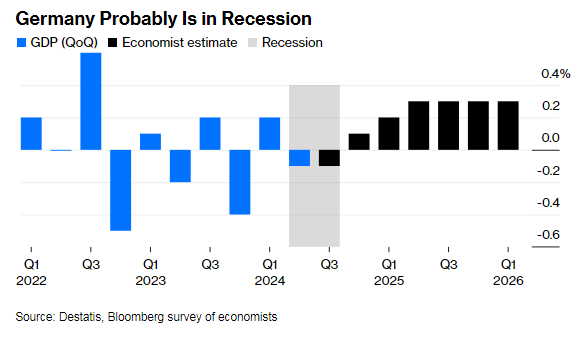

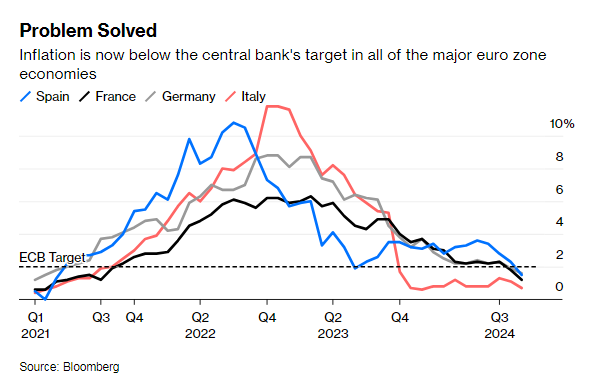

ECB cần phải hành động quyết liệt để ngăn chặn nguy cơ giảm phát đang hiện hữu trong Eurozone. Với tình hình kinh tế đang suy yếu, ECB không thể tiếp tục áp dụng cách tiếp cận thận trọng với các đợt giảm lãi suất nhỏ lẻ như hiện nay. Thay vào đó, họ cần phải mạnh tay hơn, chẳng hạn như giảm 50 bps lãi suất xuống mức 3%, nhằm tránh tái diễn "thập kỷ mất mát" trước đây của châu Âu. Khi nền kinh tế Đức đang rơi vào suy thoái và tăng trưởng của các nước lớn khác như Pháp và Ý tiếp tục giảm, các dấu hiệu cảnh báo về nguy cơ giảm phát và suy thoái kinh tế trở nên rõ ràng. Một đợt cắt giảm lãi suất quyết liệt không chỉ giúp ngăn chặn tình trạng này mà còn tránh việc phải hạ lãi suất sâu hơn sau này khi đã quá muộn để đạt hiệu quả. Đây là thời điểm ECB cần hành động mạnh mẽ, kịp thời để cứu vãn nền kinh tế khu vực.

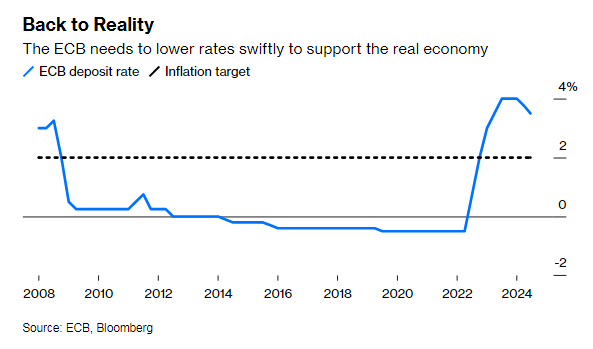

Trong suốt 8 năm, ECB đã duy trì lãi suất tiền gửi ở mức 0%, nhằm kích thích tăng trưởng kinh tế, nhưng làn sóng lạm phát sau đại dịch đã buộc ECB phải thắt chặt chính sách tiền tệ nhanh chóng. Biện pháp này rõ ràng đã có hiệu quả quá mức, khi kiểm soát được lạm phát nhưng lại đẩy nền kinh tế vào nguy cơ suy thoái. Giờ đây, tình hình đang thay đổi theo hướng tiêu cực, với dấu hiệu giảm phát quay trở lại. Điều đáng lo ngại là ECB có thể lặp lại sai lầm của "thập kỷ mất mát" trước đây, khi đó nền kinh tế Eurozone rơi vào vòng luẩn quẩn của tăng trưởng yếu và giảm phát. Thập kỷ đó cũng chứng kiến viễn cảnh Hy Lạp có thể rời khỏi liên minh, tạo ra sự bất ổn trong khu vực. ECB cần phải rút ra bài học từ quá khứ, hành động nhanh chóng và quyết liệt để tránh một kịch bản tương tự.

Đáng buồn thay, tăng trưởng bền vững của Mỹ không lan sang châu Âu. Việc phải chịu quá nhiều tác động tai hại từ chiến tranh Ukraine - Nga, với việc cắt đứt nguồn cung cấp khí đốt tự nhiên giá rẻ, đang gây ra những hậu quả liên tục, mà không có sự giúp đỡ nào đến từ phương Đông khi Trung Quốc cũng phải vật lộn để duy trì đà tăng trưởng kinh tế. ECB cần xem xét lại chiến lược của mình và hành động mạnh mẽ hơn, chẳng hạn như cắt giảm lãi suất sâu hơn ngay bây giờ, để tránh những hậu quả nghiêm trọng về sau. Việc đưa ra quyết định đúng đắn và kịp thời có thể là chìa khóa để ngăn chặn một cuộc suy thoái toàn diện và bảo vệ nền kinh tế khu vực Eurozone.

Cách nhanh nhất và đơn giản nhất để ECB đối phó với nguy cơ này là thực hiện việc cắt giảm lãi suất một cách mạnh mẽ, thậm chí không cần lo ngại quá nhiều về hậu quả sau đó. Ý tưởng chính ở đây là nếu ECB hành động quyết liệt ngay từ bây giờ, họ sẽ tránh được việc phải tiếp tục giảm lãi suất sâu hơn trong tương lai khi đã quá muộn để chính sách có hiệu quả thực sự. Suy thoái và giảm phát là hai tình trạng kinh tế rất khó khăn và khi chúng xảy ra cùng lúc, chúng tạo thành một "vòng xoáy" nguy hiểm, khiến việc khôi phục nền kinh tế trở nên vô cùng phức tạp.

Cả Pháp và Ý đang đối mặt với áp lực lớn về kiểm soát thâm hụt ngân sách khi tăng trưởng kinh tế chậm lại, khiến tình hình tài chính của họ thêm căng thẳng. Với việc hãng xếp hạng tín dụng Fitch hạ triển vọng tín nhiệm của Pháp xuống mức AA-, lo ngại về khả năng tài chính của nước này đang gia tăng, làm tăng chi phí vay vốn và tạo thêm khó khăn cho chính phủ. Trong khi đó, Ý cũng đang chờ đánh giá từ Fitch và S&P Global về xếp hạng tín nhiệm BBB hiện tại của mình, nhưng có dấu hiệu tích cực rằng nước này sẽ duy trì được triển vọng ổn định. Dù vậy, thâm hụt ngân sách cùng với tăng trưởng yếu vẫn là thách thức lớn, đòi hỏi cả hai quốc gia phải có biện pháp tài chính mạnh mẽ hơn để tránh bị hạ tín nhiệm và đối mặt với rủi ro lớn hơn trong tương lai.

Một điều may mắn là thị trường trái phiếu của các nước trung tâm như Đức và các nước ngoại vi như Ý vẫn ổn định. Mức chênh lệch lợi suất giữa các quốc gia này không quá lớn, cho thấy thị trường tài chính không có dấu hiệu căng thẳng nghiêm trọng. Điều này giúp ECB không cần khởi động lại các biện pháp tiền tệ phi truyền thống như nới lỏng định lượng. Hơn nữa, cuộc khủng hoảng ngân hàng ở Eurozone đã qua, với một dấu hiệu tích cực là một ngân hàng Ý đang có kế hoạch mua lại một ngân hàng Đức, cho thấy các ngân hàng hiện đang tập trung vào phát triển và mở rộng thay vì phải giải cứu như trước đây.

Vì vậy, tin tốt là đây chưa phải là cuộc khủng hoảng. Tuy nhiên, những nguy cơ tiềm ẩn sẽ gia tăng nếu ECB không hành động quyết liệt hơn. Họ nên cắt giảm mạnh lãi suất ngay bây giờ để đưa nó về mức trung lập, khoảng 2%, giúp cân bằng giữa việc làm và lạm phát – cũng chính là mục tiêu lạm phát chính thức của ECB. Hiện tại, lạm phát ở các nền kinh tế lớn nhất khu vực đã giảm mạnh xuống dưới mục tiêu, với mức trung bình của toàn khu vực chỉ còn 1.8% trong tháng 9. Với việc nền kinh tế Đức đã rơi vào suy thoái, dường như không có lý do gì để ECB không thực hiện các biện pháp mạnh mẽ hơn, như cắt giảm lãi suất sâu, để kích thích tăng trưởng và ngăn chặn suy thoái kéo dài, nhằm tránh rơi vào tình trạng giảm phát.

Mặc dù nền kinh tế Đức đang rơi vào suy thoái, nhưng nhờ cân đối tài chính khá tốt, quốc gia này vẫn có khả năng chi tiêu để vượt qua khủng hoảng. Trái lại, Pháp đang đối mặt với nhiều thách thức kinh tế nhưng không có đủ nguồn lực tài chính để triển khai các gói chi tiêu mạnh mẽ như Đức. Tình hình của Ý thậm chí còn phức tạp hơn, với nhiều vấn đề đã quá rõ ràng. Trong bối cảnh này, thay vì chờ đợi sự can thiệp từ EU như gói cứu trợ 800 tỷ euro trong đại dịch, ECB cần hành động ngay lập tức bằng cách thực hiện các đợt cắt giảm lãi suất lớn và thường xuyên hơn. Những biện pháp này sẽ giúp ngăn chặn khủng hoảng kinh tế leo thang và tránh phải triển khai các giải pháp khó khăn hơn trong tương lai.

Bloomberg