Vị thế trú ẩn của đồng JPY nay còn đâu?

Nguyễn Thanh Thùy Dung

Junior Analyst

Với USD/JPY trên 140 và áp lực lợi suất ngày càng cao, đồng Yên được cho rằng đang mất dần vị thế tài sản "trú ẩn an toàn" như vốn từng có.

Theo thống kê, vào năm 2020, khi thế giới bị ảnh hưởng bởi đại dịch, USD/JPY có mối tương quan thuận 0.35 với chỉ số chứng khoán Thế giới MSCI. Điều đó có nghĩa là khi chứng khoán giảm, đồng JPY sẽ mạnh hơn USD, và JPY được coi là “đồng tiền trú ẩn an toàn”.

Năm nay, mối tương quan giữa USD/JPY với cổ phiếu hiện bằng 0, cho thấy đồng JPY đã mất đi một số đặc tính trú ẩn an toàn. Điều này xảy ra do hai nhân tố chính: cuộc khủng hoảng năng lượng và sự phân kỳ trong chính sách tài chính vĩ mô của Hoa Kỳ và Nhật Bản.

#1: Trước hết, cuộc chiến ở Ukraine đã khiến giá năng lượng tăng vọt. Do Nhật Bản là nước nghèo nàn về tài nguyên, do đó họ phải nhập khẩu tất cả năng lượng nhiên liệu hóa thạch. Một khi cán cân thanh toán của Nhật Bản trở nên thâm hụt - tức là doanh thu xuất khẩu của Nhật Bản thấp hơn so với chi phí phải trả cho hàng nhập khẩu. Đó sẽ là cú sốc đối với khả năng kiếm tiền từ thương mại quốc tế của Nhật Bản - vốn họ đã làm rất tốt. Mùa hè năm ngoái, Nhật Bản đã kiếm ròng 6 triệu JPY cả năm từ hoạt động thương mại. Trong 12 tháng qua, do các chi phí năng lượng cao hơn, khoản thặng dư thương mại 6 triệu JPY đó đã trở thành khoản thâm hụt. Một đồng tiền trú ẩn an toàn thường cần được hỗ trợ bởi thặng dư thương mại lớn, như vậy sẽ có nhu cầu tự nhiên về tiền tệ trong một cuộc khủng hoảng. Nhưng JPY đã mất đi sự hỗ trợ từ thương mại quốc tế đó.

#2: Về câu chuyện Mỹ-Nhật, Cục Dự trữ Liên bang Hoa Kỳ (Fed) và Ngân hàng Trung ương Nhật Bản (BoJ) có sự đối lập rất lớn. Định hướng 'Diều hâu' của Fed đã khiến lãi suất tăng mạnh trong năm nay và chưa có dấu hiệu dừng lại. Còn BoJ lại là một trong số rất ít các Ngân hàng trung ương 'Bồ câu' (không tăng lãi suất - có thêm Ngân hàng Nhân dân Trung Quốc cũng mới tham gia gần đây). BoJ vẫn đang thực hiện phương pháp nới lỏng định lượng (QE). Trên thực tế, điều này hiện nay có nghĩa là nếu gửi ngân hàng 3 triệu USD sẽ được trả lãi 3% mỗi năm. Còn gửi 3 triệu JPY sẽ bị tính phí nắm giữ 0,10%. Tỷ lệ chênh lệch 3% lãi suất trở lên này sẽ khiến nhu cầu nắm giữ JPY như một tài sản trú ẩn bị lung lay. JPY có thể sẽ tăng nếu chứng khoán giảm.

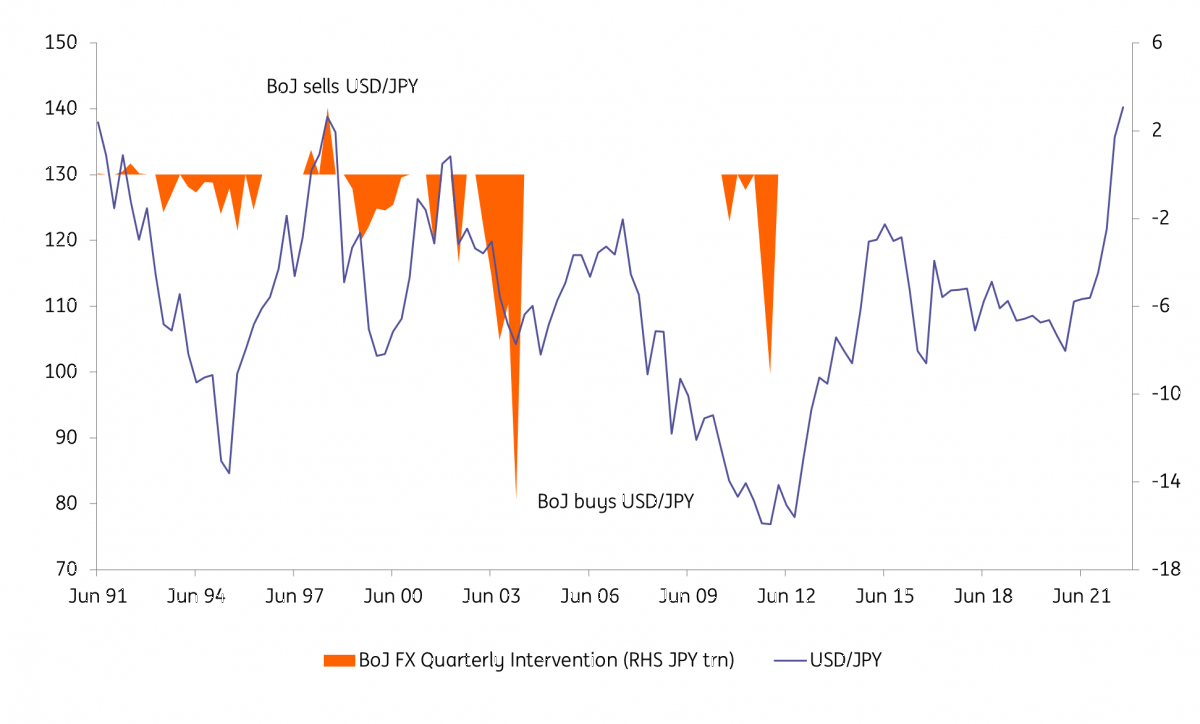

Nếu chứng khoán Mỹ giảm mạnh đến mức Fed phải giảm giá đồng USD dù đang trong chu kỳ thắt chặt (điều này chưa xảy ra quá nhiều trong năm nay), đồng JPY sẽ tăng giá trở lại và cặp USD/JPY sẽ giảm. Tỷ giá USD/JPY được cho rằng đang dần chuyển về vùng mà các nhà hoạch định chính sách Nhật Bản sẽ thể hiện mối lo ngại rõ hơn, họ cũng đã can thiệp để bán USD/JPY trở lại ở các mức này vào cuối những năm 1990.

Nhật Bản đã đi được một chặng đường dài kể từ ngày ký hiệp định Plaza những năm 1980 để khiến USD giảm giá. Điều đó sẽ buộc Fed phải cắt giảm lãi suất (rất khó xảy ra trong năm nay) hoặc BoJ tăng lãi suất (điều nãy cũng khó có thể xảy ra). Vì vậy, với tình hình mọi thứ đang diễn ra trong năm nay, chắc chắn không thể loại trừ việc USD/JPY bị đẩy lên mức 150.

think.ing.com