Tương lai thị trường chứng khoán “đè nặng” trên vai chủ tịch Fed Jerome Powell

Thái Linh

Junior Editor

Đợt tăng giá mạnh mẽ của thị trường chứng khoán trong năm nay phụ thuộc vào những gì Fed làm và nói về lãi suất sau khi cuộc họp kéo dài hai ngày kết thúc vào thứ 4.

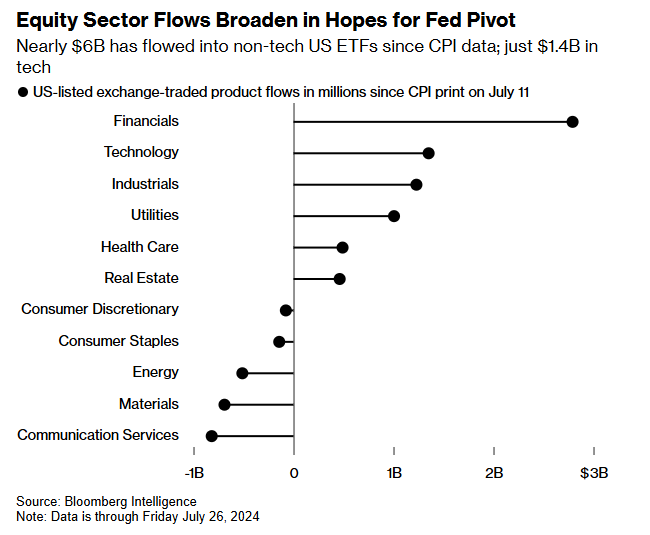

Kể từ khi dữ liệu CPI ngày 11 tháng 7 cho thấy dấu hiệu lạm phát hạ nhiệt, các nhà giao dịch đã dần chuyển từ cổ phiếu các công ty công nghệ lớn và chuyển sang mọi thứ khác như cổ phiếu vốn hóa nhỏ. Trong khi đó, các nhà đầu tư đã đổ gần 6 tỷ USD vào các quỹ ETF của Mỹ trong lĩnh vực phi công nghệ, so với chỉ 1.4 tỷ USD đổ vào các ETF công nghệ, dữ liệu của Bloomberg Intelligence cho thấy.

Nhà đầu tư đổ gần 6 tỷ USD vào các quỹ ETF phi công nghệ, trong khi chỉ đổ 1.4 tỷ USD vào các quỹ ETF công nghệ

Để xu hướng này tiếp tục, chủ tịch Fed Jerome Powell sẽ phải đặt nền tảng cho việc cắt giảm lãi suất vào tháng 9 sau chiến dịch thắt chặt chính sách tiền tệ tại cuộc họp báo của ông vào thứ 4.

"Đợt tăng giá cổ phiếu này có thể bị đảo ngược nếu Fed không sớm ra tín hiệu cắt giảm lãi suất", Jimmy Lee, giám đốc điều hành của Wealth Consulting Group, người đã mua vào các cổ phiếu công nghệ và vốn hóa nhỏ với kỳ vọng về đợt cắt giảm vào tháng 9, cho biết. "Nếu ông Powell không cứng đầu, xu hướng bullish này sẽ còn tiếp tục".

Một số người còn kỳ vọng rằng sẽ có một đợt cắt giảm tại cuộc họp tuần này sau khi thước đo lạm phát ưa thích của Fed — chỉ số PCE lõi — chỉ tăng 2.6% vào tháng 6 so với cùng kỳ năm ngoái, gần với mục tiêu 2% của ngân hàng này. Nhưng Phố Wall không đặt cược vào điều đó.

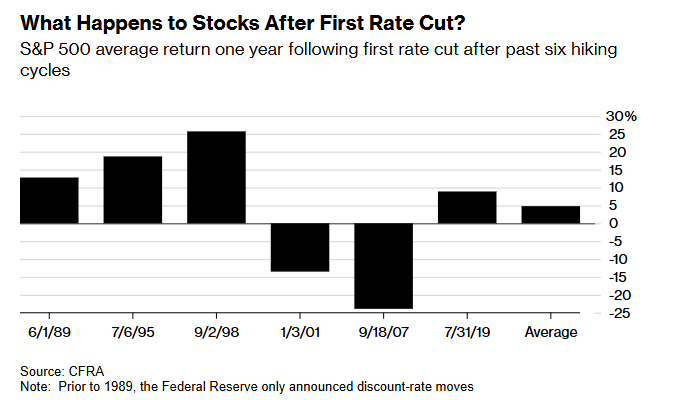

Một năm đã trôi qua kể từ lần Fed tăng lãi suất gần đây nhất, giữ nguyên lãi suất trong khi ngân hàng này chờ đợi các dấu hiệu cho thấy lạm phát đang dần ổn định. Nếu Fed sắp bắt đầu một chu kỳ giảm lãi suất, thị trường chứng khoán có khả năng sẽ tăng mạnh. Trong sáu chu kỳ tăng lãi suất trước đó, chỉ số S&P 500 đã tăng trung bình 5% trong năm sau lần cắt giảm đầu tiên, theo tính toán của công ty nghiên cứu tài chính CFRA. Hơn nữa, mức tăng cũng dần mở rộng, với chỉ số Russell 2000 vốn hóa nhỏ tăng 3.2% sau 12 tháng, dữ liệu của CFRA cho thấy.

Điều gì đã xảy ra với thị trường chứng khoán sau lần cắt giảm lãi suất đầu tiên?

Đã có rất nhiều chuyện xảy ra kể từ khi Fed bắt đầu chiến dịch thắt chặt để kiềm chế lạm phát vào tháng 3 năm 2022, với S&P 500 tăng 29% kể từ đó. Nhưng đó không phải là một quá trình thuận lợi. Sau một đợt thắt chặt chính sách mạnh mẽ cách đây hai năm khiến thị trường chứng khoán lao dốc, S&P 500 đã phục hồi lên mức đỉnh mọi thời đại và giao dịch trên mức 5,600 lần đầu tiên, được thúc đẩy bởi cơn sốt xung quanh trí tuệ nhân tạo.

Lạm phát dường như đã được ổn định tại thời điểm này. Các nhà giao dịch hiện lo ngại rằng việc Fed không giảm lãi suất sẽ dẫn tới nguy cơ gây ra tình trạng hỗn loạn trong lĩnh vực ngân hàng, đồng thời cắt giảm tín dụng ở những ngành quan trọng của nền kinh tế Mỹ. Vào những năm 1970 và bong bóng dot-com, chính sách tiền tệ quá thắt chặt là nguyên nhân chính gây tổn hại cho nền kinh tế.

Trong bảy chu kỳ thắt chặt gần đây nhất, thời gian trung bình từ lần tăng lãi suất cuối cùng đến lần cắt giảm đầu tiên là 9.2 tháng, theo Sam Stovall, bộ phận chiến lược đầu tư tại CFRA. Đã 12 tháng trôi qua kể từ lần tăng lãi suất gần nhất của Fed vào tháng 7 năm 2023, dài hơn thời gian trung bình ở trên.

S&P 500 đã tăng 29% kể từ lần tăng lãi suất đầu tiên vào tháng 3 năm 2022 của chu kỳ

Tất cả những điều này đang gây khó khăn cho các nhà giao dịch cố gắng rút khỏi “Big Tech” khi tháng 8 và tháng 9 sắp tới - những tháng được cho là tồi tệ nhất đối với lợi nhuận cổ phiếu. Cuộc họp của Fed diễn ra trong cùng tuần dự kiến công bố báo cáo thu nhập từ Microsoft, Meta Platforms, Apple và Amazon.com, với các nhà phân tích dự đoán rằng tăng trưởng lợi nhuận sẽ chậm lại.

Trong khi 1.2 tỷ USD đã được đổ vào cổ phiếu vốn hóa nhỏ của Mỹ vào tuần trước, theo EPFR Global, không phải ai cũng tin rằng đợt tăng giá này — hoặc việc luân chuyển cổ phiếu — sẽ kéo dài. Đối với Jeff Rubin tại Birinyi Associates, các động thái này trông giống như một đợt điều chỉnh thông thường, với chỉ số Nasdaq 100 giảm 7.4% so với mức đỉnh vào ngày 10 tháng 7.

Nancy Tengler, giám đốc điều hành tại Laffer Tengler Investments cho biết: "Cần có một đợt cắt giảm lãi suất mạnh mẽ để các công ty nhỏ hơn được hưởng lợi. Và chúng tôi không thấy điều đó khả dĩ khi nền kinh tế đang mạnh".

Lịch sử cho thấy rằng mua cổ phiếu vào cuối chu kỳ tăng lãi suất là một chiến lược hợp lý trong môi trường lạm phát tương đối thấp, như những năm 1990. Nhưng khi kịch bản nới lỏng tiền tệ diễn ra do áp lực lạm phát, như những năm 1970, cổ phiếu giảm trong ba tháng sau lần tăng cuối cùng, theo Bank of America.

Đó là lý do tại sao bình luận của ông Powell trong tuần này lại quan trọng đối với cuộc giằng co giữa phe tăng giá và phe giảm giá, những người đang mong đợi ông ít nhất sẽ ám chỉ về thời điểm Fed có thể sẽ cắt giảm lãi suất.

Eric Beiley, giám đốc điều hành quản lý tài sản tại Steward Partners Global Advisory, người đang rút tiền khỏi các cổ phiếu tăng trưởng và đổ vào các cổ phiếu vốn hóa lớn và vốn hóa nhỏ được giao dịch ở mức định giá hấp dẫn, cho biết: "Các nhà giao dịch đang định giá khả năng Fed sẽ cắt giảm lãi suất sớm. Điều quan trọng là các quan chức phải hành động, nếu không, cổ phiếu sẽ dễ bị ảnh hưởng trong thời điểm biến động theo mùa".

Bloomberg