Triển vọng lãi suất tại Mỹ: Mức lãi suất trung lập dự kiến sẽ cao hơn

Đặng Thùy Linh

Junior Analyst

Sau khi Cục Dự trữ Liên bang (Fed) thực hiện đợt hạ lãi suất đầu tiên, cuộc thảo luận giờ đây đang chuyển từ “khi nào” Fed sẽ cắt giảm lãi suất sang "định hướng xem lãi suất sẽ đi về đâu.”

Sự thay đổi này có thể ảnh hưởng đến toàn bộ nền kinh tế. Tuy nhiên, các cuộc thảo luận thường chỉ tập trung vào lãi suất trung lập thực tế (R-star) của Fed. Đây là mức lãi suất không kích thích kinh tế nhưng cũng không kìm hãm tăng trưởng.

Có thể hình dung R-star như "ngưỡng lý tưởng" của lãi suất - không quá cao, không quá thấp - mà ở đó nền kinh tế đạt trạng thái ổn định với lạm phát được kiểm soát và việc làm đầy đủ. Dù vai trò của R-star rất quan trọng trong việc dự đoán chính sách tiền tệ trong thời gian tới, việc xác định R-star luôn gặp khó khăn vì R-star là một con số ước lượng, không thể quan sát trực tiếp, thay đổi theo thời gian và chịu tác động từ nhiều yếu tố trong và ngoài nước.

Hãy nhìn lại năm 2018, khi lạm phát đạt mục tiêu 2%, và nền kinh tế đang vận hành trơn tru với thị trường lao động ghi nhận đủ việc làm. Năm đó, Fed đã nâng lãi suất chính sách lên 2.5%, tương đương với mức lãi suất thực khoảng 0.5%, được nhiều người cho rằng là "mức trung lập mới" của chính sách tiền tệ.

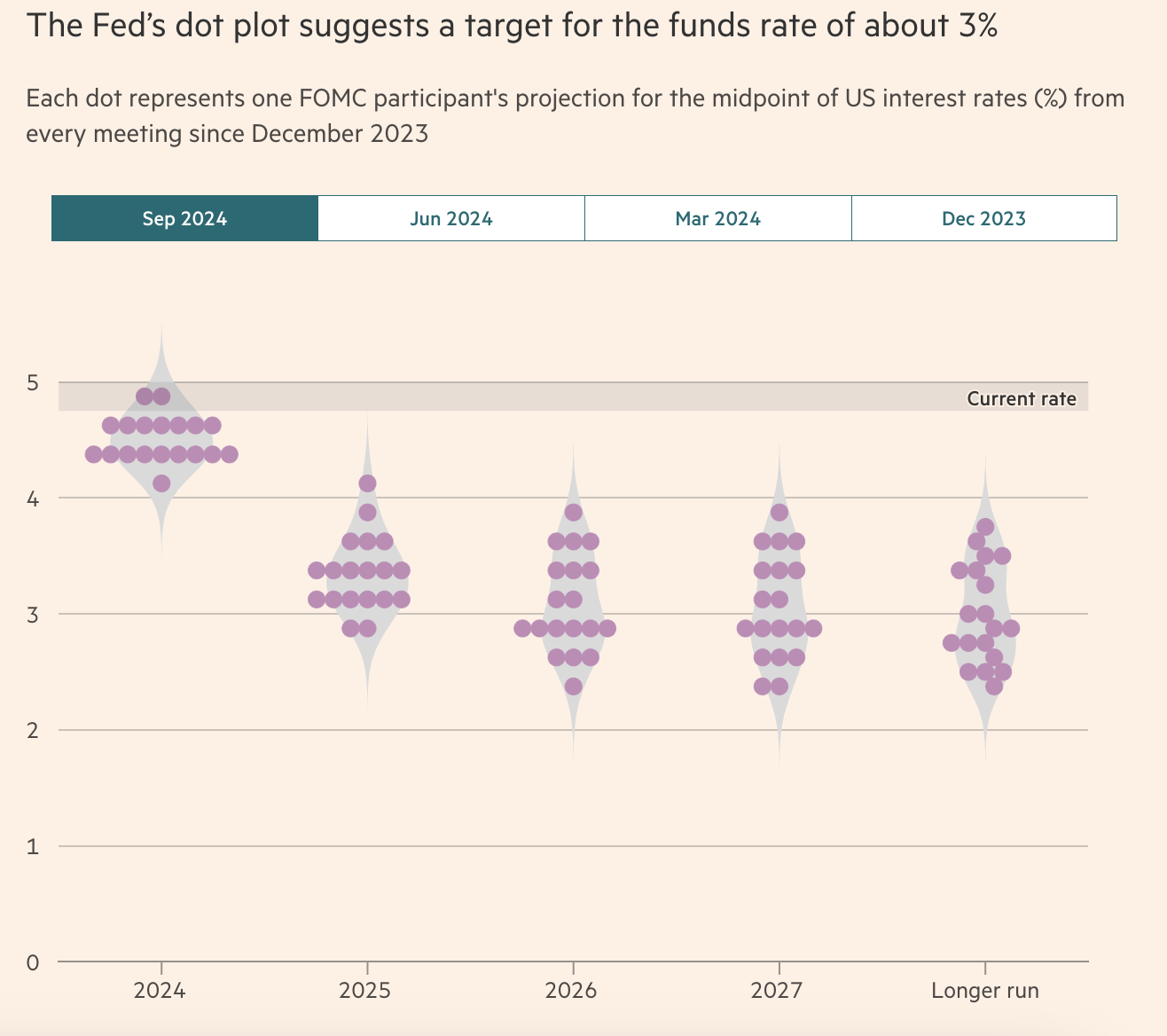

Trước khủng hoảng tài chính toàn cầu, mức lãi suất thực dao động quanh 2%, trong khi lãi suất danh nghĩa là khoảng 4%. Hiện nay, biểu đồ plot của Fed - phản ánh dự báo về lãi suất của các nhà hoạch định chính sách - cho thấy mục tiêu lãi suất chính sách sẽ vào khoảng 3% khi lạm phát ổn định ở mức 2% và thị trường lao động duy trì trạng thái việc làm đạt mức tối đa.

Tác giả đồng tình với quan điểm cho rằng lãi suất trung lập sẽ tăng nhẹ so với mức 0.5% trước đại dịch. Một số chuyên gia cho rằng lãi suất trung lập có thể cần tăng cao hơn đáng kể so với mức 1% mà Fed dự báo và thị trường tài chính hiện tại đang phản ánh. Họ chỉ ra sự đảo ngược của các yếu tố đã giữ lãi suất thấp trước đại dịch, cùng với những lo ngại về tình hình tài chính của Mỹ khi thâm hụt ngân sách và nợ công gia tăng. Mỹ cũng có thể đang đứng trước một kỷ nguyên bùng nổ năng suất do sự phát triển của AI, làm tăng nhu cầu vay vốn từ các doanh nghiệp.

Nhưng câu hỏi đặt ra là: lãi suất trung lập thực là bao nhiêu? Chúng ta đang nói đến cả một lợi suất mà Kho bạc và các doanh nghiệp tư nhân phát hành trái phiếu và vay vốn. Theo dữ liệu lịch sử, đường cong này dốc lên - lãi suất tăng dần theo thời gian để bù đắp rủi ro cho nhà đầu tư khi giữ trái phiếu lâu hơn. Đây là khái niệm được gọi là "phần bù kỳ hạn."

Tình trạng đường cong lợi suất đảo ngược, như vừa chứng kiến ở Mỹ, là hiếm gặp và không phải xu hướng bình thường mới. Trong tương lai, đường cong lợi suất của Mỹ so với lãi suất “front end” do Fed thiết lập sẽ điều chỉnh khi ngày càng dốc hơn so với giai đoạn trước đại dịch, nhằm cân bằng giữa nhu cầu đối với trái phiếu Mỹ và lượng cung khổng lồ. Điều này xảy ra vì các nhà đầu tư trái phiếu sẽ yêu cầu "phần bù kỳ hạn" cao hơn để có thể hấp thụ được lượng trái phiếu chính phủ khổng lồ liên tục tung ra thị trường.

Cũng giống như R-star, phần bù kỳ hạn không thể quan sát trực tiếp, mà phải suy luận từ các dữ liệu thị trường và vĩ mô phức tạp. Có hai cách để ước tính con số này. Cách đầu tiên là dựa vào khảo sát các nhà đầu tư, nhằm ước tính mức lãi suất chính sách trung bình trong 10 năm tới và so sánh với lợi suất của trái phiếu kho bạc kỳ hạn 10 năm. Trong khảo sát mới nhất, phần bù kỳ hạn theo phương pháp này được ước tính là 0.85 điểm phần trăm.

Cách thứ hai là sử dụng mô hình thống kê về đường cong lợi suất, và phương pháp này cho ra kết quả hiện tại gần như bằng 0. Tác giả nghiêng về phương pháp dựa trên khảo sát của các nhà đầu tư, và tác giả tin rằng phần bù kỳ hạn hiện tại đang là số dương và có khả năng sẽ còn tăng cao hơn trong tương lai.

Với lượng trái phiếu khổng lồ mà thị trường phải hấp thụ trong những năm tới, lãi suất có thể sẽ cao hơn so với trước đại dịch. Tuy nhiên, tác giả cho rằng phần lớn sự điều chỉnh sẽ đến từ độ dốc của đường cong lợi suất, chứ không phải là do sự gia tăng mạnh của lãi suất quỹ liên bang.

Nếu nhận định này là đúng, đây là tín hiệu tích cực cho các nhà đầu tư trái phiếu. Họ không chỉ được hưởng lợi khi chấp nhận rủi ro lãi suất trong giai đoạn kinh tế phát triển, mà còn có thể phòng ngừa rủi ro đối với danh mục đầu tư khi nền kinh tế yếu đi. Lúc đó, lãi suất sẽ có nhiều dư địa để giảm, đồng nghĩa với việc giá trái phiếu tăng lên, mang lại lợi nhuận cao hơn cho nhà đầu tư.

Financial Times