"Tin xấu là tin tốt", tuyên bố phát hành trái phiếu và Fed dovish hỗ trợ chứng khoán phục hồi mạnh mẽ

Đức Nguyễn

FX Strategist

Hôm nay tất cả xoay quanh "tin xấu là tin tốt", lo ngại về nguồn cung trái phiếu được xoa dịu và một Fed kinh hãi (hoặc hài lòng) khi chứng kiến lợi suất dài hạn tăng vọt ngoài tầm kiểm soát của họ (nhờ Bidenomics).

Như Goldman Sachs đã lưu ý, thông báo tái cấp vốn của Bộ Tài chính đã chiếm sóng nhiều hơn Fed ngày hôm qua. Báo cáo cho thấy Bộ dự định phát hành bao nhiêu trái phiếu trong quý tiếp theo, cũng như phân tích về kỳ hạn mà những trái phiếu đó sẽ được phát hành. Từ góc độ cung và cầu, báo cáo có nhẹ nhàng dự kiến với việc Bộ Tài chính khởi động chào bán 112 tỷ USD (dưới mức ước tính 114 tỷ USD). Như vây, trái phiếu 10 năm và 30 năm sẽ được phát hành ít hơn so với trái phiếu 2 năm, 3 năm, 5 năm, 7 năm.

Sự thừa nhận của Fed về việc “điều kiện tài chính thắt chặt” - điều ta đã thảo luận trong nhiều tuần - là vấn đề quan trọng ngày hôm nay (mặc dù hiện tại, nó không có tác động gì đến dữ liệu kinh tế).

Theo chiến lược gia Priya Misra của JPMorgan, "có vẻ như Fed đang câu thời gian cho đến khi độ trễ có thể ảnh hưởng lên hệ thống."

Chủ tịch Powell bắt đầu cuộc họp báo với một số nhận xét khá mạnh miệng:

- Chặng đường đưa lạm phát về 2% một cách bền vững còn dài

- Toàn bộ ảnh hưởng của việc thắt chặt vẫn chưa phản ánh lên nền kinh tế

- Chưa tự tin đạt được lập trường chính sách đủ hạn chế

Nhưng sau đó...

Cổ phiếu bắt đầu hồi phục vào khoảng 15 phút sau khi buổi họp báo bắt đầu:

- 1:43 - Nhóm phân tích của Fed không đặt kịch bản cơ sở nền kinh tế là suy thoái trong cuộc họp

- 1:44 - Điều kiện tài chính rõ ràng đã thắt chặt; theo thời gian điều đó sẽ có tác dụng, chúng ta chỉ không biết nó sẽ nhanh đến mức nào

- 1:47 - Fed chưa tính đến vấn đề hạ lãi suất, chỉ đang tập trung vào việc đã đạt được chính sách đủ hạn chế chưa; Câu hỏi chính cần đặt ra là có nên tăng lãi suất nữa không?

- 1:50 - Fed rất tập trung vào việc xác định rằng đã đạt được quan điểm chính sách đủ hạn chế

- 1:52 - Nick Timiraos cho biết phát biểu của chủ tịch Powell dovish

Chủ tịch Powell tiếp tục phát biểu

- 1:53 - Fed vẫn tin rằng phải thấy tăng trưởng chậm hơn và thị trường lao động nới lỏng

- 1:55 - Vẫn rất khó để nói độ trễ của chính sách là bao lâu, Fed phải đưa ra chính sách trong điều kiện rất không chắc chắn, đây là một lý do khiến Fed giảm tốc độ thắt chặt trong năm nay, họ không thể vội vàng. Làm chậm lại giúp Fed hiểu rõ hơn về việc cần phải làm thêm bao nhiêu việc nữa, nếu cần phải làm nhiều hơn nữa.

- 1:57 - Dot plot là một "bức tranh tại thời điểm đó" về chính sách phù hợp theo quan điểm cá nhân của các nhà hoạch định chính sách, hiệu quả của dot plot suy giảm trong thời gian giữa các cuộc họp, Fed cố gắng minh bạch trong suy nghĩ của mình. Khi đến cuộc họp tiếp theo, sẽ nói về cách phân tích dữ liệu.

- 2:00 - Fed đã đi rất xa với chu kỳ tăng lãi suất này, Fed đã gần kết thúc chu kỳ; Fed đang tiến hành thận trọng

- 2:01 - Fed không xem xét việc thay đổi tốc độ thu hẹp bảng cân đối kế toán. QT có thể đóng một vai trò tương đối nhỏ trong việc lợi suất dài hạn tăng. Dự trữ vẫn rất dồi dào vào thời điểm này

Tất cả những điều đó đã dẫn đến kỳ vọng lãi suất giảm sút.

Như chuyên gia Chris Hussey của Goldman đã lưu ý trước đó, trọng tâm của sự biến động giá tài sản ngày nay là một chủ đề đã tồn tại trên thị trường trong phần lớn thời kỳ hậu đại dịch: mối quan hệ qua lại và ngày càng lớn giữa lạm phát, tăng trưởng và lợi suất.

- Với lạm phát cuối cùng đang trên đường trở lại bình thường và lãi suất ở mức cao nhất kể từ trước khủng hoảng tài chính 2008, trọng tâm của thị trường là tăng trưởng.

- Thông thường, tăng trưởng GDP ~5% (như quý III/23) sẽ là một điều tốt (và nhìn chung nó vẫn như vậy), nhưng tác động của tăng trưởng cao như vậy đối với lãi suất (và cách Fed phản ứng) đang khiến dữ liệu tăng trưởng tốt không phải điều tốt.

- Nói một cách đơn giản, thị trường có một giới hạn đặt ra cho tăng trưởng “tốt”.

- Vì vậy, triển vọng tăng trưởng chậm lại (theo báo cáo PMI/ISM) đang được coi là một điều tốt.

Hôm nay, thị trường chỉ có những suy nghĩ dovish và cổ phiếu tăng cao hơn ngay trong bài phát biểu của chủ tịch Powell.

Lợi suất giảm mạnh, đầu tiên là do ISM và ADP, sau đó là do Powell. Lợi suất kỳ hạn dài giảm mạnh nhất, nhưng nói chung tất cả đều giảm.

Đây là phiên lợi suất giảm mạnh nhất kể từ tháng 3.

Trước khi tiếp tục, đệ tử của George Soros, Stan Druckenmiller có nói rằng chính sách tài khóa đang vớ vẩn thế nào, và chính Fed là người tạo ra điều đó. Nhưng một quan sát khác của ông là “trái phiếu đang điều chỉnh với một thế giới hậu QE, nhưng không rõ tại sao cổ phiếu lại chưa.”

Lợi suất 2 năm giảm xuống dưới 5%, chạm mức đáy khi Hamas tấn công Israel.

Đường cong lợi suất 2-30 năm tiếp tục biến động mạnh.

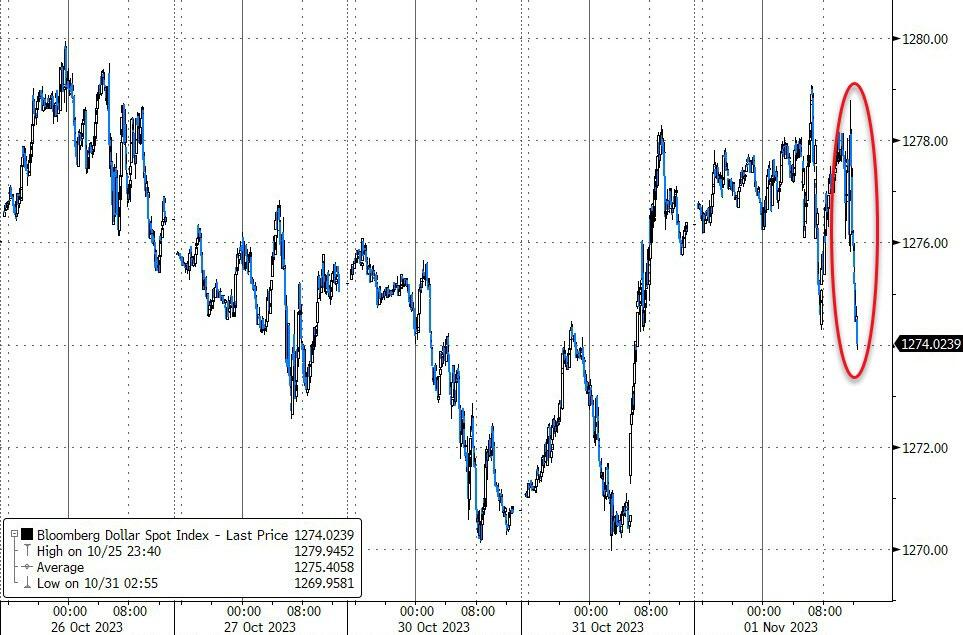

USD tiếp tục suy yếu.

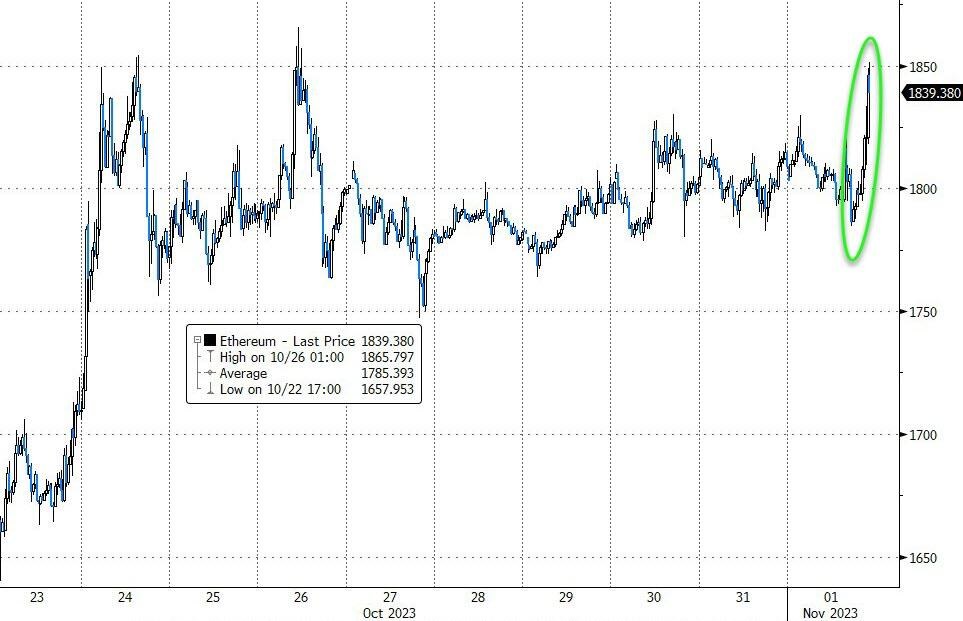

ETF tăng lên $1,850 (Bitcoin đóng cửa không đổi).

Dầu thô biến động mạnh, với dầu WTI tăng vọt nhưng lại thoái lui sạch sau đó.

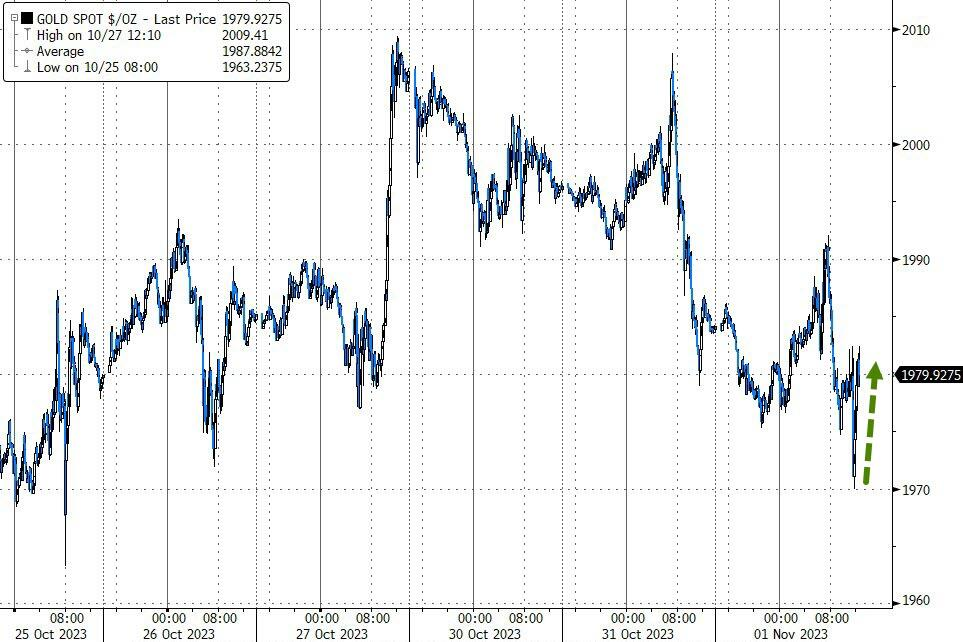

Vàng giảm về $1,970 trước khi hồi phục và đóng cửa giảm nhẹ trong ngày.

Cuối cùng, trong khi Bộ trưởng Janet Yellen tuyên bố rằng lợi suất dài hạn tăng do 'tăng trưởng kinh tế', thì lợi suất có thể tăng vì một lý do nghiêm trọng hơn nhiều…

Rủi ro tín dụng quốc gia của Mỹ đang tăng mạnh và trái phiếu dài hạn đang phản ánh rủi ro đó (điều chưa xảy ra trong quá khứ). Ngay cả chủ tịch Powell cũng đã nói: lợi suất cao không thể được cho là phản ánh kỳ vọng chính sách.

ZeroHedge