Thống đốc BoJ Kazuo Ueda: “Đau đầu” vì lãi suất và kế hoạch thắt chặt định lượng

Thái Linh

Junior Editor

Thống đốc BoJ Kazuo Ueda vào thứ 4 sẽ công bố kế hoạch thắt chặt định lượng và đưa ra quyết định về lãi suất - động thái này có thể làm rung chuyển thị trường tài chính toàn cầu.

Khoảng 14 trong số 48 nhà kinh tế dự đoán hội đồng quản trị của BoJ sẽ tăng lãi suất từ mức hiện tại là 0 lên 0.1%, trong khi hầu như không ai loại trừ khả năng xảy ra động thái như vậy, theo một cuộc khảo sát của Bloomberg. Đối với việc thắt chặt định lượng, BoJ sẽ phác thảo kế hoạch giảm mua trái phiếu trong tháng với thời gian dự tính từ một đến hai năm.

Vài giờ sau cuộc họp của BoJ, Fed sẽ đưa ra những tín hiệu mới về triển vọng cắt giảm lãi suất, tạo ra một “cú đúp” tin tức chính sách có khả năng biến động USDJPY theo cả hai hướng.

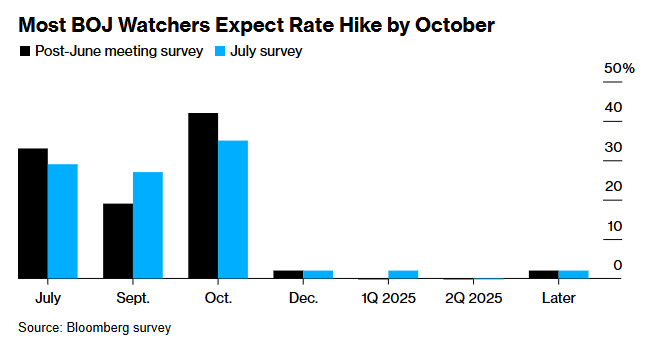

Hầu hết người theo dõi BoJ dự kiến một đợt tăng lãi suất vào tháng 10

Với việc thị trường đã đạt được sự đồng thuận về tốc độ cắt giảm mua trái phiếu dự kiến của BoJ, trọng tâm sẽ đổ dồn vào chính sách lãi suất. Một số quan chức của BoJ có thể sẽ xem xét kịch bản tăng lãi suất khi lạm phát giống với dự báo của họ, theo nguồn tin cho biết vào đầu tháng này. Những người khác cho rằng BoJ sẽ giữ nguyên lãi suất khi các nhà chức trách đang chờ thêm dữ liệu để xác nhận chi tiêu của người tiêu dùng đang tăng lên, nguồn tin này cũng cho biết.

Trước thềm cuộc họp, USDJPY biến động từ mức đỉnh trong 38 năm xuống mức đáy trong hai tháng, được thúc đẩy bởi suy đoán rằng chênh lệch lãi suất lớn giữa Nhật Bản và Hoa Kỳ sắp thu hẹp.

BoJ thường công bố quyết định chính sách của mình vào khoảng giữa trưa, sau đó là cuộc họp báo của ông Ueda lúc 3:30 chiều theo giờ Tokyo.

Sau đây là những điều cần chú ý:

- Việc tăng lãi suất cho thấy ông Ueda có thể sẽ “hawkish” hơn so với hầu hết những người theo dõi BoJ đã hình dung cho đến nay, có khả năng dẫn tới suy đoán trên thị trường rằng sẽ có một đợt tăng lãi suất khác vào cuối năm.

- USDJPY đã sụt giảm nhanh chóng trong những tuần gần đây. Việc tăng lãi suất vào tháng 7 sẽ giúp BoJ không bị ràng buộc bởi sự suy yếu của đồng Yên khi đưa ra quyết định về lãi suất.

- Bộ Tài chính bị nghi ngờ đã thực hiện các biện pháp can thiệp tiền tệ liên tiếp vào đầu tháng này. Trước tình hình đó, ông Ueda dự kiến sẽ truyền đạt quan điểm “hawkish” và ám chỉ khả năng tăng lãi suất sắp tới ngay cả khi ông quyết định giữ nguyên lãi suất vào thứ 4.

- Thị trường đồng thuận rằng BoJ sẽ cắt giảm mua trái phiếu xuống còn khoảng 5 nghìn tỷ Yên (32.6 tỷ USD) mỗi tháng từ mức 6 nghìn tỷ Yên hiện tại, trước khi giảm một nửa lượng mua vào sau hai năm. Bất kỳ con số nào khác biệt đáng kể so với những kỳ vọng này đều có thể làm rung chuyển thị trường trái phiếu.

- Trong trường hợp tăng lãi suất, BoJ có nguy cơ bị coi là đã nhượng bộ trước áp lực chính trị. Toshimitsu Motegi, tổng thư ký của Đảng Dân chủ Tự do cầm quyền, và Taro Kono, Bộ trưởng Kỹ thuật số, gần đây đã kêu gọi BoJ thắt chặt chính sách để hỗ trợ đồng Yên và hạn chế lạm phát.

- BoJ dự kiến sẽ điều chỉnh dự báo lạm phát trong quý để phản ánh quyết định của Thủ tướng Fumio Kishida về việc tiếp tục trợ cấp tiện ích vào mùa hè này. Điều đó có thể dẫn đến một sự điều chỉnh giảm nhỏ đối với dự báo của năm nay trong khi có thể nâng cao triển vọng của năm tới.

Bloomberg