Thị trường quyền chọn S&P 500 đang dấy lên bàn tản về hoạt động thao túng

Trần Minh Đức

Junior Analyst

Nghiên cứu mới cho thấy các quyền chọn cổ phiếu có mệnh giá hàng nghìn tỷ USD đang bị thao túng bởi hoạt động giao dịch bất thường trên S&P 500 ngoài giờ thị trường hoạt động thông thường.

Theo một nghiên cứu vào tuần trước, mô hình hàng tháng cho thấy giá tăng vọt ngay trước khi các công cụ phái sinh liên quan tới chỉ số của Hoa Kỳ đáo hạn, ảnh hưởng trực tiếp đến việc hợp đồng nào được thực hiện. Điều này tạo ra khoảng 3.8 tỷ USD lợi nhuận mỗi năm cho các nhà đầu tư đánh lên.

Các tác giả của bài báo – Guido Baltussen của Robeco, Julian Terstegge của Trường Kinh doanh Copenhagen và Paul Whelan của Đại học Trung Hoa Hồng Kông – đã chật vật để tìm ra lời giải thích cho những động thái này, suy đoán rằng thị trường có “những kẻ thao túng” hoạt động. Giả thuyết của họ: các nhà giao dịch có thể đang tận dụng cơ hội khi thị trường giao dịch với khối lượng nhỏ, đẩy chỉ số lên cao thông qua hợp đồng tương lai hoặc giao dịch trước giờ mở cửa thị trường để kiếm lời cho các vị thế quyền chọn của họ.

Đó là một tuyên bố táo bạo trên thị trường chứng khoán và quyền chọn lớn nhất và có thanh khoản cao nhất trên thế giới, và họ thừa nhận rằng rất khó để tìm thấy bằng chứng cụ thể để chứng minh điều này. Việc mua ở một của thị trường để hỗ trợ các vị thế ở thị trường khác khác có cấu thành hành vi thao túng hay không cũng gây tranh cãi.

Họ cũng đưa ra một lý thuyết thay thế ôn hòa hơn và quen thuộc với hầu hết các nhà đầu tư: Các nhà tạo lập thị trường quyền chọn có thể đẩy giá cổ phiếu tăng khi họ phòng hộ vị thế của mình ngay trước khi hợp đồng đáo hạn vào sáng thứ Sáu.

Dù thế nào đi nữa, sự bất thường về giá chắc chắn sẽ thu hút sự chú ý của Phố Wall, nơi các nhà đầu tư từ lâu đã luôn hoang mang về quyền lực của các tổ chức lớn trên thị trường. Trong những năm gần đây, đã có nhiều lo ngại về mọi thứ, từ việc chỉ số VIX bị thao túng hay các quyền chọn phòng hộ đưa đẩy S&P 500 cho đến khả năng dữ liệu kinh tế bị rò rỉ.

Bài viết của Whelan, Baltussen và Terstegge đặt ra những câu hỏi về một mô hình có ý nghĩa thống kê dường như đang tạo ra lợi nhuận cho các nhà đầu tư có vị thế phù hợp. Whelan nói trong một cuộc phỏng vấn: “Chúng tôi quan tâm vì đó là sự kém hiệu quả của thị trường. Có thể có các quỹ phòng hộ hoặc khách hàng chuyên nghiệp đang thu lợi từ điều này.”

Cách thức thao túng

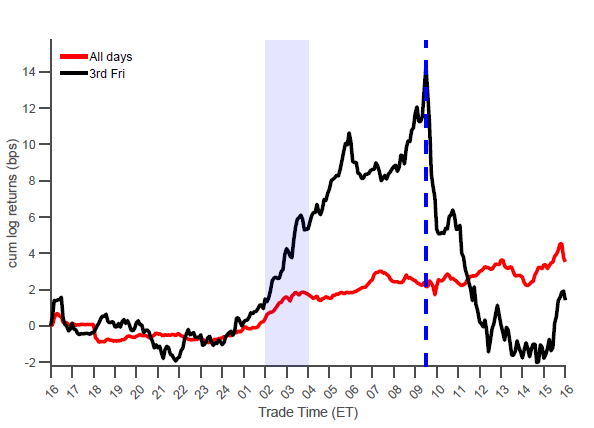

Bài nghiên cứu có tiêu đề “Khuynh hướng thanh toán phái sinh cổ phiếu” và tập trung vào ngày thứ Sáu thứ 3 hàng tháng, khi khoản thanh toán cho người nắm giữ quyền chọn được quyết định khi thị trường mở cửa.

Thay vì sử dụng giá mở cửa của S&P 500 hoặc giá đóng cửa trước đó để thanh toán hợp đồng, các sàn giao dịch như Cboe Global Markets sử dụng Báo giá mở cửa đặc biệt - Special Opening Quotation (SOQ), được tính toán bởi S&P Dow Jones Indices dựa trên giá giao dịch đầu tiên của mọi cổ phiếu trong S&P 500 và có thể khác so với mức mở cửa chính thức của chỉ số vì chỉ số này áp dụng mức giá đóng cửa của ngày hôm trước đối với bất kỳ cổ phiếu nào chưa được giao dịch ngay tại khi thị trường mở cửa.

Các nhà nghiên cứu nhận thấy SOQ trung bình thường cao hơn mức đóng cửa thứ Năm khoảng 18.5bps - nhưng chỉ vào những ngày đáo hạn hàng tháng. Trong các ngày còn lại, chênh lệch chỉ là 2.3 bps.

Từ đó thấy được thị trường có xu hướng tăng trong đêm trước phiên giao dịch ngày thứ Sáu và sau đó giảm trở lại ngay sau đó - một mô hình mà các tác giả khẳng định có thể được tạo ra một cách có chủ ý.

“Giao dịch cổ phiếu trước giờ mở cửa có thanh khoản thấp hơn nhiều so với trong giờ giao dịch thông thường, khiến thời hạn qua đêm trở nên phù hợp nhất để thao túng. Sau đó, giá sẽ quay trở lại khi những kẻ thao túng đóng bớt vị thế.”

Phần tăng giá tạm thời này đang chuyển một lượng lớn tài sản từ của các nhà đầu tư thông thường sang cho một số nhà đầu tư quyền chọn. Các nhà nghiên cứu cho biết, từ năm 2003 đến năm 2021, những người mua quyền chọn mua đã bỏ túi hơn 2.8 tỷ USD mỗi năm so với mức mà họ có thể nhận lại nếu thanh toán dựa trên giá đóng cửa vào thứ Năm. Các nhà đầu tư bán quyền chọn bán thu được thêm 1 tỷ USD lợi nhuận mỗi năm.

Họ cũng nhận thấy dựa trên dữ liệu của Cboe rằng các khách hàng chuyên nghiệp có xu hướng tăng mức độ đầu tư vào một ngày trước khi quyền chọn đáo hạn để họ được hưởng lợi từ việc tăng giá qua đêm.

Trả lời câu hỏi từ Bloomberg News về những phát hiện của bài báo, Cboe nhấn mạnh trọng tâm của họ là duy trì tính toàn vẹn của thị trường và bảo vệ lợi ích của nhà đầu tư.

Người phát ngôn của công ty cho biết trong một tuyên bố: “Cboe xem xét kỹ lưỡng mọi hành vi lạm dụng thị trường, bao gồm cả thao túng và duy trì một chương trình quản lý nhằm giám sát hoạt động giao dịch bất thường”.

CME Group, một sàn giao dịch phái sinh lớn khác, từ chối bình luận. S&P Global, công ty tính toán SOQ, đã tham khảo phương pháp tính toán.

Lý thuyết phòng hộ rủi ro

Đối với Roni Israelov, giám đốc đầu tư của công ty dịch vụ tài chính NDVR có trụ sở tại Boston, lý thuyết phòng hộ rủi ro có thể giải thích động thái này, vì các nhà tạo lập thị trường thường đầu tư vào thị trường tương lai để cân bằng vị thế của họ trong một quá trình được biết tới với tên gọi “phòng hộ delta" (delta đo biến động giá quyền chọn trên mỗi thay đổi $1 của tài sản cơ sở).

"Có thể có lý do khiến thị trường biến động một cách tự nhiên như vậy, liên quan đến thực tế rằng delta rất quan trọng và động lực của delta trong khoảng thời gian quyền chọn đáo hạn có thể phức tạp,” ông nói.

Trong “giả thuyết chưa được kiểm chứng” của ông, các nhà tạo lập thị trường có thể lựa chọn tham gia giao dịch cổ phiếu trong phiên đấu giá mở đầu để giảm thiểu rủi ro phát sinh từ sự chênh lệch giữa giá mà họ thanh toán vị thế phòng hộ và giá thanh toán của các quyền chọn, gắn với SOQ của S&P 500.

Cho dù điều này có xấu hay không, Whelan cho biết mô hình này thể hiện việc thanh toán buổi sáng có thể dễ dàng bị ảnh hưởng. Ông nói, hiệu ứng tương tự chưa xảy ra gần thời điểm đóng cửa, khi các loại hợp đồng quyền chọn khác – bao gồm cả hợp đồng zero-day – đáo hạn vì thị trường có thanh khoản cao hơn và khó di chuyển hơn vào thời điểm đó.

“Không thể chứng minh được đó là hành vi thao túng hay phòng vệ rủi ro. Vấn đề là giai đoạn kém thanh khoản này xảy ra vào một thời điểm rất quan trọng, nhưng ngay lúc đó, khoản lợi nhuận khổng lồ này đã được tính toán. Vì vậy, điều này cực kỳ quan trọng về mặt kinh tế.”

Bloomberg