BoJ điều chỉnh kế hoạch đạt mục tiêu lạm phát, cắt giảm dự báo tăng trưởng giữa rủi ro thuế quan từ Mỹ

Trà Giang

Junior Editor

Trước làn sóng bảo hộ thương mại ngày càng dữ dội do Tổng thống Mỹ Donald Trump khơi mào, Ngân hàng Trung ương Nhật Bản (BoJ) đã buộc phải điều chỉnh kỳ vọng chính sách theo hướng thận trọng hơn.

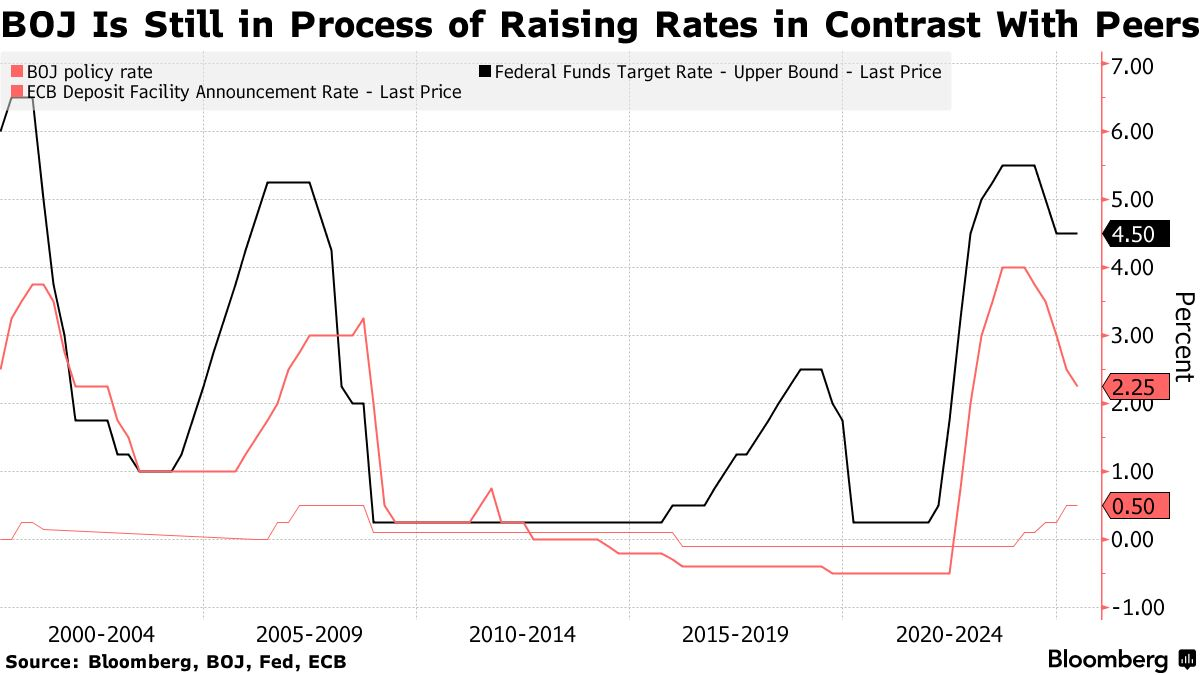

Cụ thể, BoJ đã lùi thời điểm đạt mục tiêu lạm phát 2% sang nửa cuối của giai đoạn dự báo — vốn được kéo dài thêm một năm tới hết năm tài khóa 2027 — đồng thời cắt giảm mạnh dự báo tăng trưởng kinh tế cho năm nay xuống còn 0.5%, chỉ bằng một nửa so với mức đưa ra trước đó. Quyết định này phản ánh rõ nét áp lực kép mà BoJ đang đối mặt: nền kinh tế trong nước mất đà phục hồi, trong khi cơn lốc thuế quan toàn cầu đang làm dấy lên những rủi ro nghiêm trọng đối với hoạt động thương mại và chuỗi cung ứng của nền kinh tế phụ thuộc xuất khẩu như Nhật Bản.

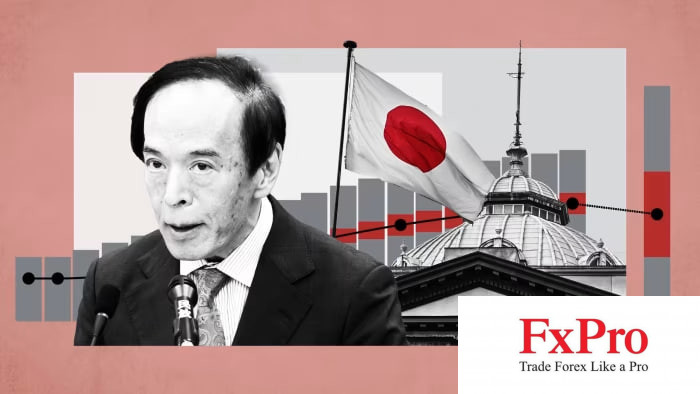

So sánh lộ trình nâng lãi suất của BoJ, Fed và ECB từ năm 2000 đến nay

Quyết định chính sách được đưa ra sau cuộc họp kéo dài hai ngày, kết thúc hôm thứ Năm, trong đó toàn bộ thành viên Hội đồng Chính sách nhất trí giữ nguyên lãi suất điều hành ở mức 0.5% — phù hợp với kỳ vọng của toàn bộ 54 chuyên gia được Bloomberg khảo sát. Tuy nhiên, thay vì đưa ra tín hiệu thắt chặt chính sách trong ngắn hạn, Thống đốc Kazuo Ueda nhấn mạnh mức độ bất định “cực kỳ cao” liên quan đến triển vọng toàn cầu, ám chỉ BoJ sẽ tiếp tục giữ thế thận trọng trong việc nâng lãi suất.

Điểm đáng chú ý trong báo cáo lần này là việc BoJ lần đầu tiên công bố dự báo cho năm tài khóa 2027, qua đó cho thấy mức độ điều chỉnh chiến lược chính sách rõ rệt. Ngân hàng trung ương kỳ vọng lạm phát sẽ tiến sát mốc mục tiêu 2% trong nửa sau của giai đoạn triển vọng, bắt đầu từ năm tài khóa 2026. Cụ thể, lạm phát cơ bản được dự báo đạt 1.9%, trong khi chỉ số lạm phát cơ bản— loại trừ cả thực phẩm tươi sống lẫn năng lượng, vốn được xem là thước đo sát thực hơn với xu hướng giá trung hạn — được ấn định ở đúng mức 2%. Những dự báo này được giới phân tích xem là cơ sở để BoJ từng bước rút khỏi chính sách tiền tệ siêu nới lỏng kéo dài suốt một thập kỷ, miễn là môi trường kinh tế và địa chính trị cho phép.

BoJ điều chỉnh giảm dự báo lạm phát cơ bản đến năm 2027

Tuy nhiên, phía trước vẫn là bức tranh mờ mịt. Tác động của các biện pháp thuế quan mới từ Mỹ có thể giáng đòn mạnh vào nền công nghiệp phụ thuộc xuất khẩu của Nhật Bản. Chiến dịch áp thuế của ông Trump — bao gồm thuế phổ quát 10% (có thể nâng lên 24% sau thời gian ân hạn ba tháng), thuế 25% lên thép và nhôm từ tháng Ba, cùng thuế tương tự lên ô tô từ tháng Tư — đang gây lo ngại sâu sắc tại Tokyo. Nguy cơ rạn nứt chuỗi cung ứng và chi phí đầu vào tăng mạnh có thể đè nặng lên triển vọng phục hồi vốn đã mong manh.

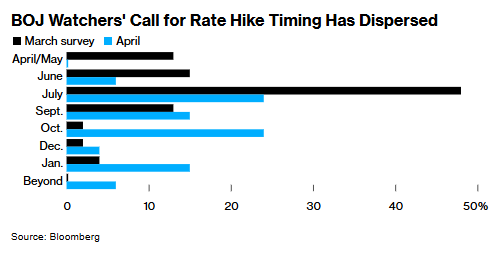

Thị trường phân hóa về thời điểm BoJ nâng lãi suất tiếp theo

Những dấu hiệu suy yếu của nền kinh tế Nhật Bản đã bắt đầu phản ánh rõ nét trên các chỉ số vĩ mô. Số liệu mới công bố cho thấy cả sản lượng công nghiệp lẫn doanh số bán lẻ đều giảm mạnh trong tháng Ba — thời điểm các biện pháp thuế quan của Mỹ còn chưa chính thức có hiệu lực. Diễn biến này cho thấy đà phục hồi kinh tế nội địa đang gặp trục trặc ngay từ trước khi các cú sốc bên ngoài thực sự tác động. Các chuyên gia phân tích tại Citigroup và Morgan Stanley MUFG dự báo GDP quý I của Nhật sẽ ghi nhận mức tăng trưởng âm, làm dấy lên lo ngại nền kinh tế có thể rơi vào trạng thái suy thoái kỹ thuật. Đồng thời, chỉ số PMI khảo sát niềm tin doanh nghiệp do Au Jibun Bank thực hiện đã giảm xuống mức thấp nhất kể từ tháng 6/2020 — giai đoạn đỉnh điểm của đại dịch COVID-19 — cho thấy tâm lý khu vực sản xuất và dịch vụ đang chịu áp lực rõ rệt từ môi trường kinh tế bất định.

Thị trường tài chính nhanh chóng phản ứng với thông điệp thận trọng từ BOJ. USD/JPY tăng tới 1.2%, chạm mức 144.74 trong phiên họp báo của ông Ueda, đảo chiều so với tuần trước khi đồng tiền này từng chạm mốc 139.89. Lợi suất trái phiếu chính phủ kỳ hạn 10 năm giảm trong khi thị trường chứng khoán khởi sắc, phản ánh kỳ vọng rằng BoJ sẽ trì hoãn việc siết chặt tiền tệ thêm một thời gian.

Dù BoJ hiện đang tỏ ra thận trọng, không phải tất cả các nhà quan sát đều tin rằng ngân hàng trung ương sẽ duy trì trạng thái “án binh bất động” quá lâu. Phát biểu trên Bloomberg TV, ông Masazumi Wakatabe — cựu Phó Thống đốc BoJ — nhận định “không thể loại trừ khả năng tăng lãi suất vào tháng Bảy”, đặc biệt nếu vòng đàm phán thương mại thứ hai giữa Nhật Bản và Mỹ trong tuần này, với sự tham gia của trưởng đoàn Ryosei Akazawa và Bộ trưởng Tài chính Mỹ Scott Bessent, đạt được tiến triển rõ rệt. Diễn biến này có thể mở ra cánh cửa chính sách cho BoJ trong bối cảnh bất định toàn cầu đang phủ bóng lên triển vọng phục hồi.

Trong khi đó, một số tổ chức nghiên cứu như Bloomberg Economics vẫn giữ quan điểm tích cực về lộ trình chính sách tiền tệ của Nhật. Theo chuyên gia kinh tế Taro Kimura, BoJ vẫn đang đi đúng hướng để tiến tới một đợt nâng lãi suất tiếp theo, khi dự báo lạm phát cho năm tài khóa kết thúc vào tháng 3/2028 tiếp tục xoay quanh mốc 2%. “Giới hoạch định chính sách dường như không quá lo ngại rằng làn sóng thuế quan sẽ làm chệch hướng đà tăng giá của Nhật Bản,” ông Kimura nhận định.

Tuy vậy, độ bất định đang có dấu hiệu gia tăng rõ rệt. Trong báo cáo kinh tế quý mới nhất, BoJ đã đảo chiều quan điểm từ “rủi ro lạm phát thiên về hướng tăng” sang “rủi ro nghiêng về phía giảm” — một thay đổi quan trọng phản ánh bối cảnh kinh tế thế giới đang xấu đi nhanh chóng. Khi nhiều ngân hàng trung ương lớn như Cục Dự trữ Liên bang Mỹ (Fed) hay Ngân hàng Trung ương châu Âu (ECB) bắt đầu cân nhắc các bước đi nới lỏng để hỗ trợ tăng trưởng, BoJ lại rơi vào thế giằng co: một mặt phải duy trì mục tiêu bình thường hóa chính sách, mặt khác không thể liều lĩnh với nền kinh tế vốn đang đứng trước quá nhiều cú sốc từ cả trong và ngoài nước.

Kế hoạch điều chỉnh lãi suất tại Nhật vì thế sẽ còn kéo dài và đầy thách thức. Với Thống đốc Kazuo Ueda, giai đoạn “thuận buồm xuôi gió” đã qua — phía trước là thử thách thực sự trong nhiệm kỳ của ông: không còn là việc rút lui có kiểm soát khỏi chính sách siêu nới lỏng theo kịch bản sẵn có, mà là chèo lái nền kinh tế qua vùng xoáy gồm thương mại toàn cầu bất ổn, tăng trưởng trì trệ và áp lực địa chính trị ngày càng phức tạp.

Bloomberg