Thị trường lao động quyết định tương lai nền kinh tế Mỹ

Huyền Trần

Junior Analyst

Tình hình thị trường lao động sẽ là yếu tố then chốt quyết định "hạ cánh mềm" hay "hạ cánh cứng"

Tôi từng có cái nhìn khá bi quan về nguy cơ "hạ cánh cứng" của nền kinh tế Mỹ trong vài năm gần đây. Mặc dù nhiều lập luận ban đầu của tôi là chính xác, nhưng tới thời điểm hiện tại, có vẻ như mọi thứ đã thay đổi.

Lý do dẫn đến quan điểm của tôi bao gồm:

Fed đã áp dụng khung chính sách mới về mục tiêu lạm phát, điều này có thể khiến việc thắt chặt chính sách tiền tệ bị trì hoãn. Theo đó, Fed cam kết không tăng lãi suất ngắn hạn từ mức 0 cho đến khi lạm phát vượt qua ngưỡng 2%, duy trì ở mức đó trong một thời gian và nền kinh tế sẽ phát triển mạnh mẽ.

Khi chính sách tiền tệ được nới lỏng, thị trường lao động có nguy cơ “quá nóng”, dẫn đến nền kinh tế sẽ phát triển mạnh mẽ.

Để kiểm soát lạm phát, Fed sẽ phải thực hiện các biện pháp thắt chặt chính sách tiền tệ mạnh mẽ hơn.

Điều này sẽ làm tỷ lệ thất nghiệp tăng ít nhất 0.5%, kích hoạt "quy tắc Sahm," báo hiệu khả năng suy thoái kinh tế có thể xảy ra.

Phần lớn những gì tôi dự đoán đã diễn ra. Tuy nhiên, mặc dù "quy tắc Sahm" đã được kích hoạt, nhưng khả năng xảy ra suy thoái kinh tế vẫn chưa chắc chắn. Điều này có nghĩa rằng, dù nguy cơ suy thoái cao hơn bình thường, vẫn có khả năng Fed sẽ kiểm soát lạm phát mà không gây ra suy thoái kinh tế.

Thứ nhất, nền kinh tế vẫn duy trì được động lực tăng trưởng mạnh. Tăng trưởng GDP trong quý II đã được điều chỉnh tăng lên mức 3% (tính theo năm), và ước tính GDP của Fed Atlanta cho quý III hiện tại là 2.5%.

Thứ hai, mặc dù thị trường lao động đã “hạ nhiệt”, nhưng mức độ giảm tương đối nhẹ nhàng. Tỷ lệ thất nghiệp đã tăng lên 4.2% từ mức thấp 3.4% vào năm 2023, nhưng nguyên nhân chủ yếu do sự gia tăng nhanh chóng của lực lượng lao động, thay vì sa thải nhân sự hàng loạt.

Thứ ba, quy tắc Sahm có thể không nghiêm ngặt như những gì chúng ta nghĩ. Điều quan trọng cần lưu ý là ngưỡng 0.5 điểm phần trăm của quy tắc này được xác định từ kinh nghiệm của Mỹ kể từ năm 1960, một khoảng thời gian chưa có nhiều chu kỳ kinh tế để đánh giá. Chủ tịch Fed, Jerome Powell từng nói trong một cuộc họp báo rằng quy tắc Sahm chỉ là "một quy luật thống kê", không phải một quy luật kinh tế cố định. Có thể lần này, ngưỡng thất nghiệp cần thiết đủ để gây ra suy thoái sẽ cao hơn vì lực lượng lao động đã tăng trưởng rất nhanh. Nếu Fed kịp thời nới lỏng chính sách trước khi ngưỡng này bị phá vỡ, các tác động dẫn đến suy thoái sẽ được ngăn chặn.

Thứ tư, mặc dù chính sách tiền tệ hiện vẫn bị coi là thắt chặt theo nhiều tiêu chuẩn, các điều kiện tài chính đã được nới lỏng đáng kể trong năm qua. Giá cổ phiếu đã tăng lên mức cao kỷ lục, lợi suất trái phiếu giảm, và chênh lệch tín dụng cũng thu hẹp.

Điều này có ý nghĩa gì với giá tài sản tài chính? Theo tôi, nếu kịch bản "hạ cánh mềm" xảy ra, thị trường chứng khoán sẽ tiếp tục sôi động. Lợi nhuận doanh nghiệp tăng trưởng, và giá trị cổ phiếu so với trái phiếu vẫn ổn định hoặc cải thiện.

Ngược lại, trong kịch bản “hạ cánh mềm”, lợi suất trái phiếu có thể tăng cao hơn vì ba lý do. Thứ nhất, nếu “hạ cánh mềm” thực sự diễn ra, điều này sẽ củng cố quan điểm rằng lãi suất quỹ liên bang mức trung lập, tức mức lãi suất phù hợp với nền kinh tế ổn định, sẽ cao hơn nhiều so với những năm gần đây. Tôi cho rằng giá trị hợp lý của lợi suất trái phiếu chính phủ kỳ hạn 10 năm có thể quanh mức 4.5%, dựa trên giả định lạm phát trung bình là 2.5%, r* (lãi suất ngắn hạn trung lập sau khi điều chỉnh lạm phát) là 1%, và phần bù của rủi ro kỳ hạn là 1%.

Thứ hai, trong kịch bản” hạ cánh mềm”, Fed sẽ đưa chính sách về mức trung lập, không phải mức hỗ trợ. Theo dự đoán của thị trường tương lai, lãi suất quỹ liên bang có thể chạm đáy ở mức khoảng 2.9% vào đầu năm 2026. Tuy nhiên, nếu kịch bản “hạ cánh mềm” xảy ra, tôi nghĩ mức lãi suất này sẽ không giảm dưới mức 3.5%, so với mức hiện tại là 5%.

Thứ ba, trong trường hợp "hạ cánh cứng", tình hình cổ phiếu và trái phiếu sẽ đảo ngược. Giá cổ phiếu sẽ giảm do lợi nhuận doanh nghiệp không đạt được kỳ vọng, còn lợi suất trái phiếu giảm khi Fed cắt giảm lãi suất ngắn hạn nhiều hơn dự kiến để hỗ trợ nền kinh tế. Trong trường hợp này, lãi suất quỹ liên bang có thể chạm đáy trong khoảng 2% đến 2.5%.

Vậy kịch bản nào sẽ diễn ra và làm thế nào để nhận biết? Yếu tố quan trọng nhất là thị trường lao động. Nếu thị trường tiếp tục suy yếu và tỷ lệ thất nghiệp tăng, các tác động này sẽ kích hoạt quy tắc Sahm dự đoán sẽ xảy ra, dẫn đến kịch bản "hạ cánh cứng".

Khi nhìn lại, chúng ta có thể kết luận rằng ngưỡng tăng 0.5% của quy tắc Sahm vẫn còn hiệu lực, hoặc có thể ngưỡng này sẽ cao hơn. Dù vậy, rất khó để phân biệt giữa hai kịch bản này.

Trong buổi họp báo ngày 18/9 sau khi Fed hạ lãi suất quỹ liên bang xuống 0.5 điểm phần trăm, Chủ tịch Powell đã hạ thấp rủi ro của kịch bản "hạ cánh cứng". Ông cho rằng các mục tiêu kép của Fed về việc làm và lạm phát đang ở mức cân bằng, thêm vào đó rủi ro giảm việc làm không cao hơn rủi ro của lạm phát gia tăng.

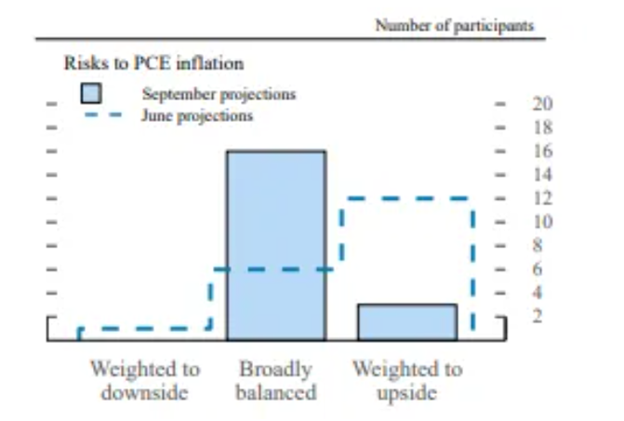

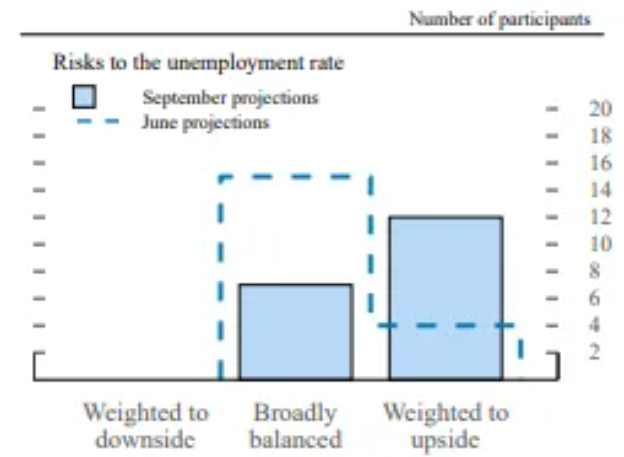

Tuy nhiên, quan điểm lạc quan này không được chia sẻ bởi phần lớn thành viên của FOMC. Trong báo cáo kinh tế tháng 9, các thành viên đã thay đổi đánh giá của họ so với tháng 6. Như có thể thấy trong hai biểu đồ, rủi ro lạm phát đã giảm mạnh, trong khi rủi ro cho thị trường lao động tăng lên đáng kể, đến mức rủi ro đối với thị trường lao động giờ đây đã chiếm ưu thế.

Rủi ro đối với lạm phát PCE

Rủi ro đối với tỷ lệ thất nghiệp

Các quan chức Fed hiện đang tập trung vào yếu tố quan trọng nhất trong nhiệm vụ kép của họ: thị trường lao động. Diễn biến của thị trường lao động sẽ là yếu tố then chốt quyết định liệu nền kinh tế sẽ trải qua kịch bản nào? "Hạ cánh mềm" hay "hạ cánh cứng"?

Bloomberg