Theo chuyên gia Bloomberg: Không còn lâu nữa đâu, bữa tiệc thịnh soạn trên thị trường chứng khoán sắp trở thành tàn tiệc

Thảo Nguyên

Junior Analyst

Xu thế "bùng nổ" mà các nhà đầu tư cổ phiếu dự đoán đòi hỏi một nền kinh tế mà việc cắt giảm lãi suất mạnh mẽ là điều không kéo dài tại thời điểm này.

Tín hiệu rõ ràng từ FED rằng việc cắt giảm lãi suất sẽ được thực hiện vào năm 2024 đã khiến cả hai thị trường cổ phiếu và trái phiếu sôi động và lạc quan bất ngờ vào dịp cuối năm. Thị trường hiện đang định giá lãi suất của Fed sẽ thấp hơn khoảng 150 điểm cơ bản, kịch bản này khó có thể kích thích thị trường chứng khoán.

Sự bùng nổ lợi nhuận của các nhà đầu tư chứng khoán kỳ vọng đòi hỏi một nền kinh tế không nhất thiết phải cắt giảm 150 điểm cơ bản. Mặc khác, thị trường chứng khoán sẽ khó phát triển mạnh nếu thực sự Fed sẽ nới lỏng tiền tệ. Vậy hiện tại thị trường trái phiếu hay cổ phiếu đã tăng quá cao? Khả năng FED cắt giảm lãi suất vài lần lần mà thị trường lao động vẫn giữ một xu thế vững vàng hoặc thị trường tài chính không bị ảnh hưởng sẽ dễ dàng thực hiện hơn khi Fed đã ủng hộ kết quả đó. Các thành viên dự báo lãi suất FED sẽ giảm bình quân khoảng 0.75% vào năm 2024, đạt mức 4.5-4.75%. Điều này khiến thị trường phải chạy đua về phía trước.

Nhưng liệu Fed sẽ cắt giảm bao nhiêu lần? Liệu các nhà đầu tư chứng khoán có ăn mừng một nền kinh tế đòi hỏi Fed phải hạ lãi suất chính sách xuống 150 điểm cơ bản?

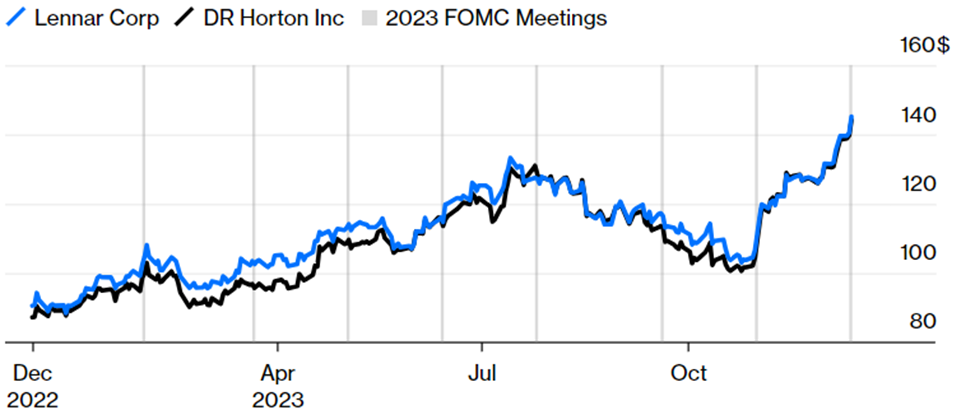

Sự sụt giảm lãi suất dài hạn kể từ cuối tháng 10 đã khiến cổ phiếu ngành xây dựng tăng vọt. Cổ phiếu của hai công ty xây dựng nhà ở lớn nhất nước Mỹ là Lennar và DR Horton đã tăng hơn 40%. Các ngành liên quan đến vật liệu xây dựng, môi giới bất động sản và thế chấp cũng tăng trưởng mạnh.

Biểu đồ: Giá cổ phiếu của 02 công ty xây dựng nhà ở lớn nhất nước Mỹ tang 40% từ cuối tháng 10

Nguồn: Bloomberg

Sự lạc quan dường như được bảo đảm. Mới chỉ những ngày đầu, số đơn đăng ký mua thế chấp hàng tuần đã tăng gần 20%. Khả năng cao, môi trường lãi suất hiện tại sẽ thúc đẩy hoạt động mua bán trao đổi nhà đất từ nhà cũ cho đến xây mới, tăng trưởng mạnh hơn so với 18 tháng qua.

Tiếp đó, môi trường lãi suất hiện tại có khả năng thúc đẩy sự gia tăng số lượng đơn đặt hàng tại nhà máy và tâm lý kinh doanh trong ngành sản xuất. Chỉ số sản xuất ISM được nhiều người theo dõi đã đạt đỉnh vào tháng 3 năm 2021 sau đó giảm liên tục trong một năm cho đến hiện tại, khoảng thời gian dài hơn cả thời kỳ Đại suy thoái năm 2008.

Sự sụt giảm đến từ nhiều lý do: sự đảo ngược nhu cầu hàng hóa sau khi đại dịch bùng nổ, các công ty giảm lượng hàng tồn kho, lạm phát tăng cao, chi phí đi vay tăng và thiếu tầm nhìn về việc cắt giảm lãi suất của Fed.

Thị trường chứng khoán bật tăng vọt, khả năng thị trường nhà ở trỗi dậy cùng với tín hiệu rõ ràng từ FED về việc nới lỏng chính sách, tất cả thúc đẩy lĩnh vực sản xuất sẽ mở rộng trong nửa đầu năm 2024.

Vì vậy hãy tập trung vào việc mùa xuân tới Fed sẽ hạ lãi suất và liệu Fed sẽ cắt giảm lãi suất bao nhiêu lần. Thị trường đã định giá đầy đủ cho một đợt giảm vào tháng 3 tới theo lịch trình sát với dự báo gần đây của Goldman Sachs. Khả năng cao việc cắt giảm sẽ diễn ra vào các cuộc họp tháng 3, tháng 5 và tháng 6.

Vào thời điểm đó, hầu hết các số liệu về thị trường nhà ở sẽ cho thấy mức tăng trưởng hàng năm, ngành công nghiệp sản xuất có thể mở rộng trở lại và đặc biệt là môi trường cho các công ty xây dựng nhà ở, sản xuất và dịch vụ tài chính sẽ được cải thiện.

Đây không phải kịch bản mà Fed sẽ phải cắt giảm lãi suất thêm ít nhất ba lần nữa trong nửa cuối năm nay, đặc biệt là ở hiện tại, như Chủ tịch Fed Jerome Powell đã giải thích vào thứ Tư, Fed muốn giảm bớt mức độ hạn chế của chính sách. Nói cách khác, ngân hàng trung ương đang hướng tới chính sách tiền tệ có phần hạn chế.

Tất nhiên, lĩnh vực nhà ở và sản xuất có thể ít phản ứng hơn với việc cắt giảm lãi suất dù khả năng không cao, điều này khiến Fed thực hiện tất cả các chính sách nới lỏng hiện được định giá vào thị trường trái phiếu. Theo đó, phần lớn sự phục hồi của thị trường chứng khoán trong sáu hoặc bảy tuần qua dường như đã đặt nhầm chỗ. Nếu phải cắt giảm hơn 100 điểm cơ bản để khiến các lĩnh vực nhạy cảm với lãi suất nhất của nền kinh tế hoạt động trở lại, thì nền kinh tế đó yếu hơn mức mà thị trường chứng khoán hiện đang tin tưởng.

Chúng ta đã nhiều lần thấy chu kỳ kinh tế này khác biệt như thế nào với các chu kỳ trước đây. Điều đáng khích lệ là dữ liệu lạm phát đã được cải thiện đủ để cho phép Fed cắt giảm lãi suất vào năm 2024, nhưng các thị trường dường như đang đồng thời dự đoán cả sự bùng nổ trong các lĩnh vực mang tính chu kỳ của thị trường chứng khoán và môi trường sẽ thúc đẩy Fed tích cực giảm lãi suất.

Khi mọi thứ ổn định, thị trường chứng khoán dường như hiểu rõ hơn về những gì có thể xảy ra. Mặt khác, thị trường trái phiếu có thể gặp bất ngờ lớn trong vài tháng tới.

Bloomberg