Quan chức BoE: Thị trường đang định giá quá nhiều lần cắt giảm lãi suất ở Anh trong năm nay

Nguyễn Tuấn Đạt

Junior Analyst

Nhà hoạch định chính sách của BoE, Catherine Mann, cho biết thị trường tài chính đang định giá quá nhiều đợt cắt giảm lãi suất trong năm nay và cho rằng khó có khả năng BoE sẽ hành động trước Fed.

Catherine Mann tuần trước đã đổi phiếu bầu của mình từ tăng lãi suất sang giữ nguyên lãi suất ở mức 5.25% vì bà cho rằng thị trường lao động đang yếu đi và người tiêu dùng đang chi tiêu ít hơn cho các dịch vụ như khách sạn và nhà hàng.

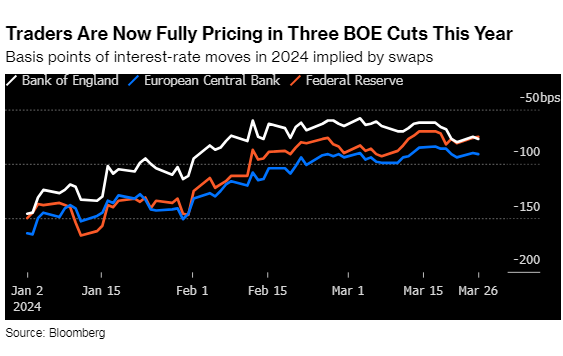

Tuy nhiên, bà cảnh báo rằng các nhà đầu tư vẫn “quá tự mãn” khi kỳ vọng vào một loạt đợt cắt giảm lãi suất vào cuối năm nay. Thị trường hiện đang định giá ba đợt giảm 25 bps, bắt đầu từ tháng 8, và thậm chí còn chỉ ra rằng BoE sẽ dẫn đầu xu hướng toàn cầu trong việc cắt giảm lãi suất. “Thị trường đang định giá quá nhiều đợt cắt giảm và theo tôi, BoE vẫn chưa cần cắt giảm lãi suất ngay vì thị trường vẫn đang ổn định,” bà nói.

Mann là thành viên hawkish nhất trong MPC của BoE, bà đã bỏ phiếu ủng hộ việc tăng lãi suất tại mọi cuộc họp kể từ tháng 12/2021. Tuy nhiên vào tuần trước, đã có 8/9 thành viên BoE đồng thuận giữ nguyên lãi suất, một thành viên đề xuất cắt giảm 25bps, điều này cho thấy BoE đang chuẩn bị hạ lãi suất lần đầu tiên kể từ khi bắt đầu đại dịch.

Thị trường đang định giá BoE sẽ cắt giảm lãi suất 3 lần trong năm nay

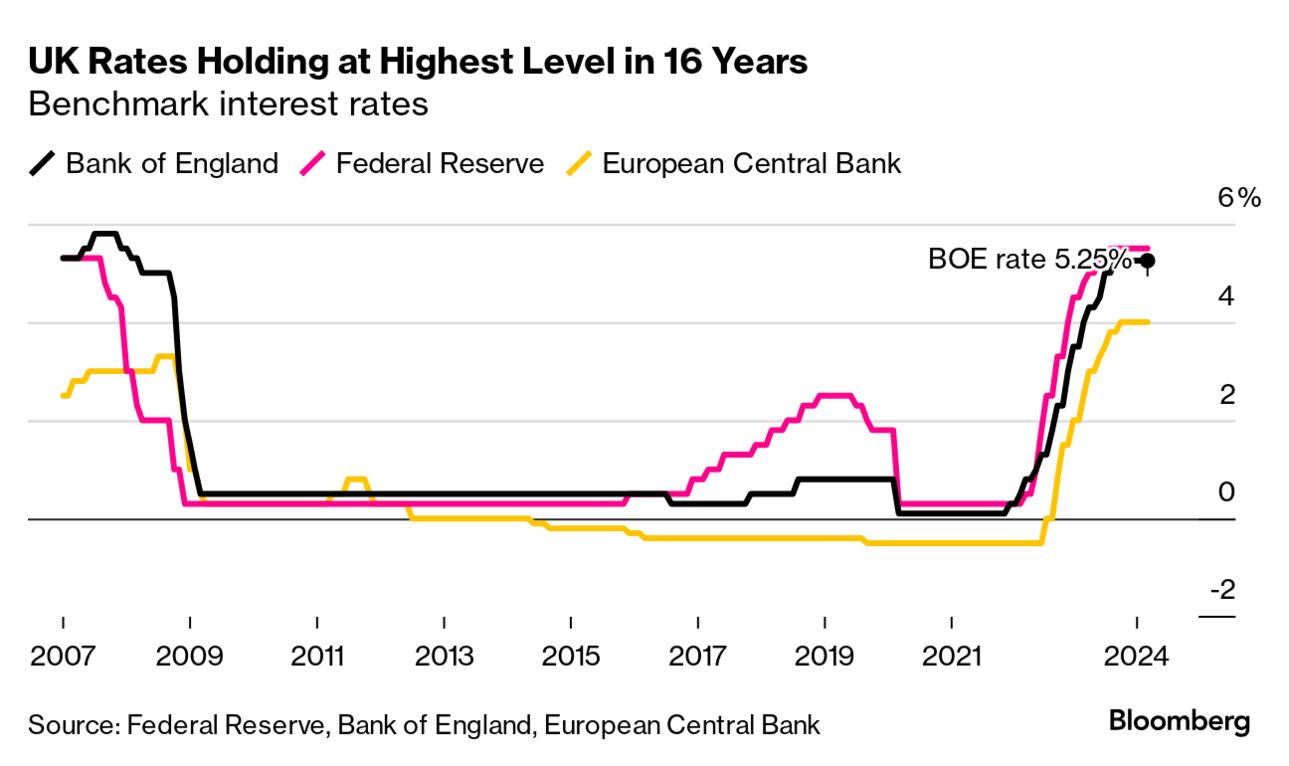

BoE đang trên đường tuyên bố chiến thắng lạm phát, đạt đỉnh trên 11% vào cuối năm 2022 nhưng sau đó đã giảm xuống còn 3.4%. Họ đã dần tăng lãi suất từ 0.1% vào tháng 12/2021 lên 5.25% vào tháng 9/2023. Tuần trước, Thống đốc BoE Andrew Bailey cho biết Vương quốc Anh đang kiểm soát tốt lạm phát và các quan chức có thể không cần phải đợi cho đến khi lạm phát chạm mức 2% để cắt giảm lãi suất.

Mann cũng có quan điểm bớt hawkish hơn nhưng vẫn cho rằng các nhà đầu tư đang quá lạc quan. Thị trường đã biến động mạnh mẽ trong năm qua, thậm chí còn định giá Anh sẽ cắt giảm lãi suất trước Mỹ. Bà cho biết điều đó rất khó xảy ra vì áp lực lạm phát cơ bản ở Anh vẫn cao hơn so với Mỹ hoặc eurozone.

Bà nói: “Xu hướng tiền lương ở Anh mạnh mẽ hơn, lạm phát của các các ngành dịch vụ cơ bản cũng khó kiểm soát hơn ở Mỹ và eurozone. Vì vậy, thật khó để khẳng định rằng BoE sẽ cắt giảm lãi suất trước hai khu vực còn lại, đặc biệt là Mỹ.”

Lãi suất của Vương quốc Anh ở mức cao nhất trong 16 năm

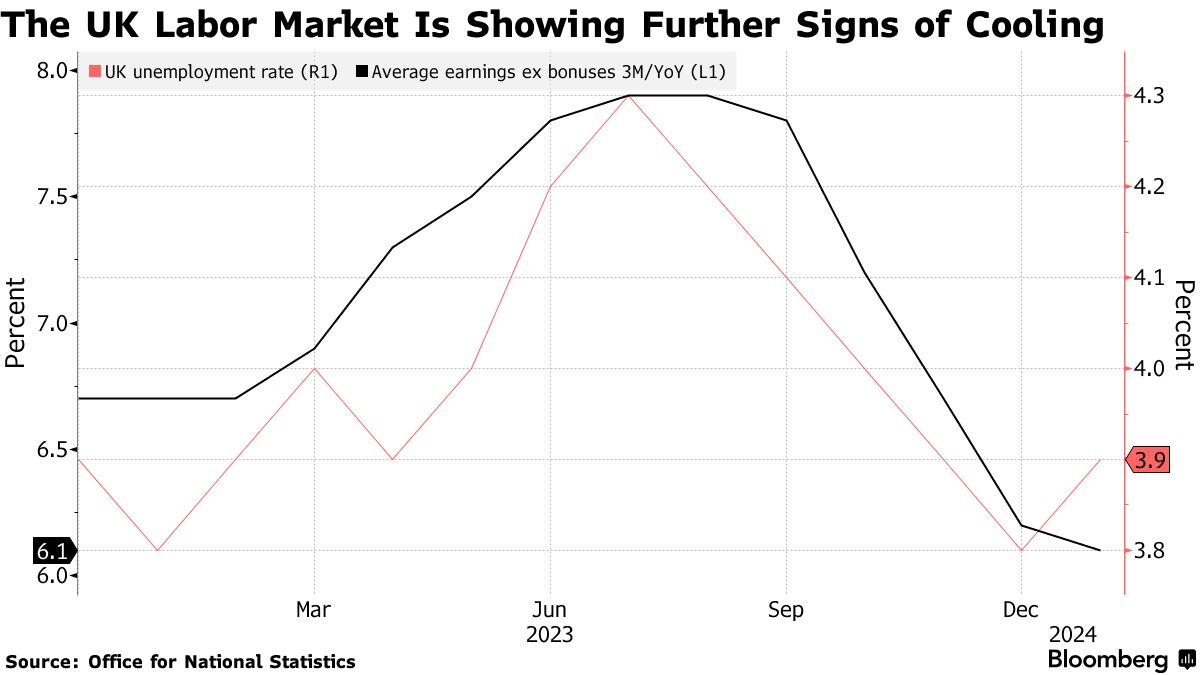

Mann cho biết có ba lý do chính khiến bà thay đổi phiếu bầu của mình. Chi tiêu cho các dịch vụ như giải trí trong vài tháng qua đã bắt đầu giảm bớt, một dấu hiệu cho thấy lạm phát đang hạ nhiệt. Tiếp theo, thị trường lao động của Vương quốc Anh cũng đang được nới lỏng, điều này sẽ làm giảm áp lực lạm phát đến từ tiền lương. Mann chỉ ra rằng người lao động đang tìm kiếm thêm việc làm để bù đắp cho mức sống bị hạn chế, nhưng các công ty lại đang tuyển dụng ít hơn.

Thị trường lao động ở Anh đang có dấu hiệu hạ nhiệt

Lí do thứ ba của bà là thị trường hiện đang định giá có ít lần cắt giảm lãi suất hơn so với đầu năm nay.

Bà nói: “Lý do cơ bản khiến tôi bỏ phiếu tăng lãi suất vào tháng 2 là vào thời điểm đó, thị trường tài chính đã quá nới lỏng so với những gì tôi nghĩ là phù hợp đối với Vương quốc Anh”.

Bà nói thêm, đường cong lợi suất tác động mạnh tới kinh tế hơn là quyết định của BoE. “Lãi suất chiết khấu không phải là lãi suất mà người đi vay phải đối mặt, mà thực chất lại là đường cong lợi suất và lãi suất thế chấp”, bà nói.

Nhận xét của Mann không làm thay đổi kỳ vọng của các nhà đầu tư vào ba đợt cắt giảm lãi suất của BoE trong năm nay. Đợt cắt giảm lãi suất đầu tiên vào tháng 8 được định giá 100% khả năng xảy ra, thị trường cũng định giá 70% khả năng là điều này sẽ xảy ra vào tháng 6, khi ECB và Fed dự kiến sẽ bắt đầu chu kỳ nới lỏng của họ.

Mann cũng gợi ý rằng BoE sẽ không áp dụng dot plot để đưa ra các dự báo về triển vọng lãi suất.

Bloomberg