Những khó khăn trong việc bình thường hóa chính sách của BoJ

Nguyễn Tuấn Đạt

Junior Analyst

Trước những rủi ro tài chính đang rình rập, Thống đốc BoJ Ueda phải duy trì cách tiếp cận thận trọng.

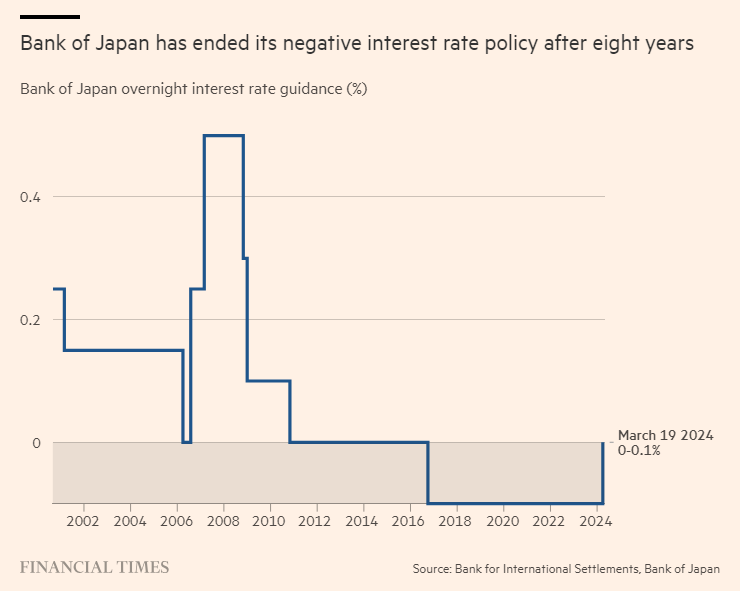

Đối với những người theo dõi thị trường, viễn cảnh lãi suất của Nhật Bản tăng lên mức dương trở nên đáng lo ngại hơn sau mỗi năm trôi qua. Lãi suất duy trì dưới 0 càng lâu thì càng có nhiều người quen với nó. Lãi suất tăng lên mức dương có nguy cơ làm đảo lộn sự ổn định tài chính. Tuy nhiên vào ngày 19/3, sau 8 năm lãi suất ở mức âm, Thống đốc BoJ Kazuo Ueda đã tăng lãi suất từ -0.1% lên khoảng 0 đến 0.1% và kết thúc kiểm soát đường cong lợi suất. Thị trường toàn cầu đã hoàn toàn đồng tình với bước đi này của ông.

Tất cả điều này là nhờ những bước đi thận trọng của BoJ. Họ dần dần nới lỏng cách tiếp cận với YCC trong các cuộc họp trước để tránh những biến động thị trường đột ngột. Quyết định của họ đã được báo hiệu rõ ràng, cho phép các nhà giao dịch có thời gian hấp thụ. BoJ cũng quyết định tiếp tục mua TPCP Nhật Bản và nói rõ rằng lãi suất sẽ không tăng một cách liên tục.

Việc thắt chặt hoàn toàn dường như vẫn còn xa vời. Hầu hết các nhà phân tích không mong đợi mức tăng trưởng lương gần đây sẽ được duy trì, và lạm phát ngắn hạn cũng bớt tăng nóng hơn. Tuy nhiên, BoJ cần tiếp tục hành động thận trọng. Thị trường sẽ muốn giải mã kế hoạch bình thường hóa chính sách của BoJ, vì vậy các bước tiếp theo của ngân hàng này thậm chí còn quan trọng hơn. Những rủi ro về tài chính được hình thành trong thời kỳ nới lỏng của BoJ vẫn chưa biến mất.

Đầu tiên, các tổ chức Nhật Bản, bao gồm quỹ hưu trí, công ty bảo hiểm nhân thọ và ngân hàng, đã trở thành nhà đầu tư quốc tế lớn. Đầu tư quốc tế đạt hơn 4 nghìn tỷ USD vào cuối năm 2023. Nhật Bản đang là nhà đầu tư lớn nhất vào TPCP Mỹ. Lợi suất trong nước cao hơn có thể khiến các nhà đầu tư Nhật có thể rút vốn khỏi thị trường TPCP Mỹ và châu Âu. Chi phí phòng ngừa rủi ro tăng cao cũng là 1 yếu tố đóng góp cho điều này. JPY cũng là đồng tiền tài trợ cho các hoạt động carry trade.

Rủi ro thứ hai đến từ nợ công của Nhật Bản. Với quy mô gấp khoảng 2.5 lần nền kinh tế, nợ công của Nhật bản sẽ rất nhạy cảm với lợi suất. Các nhà đầu tư tổ chức nắm giữ lượng lớn trái phiếu Nhật Bản có thể phải chịu tổn thất lớn nếu lãi suất trong nước tăng cao. Đối với các ngân hàng thương mại, lãi suất cao hơn sẽ hỗ trợ tỷ suất lợi nhuận ròng của ngân hàng, nhưng các cơ quan quản lý vẫn phải đối mặt với rủi ro từ việc sụt giá tài sản tương tự Silicon Valley. Quả thực, rất ít ngân hàng có kinh nghiệm thích nghi trong môi trường lãi suất tăng cao. Những người đi vay quen với lãi suất thấp cũng có thể gặp khó khăn.

Thứ ba, trong quá trình tìm kiếm lợi nhuận, một số ngân hàng Nhật Bản đã tham gia vào hoạt động cho vay nước ngoài, vốn có nhiều rủi ro. Ví dụ, cổ phiếu của Ngân hàng Aozora gần đây đã sụt giảm sau khi ngân hàng này báo cáo các khoản lỗ liên quan đến bất động sản thương mại tại Mỹ.

Hiện tại, việc đưa các khoản đầu tư lớn về nước hoặc hủy bỏ các giao dịch carry trade đều khó xảy ra. Lợi suất trái phiếu Mỹ vẫn hấp dẫn hơn đáng kể. Việc tăng lãi suất nhanh chóng và mạnh mẽ của BoJ cũng khó có thể xảy ra. BoJ gần như đã sẵn sàng can thiệp để hỗ trợ ổn định tài chính. Tuy nhiên việc cảnh giác vẫn rất quan trọng. Ngay cả khi lãi suất của Nhật Bản không biến động khó lường thì Mỹ có thể làm điều này. Điều đó sẽ ảnh hưởng đến chênh lệch lãi suất, tỷ giá hối đoái và chi phí phòng ngừa rủi ro. Những cú sốc kinh tế khác có thể làm thay đổi triển vọng tăng trưởng trong nước, lạm phát và nợ công của Nhật Bản.

BoJ đã thực hiện một bước đi quan trọng vào thứ ba. Nhưng hành trình bình thường hóa chính sách tiền tệ của Nhật Bản vẫn còn một chặng đường dài. Cho đến nay, các mối đe dọa tài chính rình rập sau nhiều năm lãi suất âm đã được kiểm soát nhờ vào cách tiếp cận rõ ràng và cẩn thận của BoJ và họ cần tiếp tục duy trì điều đó.

Bloomberg