"Ngọn lửa" carry trade đồng yên đang nhen nhóm để bùng nổ trở lại?

Trần Quốc Khải

Junior Editor

Chiến lược carry trade đồng yên - một chiến lược đầu tư từng sụp đổ ngoạn mục trong năm nay - đang dần trở lại.

Các nhà đầu tư cá nhân Nhật Bản, cùng với các quỹ sử dụng đòn bẩy và nhà quản lý tài sản bên ngoài Nhật Bản, được cho là đã tăng các vị thế short đối với đồng yên lên 13.5 tỷ USD vào tháng 11, từ mức 9.74 tỷ USD trong tháng 10, theo phân tích của Bloomberg dựa trên dữ liệu từ Hiệp hội Hợp đồng Tương lai Tài chính Nhật Bản, Sàn Giao dịch Tài chính Tokyo và Ủy ban Giao dịch Hàng hóa Tương lai Mỹ.

Dự báo các vị thế này sẽ tăng mạnh vào năm tới, được thúc đẩy bởi sự chênh lệch lớn về lãi suất, mức vay nợ chính phủ cao ở Mỹ và sự biến động thấp trên thị trường tiền tệ. Những điều kiện này làm cho việc vay vốn ở Nhật Bản và sử dụng nguồn vốn đó tại các thị trường có lợi suất cao hơn trên toàn cầu trở nên hấp dẫn hơn.

Ông Alvin Tan, giám đốc bộ phận ngoại hối khu vực châu Á tại Ngân hàng Hoàng gia Canada ở Singapore, cho biết: “Chênh lệch lãi suất tuyệt đối lớn đối với đồng yên khiến nó luôn được coi là một đồng tiền dùng để cấp vốn. Lý do chính để đồng yên không được sử dụng như một đồng tiền cấp vốn cho carry trade là vì sự biến động”.

Các chiến lược gia từ Công ty Chứng khoán Mizuho và Saxo Markets nhận định rằng carry trade có thể trở lại mức đã thấy vào đầu năm nay trước khi nhà đầu tư bất ngờ rút lui sau khi BoJ tăng lãi suất vào tháng 7. Tuy nhiên, một yếu tố cần chú ý là sự trở lại của Donald Trump có thể gây xáo trộn thị trường tiền tệ.

Các nhà đầu cơ bắt đầu xây dựng lại các vị thế short đồng yên

Việc chiến lược đầu tư này được áp dụng rộng rãi có khả năng ảnh hưởng đến thị trường trên toàn thế giới. Vào mùa hè, việc thoái lui khỏi carry trade đã làm bốc hơi khoảng 6.4 nghìn tỷ USD khỏi thị trường chứng khoán toàn cầu chỉ trong ba tuần, và chỉ số Nikkei 225 đã trải qua đợt sụt giảm lớn nhất kể từ năm 1987. Sự tăng vọt đột ngột của đồng yên vào tuần trước cũng nhấn mạnh rủi ro hiện hữu đối với những nhà đầu tư đã quay lại với chiến lược này.

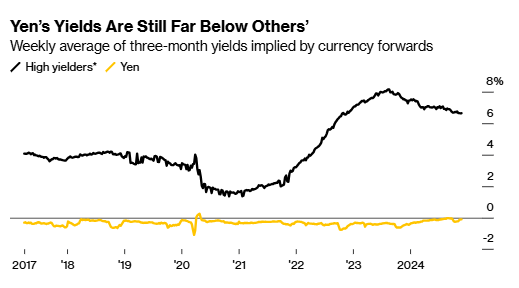

Sự thúc đẩy của lãi suất

Lãi suất là động lực chính của carry trade. Mười đồng tiền hiệu suất tốt thuộc nhóm G10 và các thị trường mới nổi hiện có mức lợi suất trung bình hơn 6%. Ngược lại, với lãi suất chính sách của BoJ chỉ ở mức 0.25%, lợi suất của đồng yên gần như không đáng kể.

Mặc dù BoJ đang dần tăng lãi suất, chênh lệch lợi suất giữa Nhật Bản và các nền kinh tế lớn như Mỹ vẫn còn rất rộng. Fed đã giảm lãi suất chính sách xuống mức 4.5%-4.75% vào tháng 11. Ngay cả khi Nhật Bản tăng lãi suất lên khoảng 1%, logic của carry trade vẫn hợp lý, theo Felix Ryan, nhà phân tích ngoại hối tại Ngân hàng ANZ ở Sydney.

Chiến lược này đã mang lại lợi nhuận đáng kể. Carry trade được cấp vốn bằng đồng yên nhắm đến 10 đồng tiền chủ chốt và thị trường mới nổi đã mang lại lợi nhuận 45% kể từ cuối năm 2021, so với mức lợi nhuận 32% của chỉ số S&P 500 bao gồm cả cổ tức tái đầu tư. Điều này thu hút ngày càng nhiều nhà đầu tư tham gia, với các vị thế short đồng yên đạt 21.6 tỷ USD vào cuối tháng 7, ngay trước đợt thoái lui dữ dội.

Ông Charu Chanana, chiến lược gia đầu tư chính tại Saxo Markets, nhận xét: “Các đợt tăng lãi suất của BoJ có khả năng không đủ để thu hẹp chênh lệch lợi suất giữa Nhật Bản và Mỹ. Với tình hình nợ và tài khóa của Mỹ là trọng tâm của chính quyền Trump sắp tới, có khả năng vẫn còn nhiều cơ hội để carry trade đồng yên tiếp tục hấp dẫn”.

Hiệu suất của đồng yên vẫn còn rất kém so với nhóm tiền tệ chính

USD và lợi suất trái phiếu Mỹ đã tăng mạnh trong những tháng gần đây do dự đoán rằng các chính sách thuế quan và cắt giảm thuế của Donald Trump sẽ thúc đẩy nền kinh tế và lạm phát, đồng thời có thể làm chậm lại tốc độ cắt giảm lãi suất của Fed. Những lo ngại này phần nào được xoa dịu sau khi Trump đề cử Scott Bessent, người từng mạnh mẽ kêu gọi kiểm soát thâm hụt ngân sách, vào vị trí Bộ trưởng Tài chính. Tuy nhiên, theo Shoki Omori, chiến lược gia tại Mizuho Securities ở Tokyo, Trump sẽ là người cuối cùng quyết định chính sách tài khóa của Mỹ.

Ông Omori cho biết: “Tất cả vẫn xoay quanh Trump. Mọi người đang quên mất rủi ro về quyền lực của Trump đối với Bessent. Nếu Bessent muốn giữ vị trí của mình, tôi không nghĩ ông ấy sẽ quá cứng rắn với kế hoạch ngân sách”.

Nguy cơ chiến tranh thương mại dưới thời Trump cũng có khả năng ảnh hưởng tiêu cực đến tài sản toàn cầu, đặc biệt sau khi Tổng thống đắc cử tuần trước cam kết áp thêm thuế quan đối với Trung Quốc, Canada và Mexico. Dù đồng peso Mexico từ lâu đã là đồng tiền ưa thích cho carry trade đồng yên nhờ vào lãi suất hai con số của quốc gia này, những tuyên bố của Trump có thể gây ra sự biến động đủ lớn để làm giao dịch này mất sức hấp dẫn.

Điều này rất quan trọng bởi các giao dịch carry trade đồng yên thường được hưởng lợi từ sự biến động thấp trên thị trường tiền tệ. Một chỉ số đo lường biến động ngoại hối của JPMorgan đã giảm so với mức đỉnh sau đại dịch, mặc dù sự bất ổn gia tăng từ chính quyền mới của Trump ở Mỹ và sự leo thang trong cuộc chiến ở Ukraine.

Biến động trên thị trường tiền tệ đã giảm bớt

Tuy nhiên, một số người cho rằng chênh lệch lãi suất thu hẹp sẽ giữ carry trade ở mức thấp trong năm tới, đặc biệt sau khi Thống đốc Kazuo Ueda để ngỏ khả năng tăng lãi suất vào tháng 12. Các quan chức Nhật Bản cũng đã cảnh báo về biến động của đồng yên, khi Bộ trưởng Tài chính tháng trước nhấn mạnh rằng đã có những biến động một chiều mạnh mẽ trên thị trường kể từ cuối tháng 9.

Đồng yên là một trong những đồng tiền có hiệu suất kém nhất trong năm nay trong số các đồng tiền thuộc nhóm G10, do các vấn đề cấu trúc như dòng vốn lớn chảy ra nước ngoài tiếp tục gây áp lực lên đồng tiền này. Mặc dù USD/JPY đã suy yếu xuống 140 trong vài tháng trước nhờ vào việc thoái lui khỏi carry trade, cặp tiền này đã quay trở lại mức khoảng 150.

Ông Jane Foley, trưởng chiến lược ngoại hối tại Rabobank, cho biết: “Bộ Tài chính Nhật Bản đã tái can thiệp bằng ngôn từ với các nhà đầu cơ và nỗi lo về việc BoJ tăng lãi suất vào tháng 12 vẫn còn hiện hữu nhờ vào các phát biểu của Thống đốc Ueda. Mặc dù đang nhận được thêm sự hỗ trợ, điều này sẽ đảm bảo rằng carry trade thiếu sự tự tin và đà tăng mạnh mẽ như đã thấy vào mùa xuân”.

Nhà đầu tư có thể nhận được thêm thông tin rõ ràng về carry trade khi các cuộc họp của BoJ và Fed diễn ra vào tháng 12. Giọng điệu dovish hơn từ Ueda hoặc thái độ hawkish hơn từ Chủ tịch Fed Jerome Powell, cùng với những gợi ý từ các số liệu quan trọng, có thể kéo các nhà giao dịch carry trade quay lại thị trường.

Ông Omori phát biểu: “Tốc độ tăng lãi suất của BoJ sẽ rất chậm và nếu Powell cũng không cắt giảm lãi suất nhanh chóng, chênh lệch lãi suất sẽ trở nên hấp dẫn đối với carry trade. Bộ Tài chính Nhật Bản không quá mạnh tay và nếu họ giữ im lặng, các nhà đầu tư sẽ cảm thấy không có lý do gì để không thực hiện những giao dịch kiểu này”.

Bloomberg