Lợi suất trái phiếu tăng là cơ hội cho các quỹ lương hưu nhưng đừng quên bài học từ cựu Thủ tướng Anh Liz Truss

Trần Quốc Khải

Junior Editor

Lợi suất trái phiếu tăng có thể là tin tốt cho các quỹ lương hưu khi giúp cải thiện khả năng đảm bảo chi trả cho người nghỉ hưu. Tuy nhiên, bài học từ cuộc khủng hoảng tài khóa thời Liz Truss cho thấy việc quản lý chi tiêu công và lãi suất vẫn là thách thức lớn đối với chính phủ Anh.

bài viết dựa trên quan điểm cá nhân của John Authers từ Bloomberg

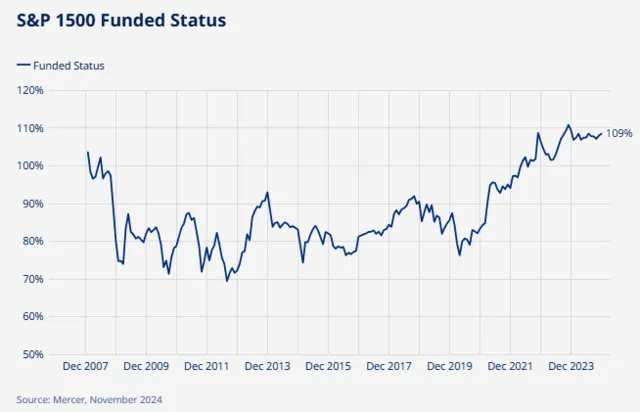

Lợi suất trái phiếu cao hơn mang lại một điểm sáng cho những ai hy vọng nghỉ hưu với lương hưu. Các quỹ lương hưu phúc lợi xác định (defined benefit pensions) phụ thuộc vào việc mua các dòng thu nhập được đảm bảo cho người nghỉ hưu thông qua trái phiếu. Trái phiếu càng rẻ và lợi suất càng cao thì việc quản lý quỹ để đảm bảo chi trả cho người hưởng lương hưu càng dễ dàng hơn. Để giảm thiểu rủi ro khủng hoảng xã hội, kịch bản lý tưởng là giá cổ phiếu tăng cùng với lợi suất trái phiếu tăng - điều này đã xảy ra trong hai năm qua. Và nó đang có hiệu quả. Đây là thước đo thâm hụt lương hưu của Mercer - tài sản trên tổng chi phí nợ phải trả - đối với các quỹ đầu tư vào S&P 1500:

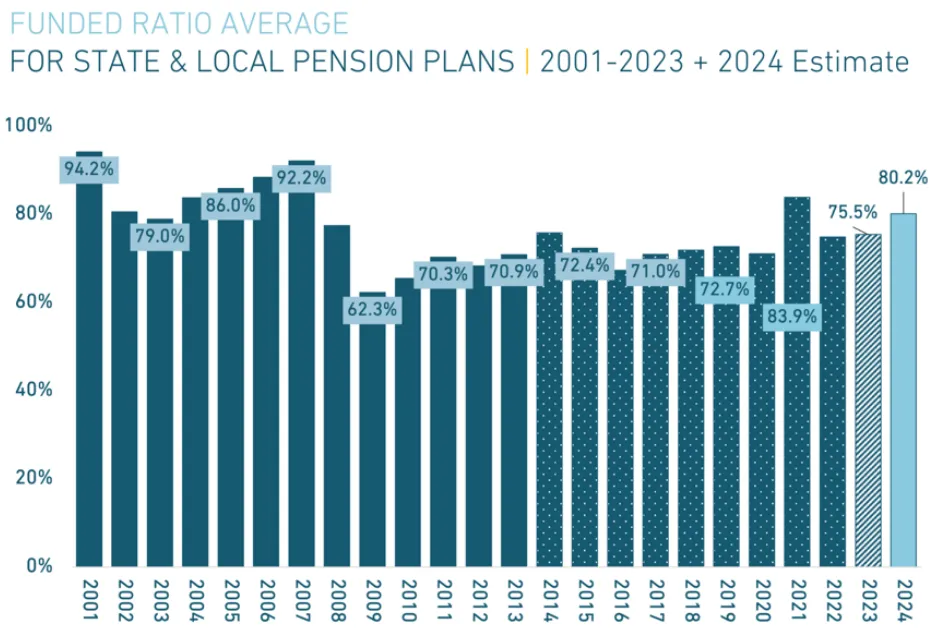

Các quỹ lương hưu khu vực công đang ở tình trạng tồi tệ hơn nhiều so với khu vực doanh nghiệp. Tuy nhiên, các chương trình lương hưu cấp tiểu bang và địa phương đang có sự cải thiện nhờ lợi suất trái phiếu và lợi nhuận cổ phiếu cao hơn, theo báo cáo gần đây nhất của Equable Institute. Dù vẫn đang trong tình trạng thâm hụt như mọi năm trong thế kỷ này, nhưng khoảng cách đã thu hẹp lại. Tài sản các quỹ nắm giữ hiện tại có thể chi trả cho hơn 80% khoản nợ:

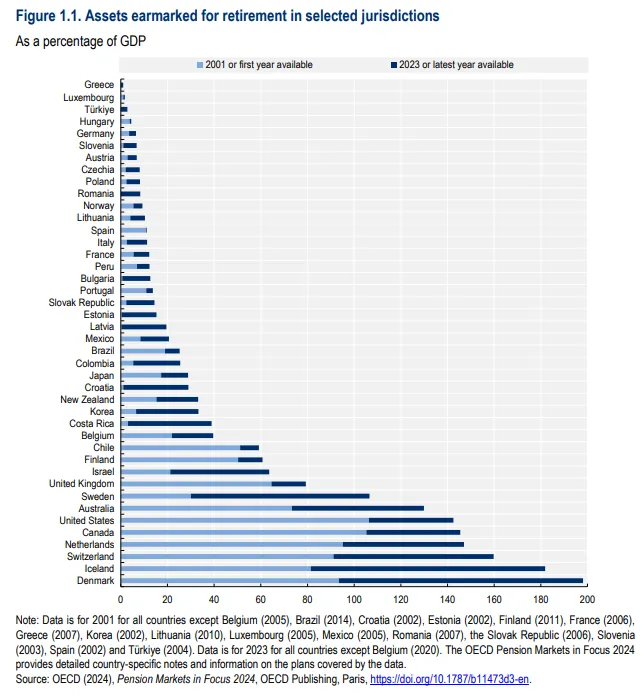

Không phải tất cả các chương trình lương hưu khu vực công đều được bảo đảm bằng tài sản. Điều này dẫn đến sự chênh lệch lớn giữa các quốc gia về lượng tài sản quỹ lương hưu được tích lũy, tính theo tỷ lệ phần trăm so với tổng sản phẩm quốc nội (GDP). Theo Tổ chức Hợp tác và Phát triển Kinh tế (OECD), tài sản quỹ lương hưu của Đan Mạch gần gấp đôi GDP quốc gia. Trong khi đó, một số nước khác chỉ có tỷ lệ rất nhỏ. Tuy nhiên, tài sản quỹ lương hưu đã tăng lên gần như ở khắp mọi nơi khi các chính phủ cố gắng đối phó với tuổi thọ ngày càng cao và làn sóng nghỉ hưu của thế hệ Baby Boomer sau Thế chiến II. Việc giảm bớt áp lực lên quỹ lương hưu khiến việc điều hành của các chính phủ trở nên dễ dàng hơn:

Dẫu vậy, vẫn có lý do để lo ngại rằng hệ thống lương hưu toàn cầu không thể chi trả cho toàn bộ người già. Các tác động tiêu cực của việc lợi suất trái phiếu tăng vẫn tồn tại. Nhưng mặt tích cực từ xu hướng này là rất đáng kể.

Bài học từ Liz Truss

Cựu Thủ tướng Anh Liz Truss đã gửi thư cho người kế nhiệm gần nhất của mình, Thủ tướng đương nhiệm Keir Starmer, yêu cầu ông ngừng vu khống rằng bà đã làm sụp đổ nền kinh tế Anh. Đây là một tình huống đáng buồn. Bà Truss phải chịu trách nhiệm lớn về đợt bán tháo GBP và sự sụp đổ của thị trường trái phiếu sau kế hoạch ngân sách tháng 9/2022. Việc đối thủ chính trị chỉ trích bà là điều hoàn toàn hợp lý - nhưng như Points of Return đã phân tích, có rất nhiều yếu tố và cá nhân khác cũng phải chịu trách nhiệm.

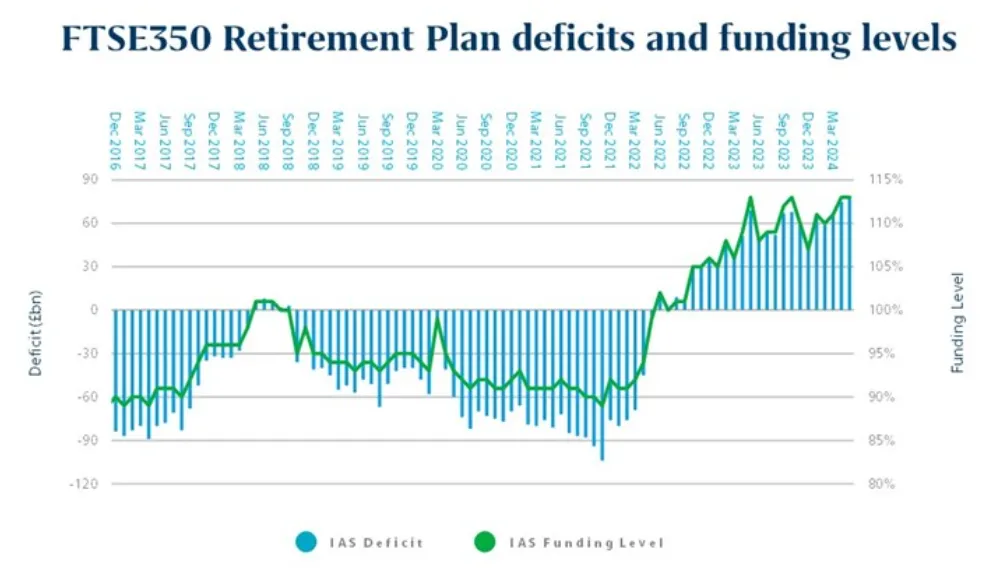

Vấn đề lớn nhất là các quỹ lương hưu, dưới áp lực từ các quy định yêu cầu đảm bảo đủ nguồn tiền để chi trả cho người nghỉ hưu, đã cố gắng tăng lợi nhuận bằng cách chấp nhận rủi ro cao hơn. Các cơ quan quản lý đã không theo sát những gì họ đang làm. Do đó, việc các quỹ lương hưu của doanh nghiệp Anh đang ở trạng thái tốt nhất trong vòng một thập kỷ qua, như Mercer chỉ ra, là một dấu hiệu đầy khích lệ:

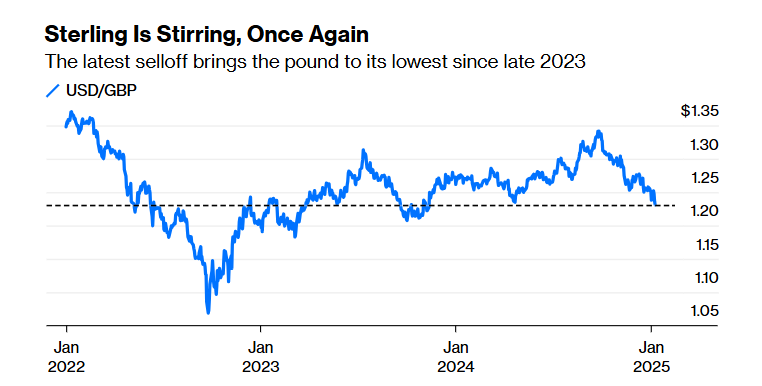

Điều đó là tốt, bởi vì các yếu tố khác của tình hình hiện tại ngày càng gợi nhớ đến “sự kiện Truss”. GBP/USD tiếp tục suy yếu vào thứ Năm, hiện đang ở mức thấp nhất kể từ cuối năm 2023. Dù vậy, nó vẫn còn cách khá xa so với đợt lao dốc thảm hại dưới thời Truss:

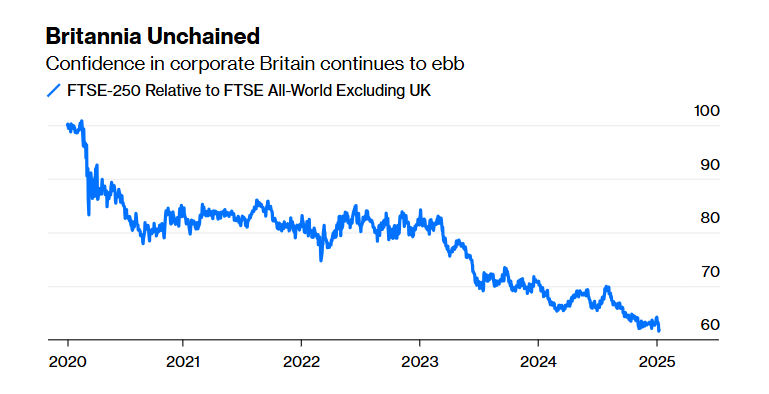

Tuy nhiên, thị trường chứng khoán Anh lại cho thấy tình hình thậm chí tệ hơn năm 2022. Đây là diễn biến của chỉ số FTSE 250 - đại diện cho các doanh nghiệp vừa và nhỏ của Anh, dễ bị ảnh hưởng bởi kinh tế trong nước hơn so với chỉ số FTSE 100 vốn tập trung vào các tập đoàn đa quốc gia. Chỉ số này đã rơi xuống mức thấp kỷ lục mới, liên tục giảm sâu hơn kể từ khi bà Truss rời nhiệm sở:

Theo các nguồn tin chính trị, nhiều khả năng Bộ trưởng Tài chính Rachel Reeves sẽ đánh giá rằng việc lợi suất tăng cao không thể được giải quyết bằng các khoản thuế bổ sung. Nếu lợi suất tiếp tục tăng, điều này đồng nghĩa với việc cắt giảm ngân sách. Đây là kịch bản đầy khó khăn đối với một đảng cánh tả, nhưng ít nhất nó sẽ ngăn chặn nguy cơ xảy ra một cuộc khủng hoảng như thời Truss. Các nhà phân tích tại Bank of New York chỉ ra rằng:

“Thị trường đã bị bất ngờ bởi diễn biến lọi suất tại Anh, khi chính phủ mới rõ ràng đã kết thúc giai đoạn ‘tuần trăng mật’ và bước vào thời kỳ đối mặt với tăng trưởng, lạm phát và chính sách của Ngân hàng Trung ương Anh (BoE) - tất cả đều đang gây áp lực lên các kế hoạch tài khóa của họ. Điểm cân bằng sẽ đến khi các biến động lợi suất buộc chính quyền phải can thiệp để đảm bảo ổn định tài chính.”

Giờ đây, sau khi bà Truss đã cho thấy điều gì xảy ra khi kích thích tài khóa quá mức, nhiều khả năng bà Reeves sẽ chọn phương án ngược lại: kiềm chế chi tiêu. Tuy nhiên, bà vẫn phải đối mặt với những rủi ro từ bên ngoài. Chẳng hạn, nếu dữ liệu việc làm của Mỹ vào thứ Sáu cho thấy thị trường lao động mạnh mẽ, lợi suất TPCP Mỹ sẽ tiếp tục tăng, qua đó tạo thêm áp lực đối với chi phí vay nợ của Anh.

Về phần mình, có lẽ bà Truss nên cân nhắc bài học từ cựu Tổng thống Mỹ Jimmy Carter. Giống như bà, nhiệm kỳ của ông bị rút ngắn do sự bất mãn sâu sắc với tình hình kinh tế. Thay vì cố gắng biện hộ cho những sai lầm trong quãng thời gian ngắn ngủi nắm quyền, bà Truss có thể học cách Carter đã khôi phục danh tiếng của mình như thế nào.

Bloomberg