Liệu chứng khoán Mỹ sẽ trải qua thập kỷ "u ám" như Goldman Sachs dự báo, chỉ tăng trưởng 3% mỗi năm?

Đặng Thùy Linh

Junior Analyst

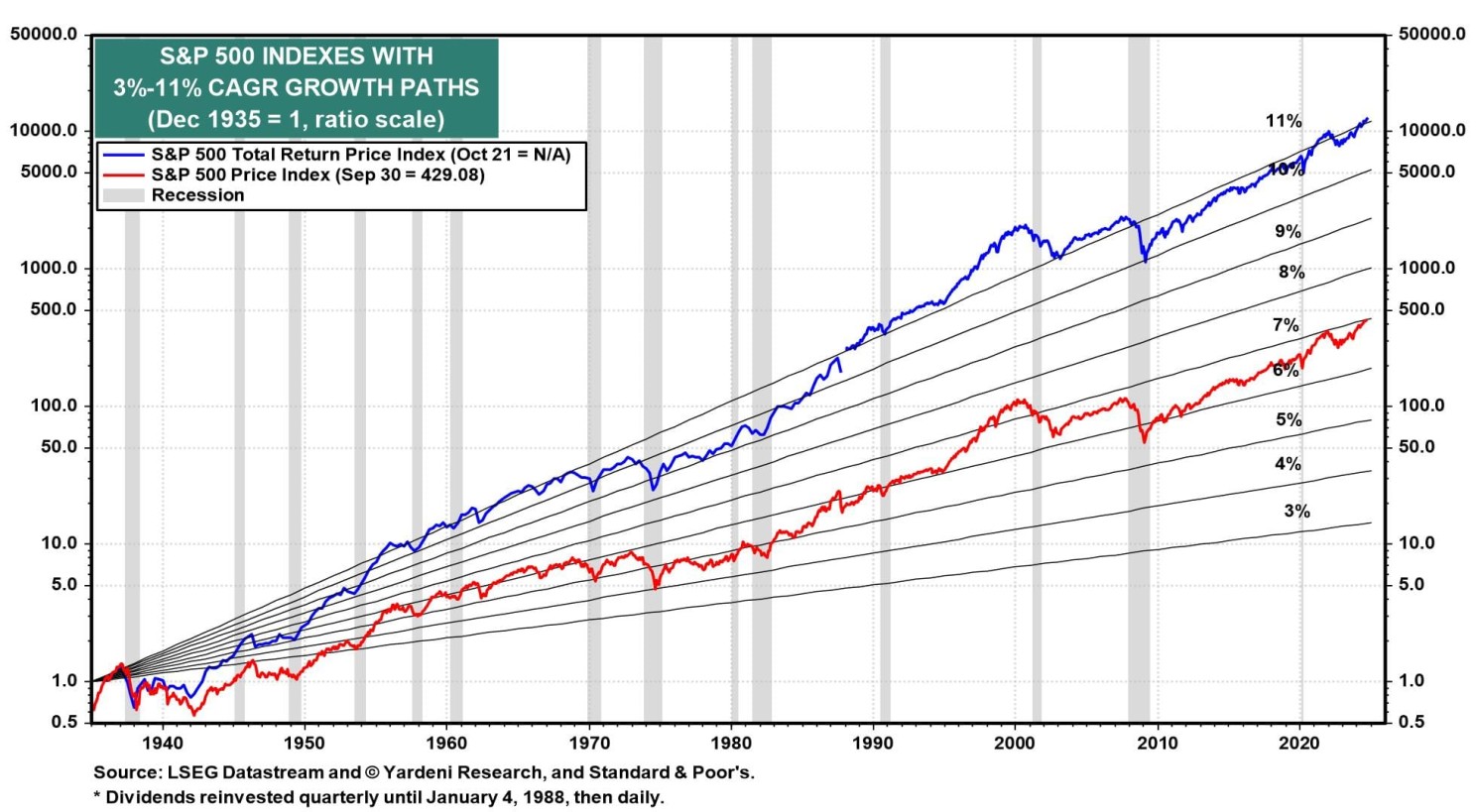

Các chuyên gia kinh tế của Goldman Sachs dự đoán chỉ số S&P 500 sẽ chỉ mang lại lợi nhuận khoảng 3%/năm trong 10 năm tới (trước khi tính đến lạm phát). Họ cho rằng lợi nhuận có thể dao động từ -1% đến +7%.

Tuy nhiên, kịch bản của Goldman được cho là vẫn khá bi lạc quan, khi nền kinh tế Mỹ đang trải qua giai đoạn "Thập kỷ 2020 thịnh vượng", với năng suất tăng trưởng mạnh mẽ, GDP thực tế đang tăng 3% mỗi năm và lạm phát đang giảm xuống 2%.

Nếu xu hướng tăng trưởng năng suất này kéo dài đến cuối thập kỷ và thậm chí sang thập kỷ 2030, thì lợi nhuận trung bình hàng năm của S&P 500 có thể đạt ít nhất 6%-7%, tương đương với mức đã đạt được từ đầu những năm 1990. Nếu xét đến cả kế hoạch tái đầu tư cổ tức, con số này có thể lên đến 11%.

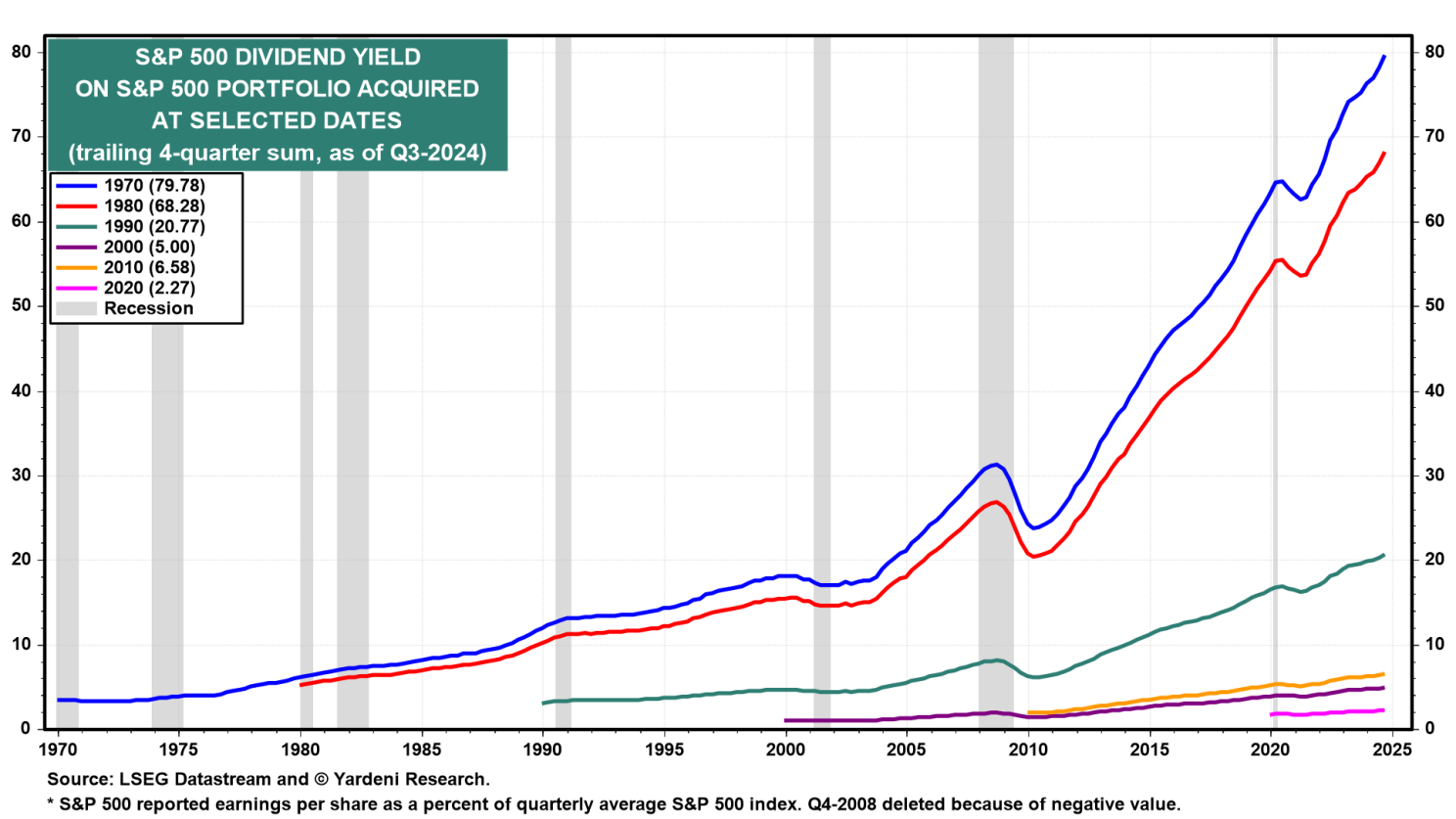

Khó có thể tưởng tượng rằng tổng lợi nhuận của S&P 500 trong tương lai sẽ chỉ đạt 3%, bởi chỉ tính đến lợi nhuận từ việc tái đầu tư cổ tức cũng đủ mang lại mức lợi nhuận cao hơn.

Một số điểm chính mà Goldman Sachs đã đề cập:

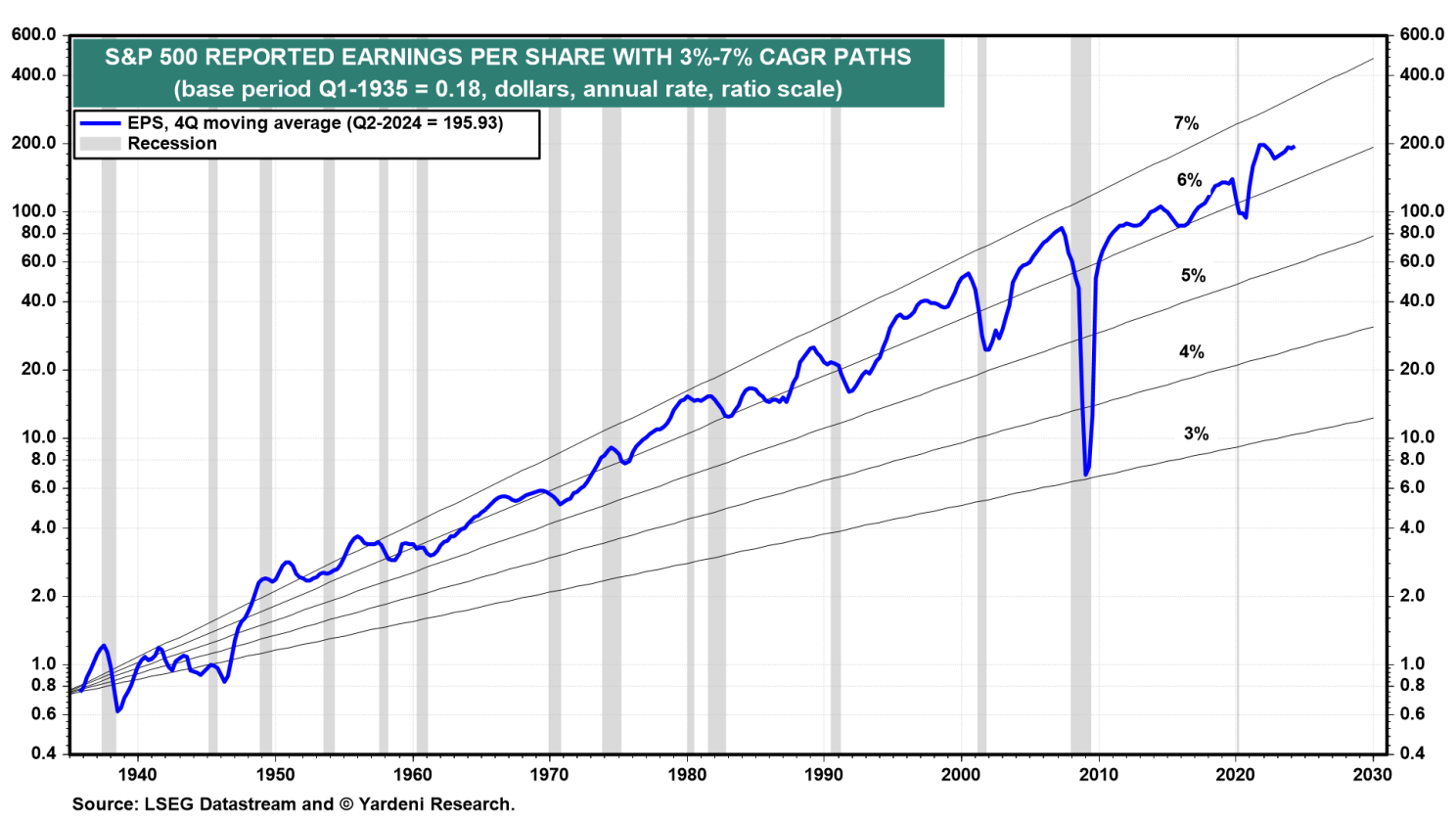

1. Tăng trưởng lợi nhuận

Trong gần một thế kỷ, lợi nhuận trên mỗi cổ phiếu (EPS) của S&P 500 đã tăng trung bình 6.5% mỗi năm. Nếu lợi nhuận tăng 6% trong 10 năm tới (chưa tính cổ tức), thì định giá cổ phiếu phải giảm một nửa mới có thể tạo ra lợi nhuận 3% hàng năm.

2. Định giá cổ phiếu

Goldman Sachs cho rằng thị trường đang được định giá quá cao. Thông thường, định giá cao ban đầu sẽ dẫn đến lợi nhuận trong tương lai thấp hơn. Hiện tại, P/S forward của S&P 500 đang ở mức kỷ lục là 2.9, và P/E của S&P 500 cũng đã tăng lên 22, cao hơn mức trung bình lịch sử.

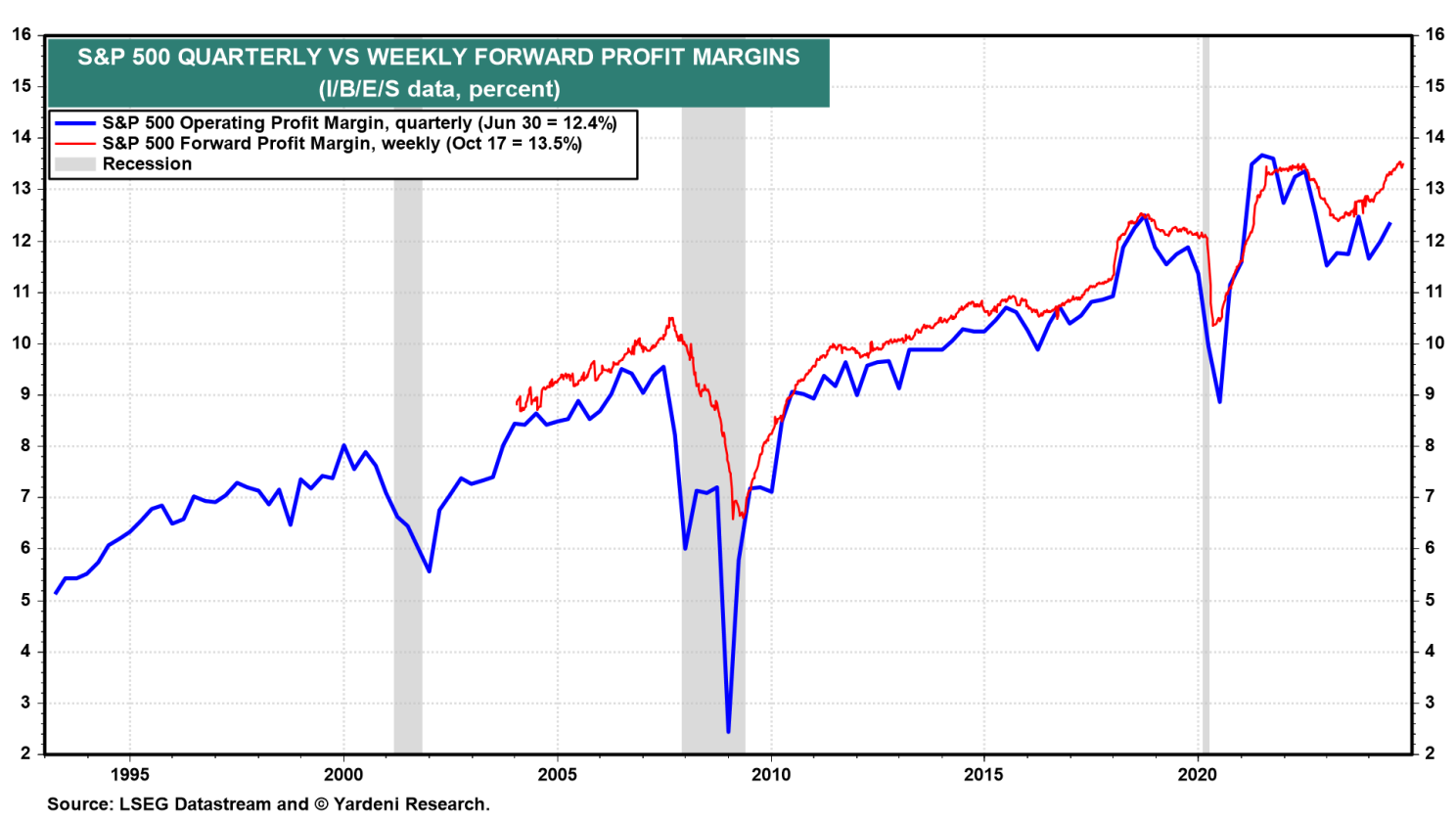

3. Biên lợi nhuận

Tỷ lệ P/E forward thấp hơn so với tỷ lệ P/S forward do biên lợi nhuận dự phóng của S&P 500 đang tăng lên mức kỷ lục và sẽ tiếp tục tăng trong kịch bản "Thập kỷ 2020 thịnh vượng".

4. Hàng rào chống lạm phát

Goldman không tính đến việc cổ phiếu thường là biện pháp chống lạm phát tốt nhất trong lịch sử, vì các công ty có khả năng tăng giá theo lạm phát. Trong khi đó, trái phiếu thường chịu thiệt hại khi lãi suất tăng để kiềm chế lạm phát.

5. Tập trung thị trường

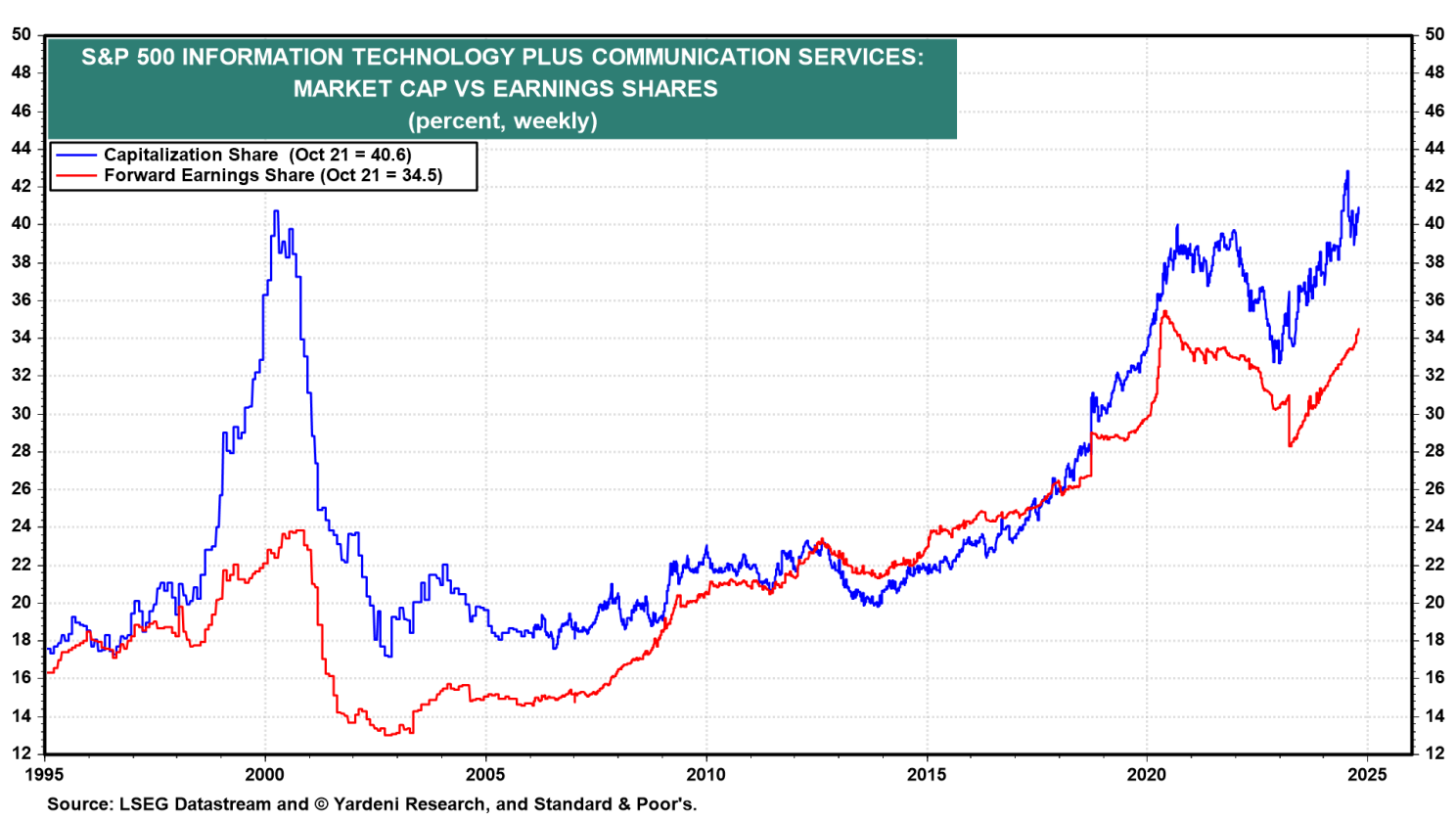

Một trong những "mối lo ngại" lớn nhất của Goldman là thị trường hiện đang quá tập trung vào một số ngành, đặc biệt là công nghệ thông tin và dịch vụ truyền thông, chiếm khoảng 40% của S&P 500. Tuy nhiên, các công ty công nghệ hiện nay có nền tảng tài chính vững chắc hơn nhiều so với thời kỳ bong bóng dot-com.

Hai lĩnh vực này hiện chiếm hơn 1/3 lợi nhuận dự kiến của S&P 500, năm 2000 là chưa đến 1/4. Mọi công ty đều có thể được xem là công ty công nghệ. Công nghệ không chỉ là một lĩnh vực trong thị trường chứng khoán, mà còn là yếu tố quan trọng giúp tăng năng suất, giảm chi phí lao động và tăng biên lợi nhuận cho tất cả các công ty.

Kết luận: Tác giả cho rằng một thập kỷ "suy tàn" đối với chứng khoán Mỹ là điều khó xảy ra nếu lợi nhuận và cổ tức tiếp tục tăng với tốc độ vững chắc khi biên lợi nhuận cao hơn nhờ công nghệ thúc đẩy tăng trưởng năng suất. "Thập kỷ 2020 thịnh vượng" có thể mở ra "Thập kỷ 2030 thịnh vượng".

Investing