Kinh tế Mỹ: Khi "đón gió" Fed trở thành trò chơi sinh tồn

Quỳnh Chi

Junior Editor

Toàn bộ hệ thống kinh tế hiện đang phụ thuộc vào đà tăng trưởng của thị trường chứng khoán, được thúc đẩy bởi các nhà đầu tư đang chạy đua trước các động thái của Fed. Điều đáng ngạc nhiên là cơ chế này không chỉ được coi là bình thường, mà còn được xem là tối ưu - một hệ thống hoàn hảo chưa từng có. Liệu có góc nhìn nào cho phép đánh giá cơ chế này là hợp lý, chứ chưa nói đến tối ưu?

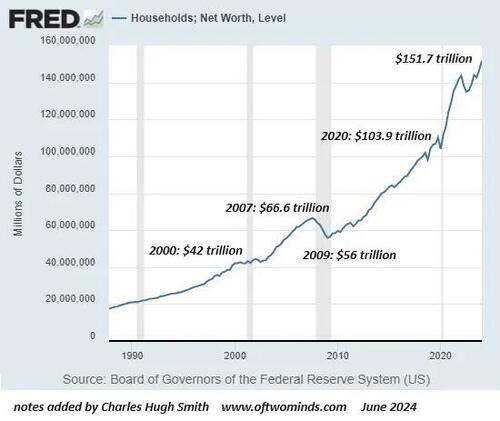

Nền kinh tế thực tế đang hoạt động theo một cấu trúc gọi là 'tân phong kiến hiện đại'. Trong mô hình này, một nhóm nhỏ tinh hoa kinh tế đang hưởng lợi chủ yếu từ sự tăng trưởng của nhiều loại tài sản khác nhau - hiện tượng được gọi là "Bong bóng tất cả". Trong khi đó, 80% dân số ở tầng lớp dưới đang vật lộn trong tình trạng nô lệ nợ nần, buộc phải phục vụ 10% nhóm thượng lưu sở hữu 90% tài sản đang tăng giá. Nền kinh tế này đang chao đảo trên bờ vực, chỉ bám víu vào hiệu ứng giàu có từ sự tăng vọt giá trị tài sản - một hiện tượng được tạo ra bởi chính sách của Fed - như một phao cứu sinh cuối cùng. Quả thật, đây là một tình huống phi lý.

Nói về sự xuyên tạc thông tin - có bao nhiêu người trong số các bạn gọi cơ chế này bằng tên thật của nó: chủ nghĩa tân phong kiến? Không ai ư? Ngược lại, có bao nhiêu người đang run rẩy phấn khích vì mỗi lần Fed cắt giảm lãi suất ở mức hoặc gần mức đỉnh điểm lịch sử của thị trường chứng khoán, giá cổ phiếu lại tăng cao hơn vào năm tiếp theo - với tỷ lệ thành công 20/20? Hàng trăm? Hàng nghìn? Chắc chắn là một số lượng đáng kể.

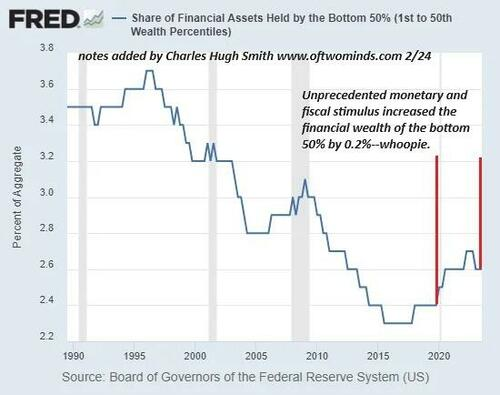

Và thành tích ấn tượng này của Fed trong việc kích thích hiệu ứng giàu có đang tạo ra sự hưng phấn tột độ ở chính xác những phân khúc nào của xã hội? Phải chăng là 50% dân số dưới đáy, những người chỉ sở hữu vỏn vẹn 2.6% tài sản tài chính quốc gia? Hay là những hộ gia đình phải chi trả một nửa thu nhập ròng cho tiền thuê nhà? Không, sự hưng phấn này chỉ giới hạn trong nhóm có khả năng gia tăng khoản lợi nhuận đã khổng lồ của họ từ chính sách kích thích của Fed - 10% người giàu nhất.

Liệu có ai thực sự mua cổ phiếu hoặc chỉ số dựa trên các yếu tố cơ bản không? Tất cả chúng ta đều trả lời "có" vì đó là câu chuyện được chấp nhận rộng rãi. Nhưng thực tế, yếu tố quyết định duy nhất là Fed, Fed và Fed: Fed sẽ cắt giảm lãi suất, vì vậy các nhà đầu tư chạy đua trước đợt cắt giảm này, rồi tiếp tục chạy đua trước tất cả những người khác đang làm điều tương tự. Cho đến ngày Fed cuối cùng cũng hạ lãi suất, lúc đó mọi người đổ xô đi mua, bởi vì thống kê - 20/20! - dường như đảm bảo lợi nhuận khổng lồ, bất kể các chỉ số cơ bản như P/E, doanh thu, biên lợi nhuận, hay bất kỳ phân tích nền tảng nào khác.

Các tổ chức nghiên cứu lớn chắc chắn đang sản xuất hàng loạt báo cáo, nhưng thực tế, ít ai thực sự quan tâm đến chúng, bất chấp những tuyên bố hoa mỹ ngược lại. Yếu tố quyết định duy nhất để kích hoạt lệnh "mua" chính là Fed. Mọi yếu tố khác chỉ là bức màn che, tạo ấn tượng về một quá trình phân tích nghiêm túc và "đầu tư" chuyên nghiệp.

Nền kinh tế hiện đang phụ thuộc vào hiệu ứng giàu có, thúc đẩy thu nhập và chi tiêu của 10% dân số giàu nhất - nhóm này nắm giữ khoảng một nửa tổng thu nhập và đóng góp gần một nửa tổng mức tiêu dùng, đặc biệt là phân khúc tiêu dùng cao cấp, giúp duy trì sự ổn định của nền kinh tế. Nếu đợt kích thích tài chính mạnh mẽ tiếp theo của Fed không thể tiếp tục đẩy giá bất động sản và cổ phiếu lên cao hơn nữa, thu nhập và chi tiêu của những người hưởng lợi từ bong bóng tài sản có thể sẽ đình trệ, dẫn đến sự sụp đổ nhanh chóng của nền kinh tế.

Tóm lại, nền kinh tế Mỹ hoàn toàn phụ thuộc vào một yếu tố: 10% người giàu nhất đang chạy đua trước tất cả những người khác, những người cũng đang chạy đua trước các biện pháp kích thích của Fed. Do đó, việc "chạy đua trước những người chạy đua trước" trở thành động lực duy nhất cho cái gọi là "tăng trưởng".

Các số liệu thống kê ấn tượng đang hứa hẹn lợi nhuận lớn cho những nhà đầu tư nhanh nhạy có vẻ rất hấp dẫn. Tuy nhiên, chúng không phải là nguyên nhân trực tiếp, thậm chí không có mối liên hệ chặt chẽ với kết quả thực tế. Nếu các yếu tố cơ bản của thị trường đã thay đổi, kết quả trong tương lai có thể sẽ khác biệt, bất kể những gì đã xảy ra trong quá khứ dưới những điều kiện khác.

Liệu các điều kiện căn bản đã thay đổi? Hãy xem xét trường hợp của Trung Quốc, quốc gia đã chuyển từ vị trí động lực kéo nền kinh tế toàn cầu đi lên nhờ xung lực tín dụng nổi tiếng, sang tình trạng trì trệ hiện tại do sự sụp đổ của bong bóng bất động sản khổng lồ, làm suy giảm không chỉ tiêu dùng mà còn cả hiệu ứng giàu có đã thúc đẩy nền kinh tế trong suốt hai thập kỷ qua.

Nếu các điều kiện căn bản đã thay đổi, "sự đảm bảo" được đưa ra bởi các số liệu thống kê sẽ trở nên vô nghĩa.

Các nhà đầu tư vào quỹ đầu tư theo chỉ số, với niềm tin rằng "cổ phiếu luôn tăng trưởng 8% hàng năm trong dài hạn", có thể sẽ trở thành những người bị mắc kẹt do các yếu tố căn bản đã thay đổi. Trong khi đó, các nhà đầu tư sành sỏi đã thoái vốn, chuyển giao cổ phiếu cho các nhà đầu cơ bán lẻ - những người bị mê hoặc bởi thống kê "20 trên 20" và tin rằng họ không thể thua. Những nhà đầu tư này tiếp tục mua và nắm giữ quỹ chỉ số, bởi chiến lược này đã hoạt động hiệu quả kể từ khi việc "chạy đua trước Fed" trở thành động lực chính của thị trường và nền kinh tế, khoảng từ năm 2009.

Trái ngược với những tuyên bố của các chuyên gia thống kê thị trường chứng khoán, thế giới không phải là một cỗ máy cơ học đơn thuần sản sinh ra các đợt tăng giá theo quy luật. Mặc dù phần lớn đã bị lãng quên, chúng ta vẫn đang tồn tại trong một vũ trụ có đạo đức. Trong đó, niềm tin mù quáng vào lòng tham như nguồn gốc của sự thịnh vượng, cùng với sự tự mãn kiêu ngạo rằng những khoản lợi nhuận từ "sòng bạc Fed" là kết quả của "tài năng" và nỗ lực cá nhân, trong khi những người không sở hữu tài sản đang tăng giá bị đẩy vào tình cảnh khó khăn - tất cả những biểu hiện kiêu ngạo này đang tạo ra những phản ứng ngược.

Sự kiêu ngạo này đang mời gọi Nemesis (thần báo thù trong thần thoại Hy Lạp). Nemesis sẽ mang đến một bài học đắt giá cho lòng tham và sự tự tin thái quá. Chúng ta không thể biết chắc hình thức và thời điểm, nhưng chắc chắn rằng bánh xe sẽ xoay, và kết quả sẽ không còn là những đợt tăng giá hưng phấn như trước.

Liệu một nền kinh tế dựa trên hiệu ứng giàu có, được tạo ra bởi việc "chạy đua trước những người đang chạy đua trước", có thực sự ổn định? Liệu một hệ thống kinh tế tập trung vào việc làm giàu thêm cho nhóm đã giàu có, khiến tài sản của họ tăng hàng chục nghìn tỷ USD thông qua việc bơm phồng giá trị tài sản, có phải là một nền kinh tế lành mạnh? Hay đó chỉ là một cơ chế tân phong kiến bóc lột, ký sinh, với những cực đoan đang chờ đợi sự trừng phạt của Nemesis? Có lẽ chúng ta sẽ sớm tìm ra câu trả lời, nhanh hơn những gì đám đông đang chạy đua dự đoán.

ZeroHedge