Kích thích tài khóa liệu có thể đảo lộn lịch sử tăng giá giai đoạn cuối năm của USD?

Nguyễn Phan Bảo Giang

FX G7 Director

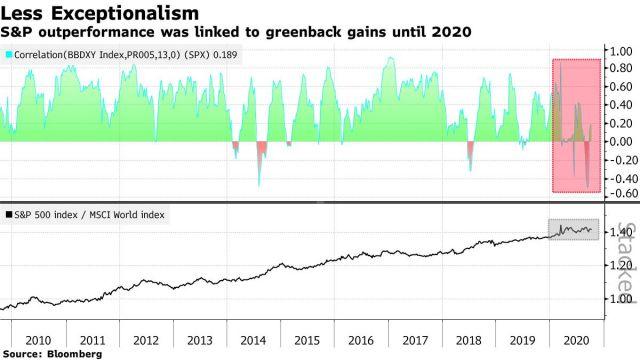

Mối tương quan tích cực của đồng đô la với chứng khoán Mỹ có thể bị phá vỡ trong quý này do sự sụt giảm sức hấp dẫn của carry-trade và khả năng gói kích thích tài khóa có thể xảy ra.

Dữ liệu từ 10 năm qua cho thấy chỉ số Bloomberg Dollar Spot Index tăng trung bình khoảng 1.7% trong quý 4 hàng năm và chỉ số S&P 500 tăng 1.9%, cho thấy chỉ số chứng khoán này thường vượt trội hơn so với chỉ số đo lường sức mạnh đồng tiền. Tuy nhiên khuôn mẫu có tính mùa vụ này, được thấy trong các loại tiền tệ, đã thay đổi vào năm 2020 trong bối cảnh đại dịch toàn cầu lan rộng mạnh mẽ và với việc đây là năm bầu cử, các mối tương quan có thể phá vỡ hơn nữa.

Gói kích thích tài khóa có thể thúc đẩy sự lạc quan kinh tế, từ đó làm giảm nhu cầu đối với các tài sản trú ẩn như đồng đô la. Ngoài ra, sự hấp dẫn từ tính chất carry-trade của USD - nghĩa là đi vay từ các loại tiền tệ lãi suất rẻ hơn để đầu tư vào đồng bạc xanh - đã bị phá vỡ bởi chính sách tiền tệ nới lỏng cực độ của Cục Dự trữ Liên bang, điều đã đẩy lợi suất xuống mức thấp hơn.

Nếu lạm phát tăng như kết quả từ lập trường dovish (ôn hòa) của Fed và tăng quy mô kích thích tiền tệ, thì đồng bạc xanh sẽ bị ảnh hưởng khi lợi suất thực tế giảm và giá cổ phiếu có thể tăng giá.

Mối quan hệ cũng có thể đảo ngược nếu đợt tăng giá cổ phiếu quý IV bị gián đoạn bởi cuộc bầu cử Tổng thống Hoa Kỳ sắp tới. Trong các năm trước, vào tháng ngay trước thềm bỏ phiếu cuối cùng, chỉ số S&P 500 giảm, trong khi đồng đô la tăng do các nhà đầu tư đổ xô nắm giữ tài sản an toàn trong bối cảnh khẩu vị rủi ro giảm. Việc Tổng thống Donald Trump dính virus Covid-19, khả năng phong tỏa trở lại và lo ngại về một cuộc bầu cử gây tranh cãi có thể làm tăng thêm sự không chắc chắn bao trùm thị trường.