Khả năng Trump thắng cử ngày càng cao, "Trump Trade" trở lại

Nguyễn Tuấn Đạt

Junior Analyst

"Trump trade" vẫn đang diễn ra mạnh mẽ, không chỉ trong các thị trường dự đoán. Cá cược chính trị đã tồn tại trong nhiều thế kỷ và thỉnh thoảng bị cấm. Lý do thuyết phục nhất để làm như vậy là để hạn chế các cơ hội thao túng chính trị. Tất cả các thị trường đều có xu hướng bị thao túng vì lợi ích tài chính, nhưng liệu thị trường dự đoán có thể được sử dụng để tạo ra một câu chuyện hoặc bị thao túng bởi những người có thông tin nội bộ về kết quả bầu cử không?

Điều này chắc chắn đúng, các nhà đầu tư và người theo dõi thị trường có thể cảm thấy ngày càng chắc chắn rằng Trump sẽ giành chiến thắng dựa trên các biến động trong thị trường này. Tuy nhiên, liệu các thị trường dự đoán có thực sự tạo ra động lực hoặc cơ hội cho những hành động chính trị không đáng tin cậy mà trước đó chưa tồn tại hay không?Tiến sĩ Strumpf, một nhà kinh tế học, đã nghiên cứu lịch sử của các thị trường dự đoán và cho rằng việc giao dịch hợp đồng tương lai chính trị không phải là yếu tố quyết định trong việc tạo ra động lực cho những nỗ lực làm thay đổi kết quả bầu cử. Ông nhấn mạnh rằng nếu có cách nào đó để thay đổi kết quả bầu cử, các nhà đầu tư có thể tìm thấy các cơ hội đầu tư khác, không chỉ thông qua các thị trường dự đoán:

-

"Không nhất thiết phải có các thị trường dự đoán để tạo ra động lực cho việc can thiệp vào chính trị nhằm đạt được lợi ích tài chính. Các nhà đầu tư luôn có khả năng tận dụng thông tin và tình hình chính trị để tối ưu hóa các quyết định đầu tư của họ."

Các công ty đầu tư xây dựng giỏ cổ phiếu để tận dụng biến động từ các cuộc bầu cử, với các cổ phiếu được nhóm lại dựa trên khả năng hưởng lợi hoặc bị thiệt hại từ sự thắng lợi của các đảng chính trị. Chẳng hạn, Goldman Sachs đã xác định các cổ phiếu sẽ được hưởng lợi hoặc bị thiệt hại dựa trên kết quả của cuộc bầu cử giữa hai đảng. Các giỏ chính sách này được thiết kế để tận dụng những lợi ích từ các chính sách cụ thể của mỗi đảng. Ví dụ, nếu một đảng nào đó chiến thắng, những công ty mà đảng đó ủng hộ sẽ có xu hướng hoạt động tốt hơn trên thị trường. Do đó, nhà đầu tư có thể mua vào cổ phiếu của các công ty này trong khi bán ra cổ phiếu của những công ty mà đảng đó không ủng hộ. Cách mà các giỏ cổ phiếu này hoạt động trong sáu tháng qua cho thấy chúng di chuyển theo xu hướng tương tự như các thị trường dự đoán. Trong tháng Mười, không có tin tức hay sự kiện nào rõ ràng tác động đến cuộc bầu cử, nhưng giỏ cổ phiếu của đảng Dân chủ lại giảm mạnh trong khi giỏ cổ phiếu của đảng Cộng hòa tăng vọt. Điều này có thể chỉ ra rằng các nhà đầu tư đang chuẩn bị cho một chiến thắng của đảng Cộng hòa, dẫn đến sự điều chỉnh trong đầu tư mà không cần bất kỳ thông tin chính thức nào.

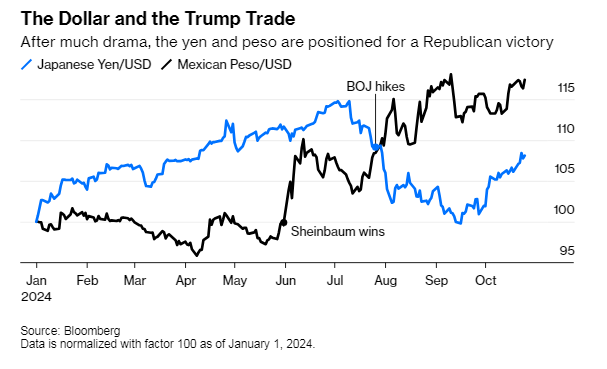

Các đồng tiền cũng đang điều chỉnh giá trị để phản ánh dự đoán về một sự trở lại của Donald Trump trong cuộc bầu cử sắp tới, điều này có thể khiến USD mạnh hơn. Sự mạnh lên của USD dưới thời Trump được xem là một yếu tố không tốt cho các nền kinh tế, đặc biệt là những quốc gia hy vọng sẽ hưởng lợi từ việc dịch chuyển sản xuất ra ngoài Trung Quốc, chẳng hạn như Nhật Bản. Xu hướng của USD/JPY thời gian gần đây cho thấy các nhà giao dịch đang chuẩn bị cho khả năng Trump tái đắc cử, phản ánh sự thay đổi trong tâm lý thị trường và những dự đoán về chính sách kinh tế trong tương lai.

Trong quá khứ, Trump đã từng tuyên bố rằng một trong những cách ông sẽ đối phó với lạm phát là tăng cường sản xuất dầu ở Mỹ để giảm giá năng lượng. Tuy nhiên hiện tại, thị trường có thể đang gửi đi tín hiệu rằng việc tăng cường sản xuất dầu không cần phải là ưu tiên hàng đầu trong chính sách của Trump nếu ông tái đắc cử. Điều này có nghĩa là nếu sản xuất dầu được tăng cường nhưng nhu cầu toàn cầu không mạnh, giá dầu có thể giảm. Khi cung vượt cầu, giá cả sẽ bị ảnh hưởng tiêu cực, và điều này có thể dẫn đến một tình huống không có lợi cho ngành công nghiệp dầu mỏ cũng như nền kinh tế.

Trong bối cảnh khả năng tái đắc cử của Donald Trump, thị trường tài chính đã phản ứng bằng cách điều chỉnh giá trị của USD so với các đồng tiền khác, đặc biệt là những đồng tiền sẽ bị ảnh hưởng tiêu cực nếu Trump trở lại. Robertsen từ Standard Chartered lưu ý rằng hiện tại không còn nhiều cơ hội để thu lợi từ các giao dịch này, vì các nhà đầu tư đã sớm đặt cược vào kịch bản này. Khái niệm "thiếu tính bất đối xứng rõ ràng" cho thấy rằng thị trường đã nhanh chóng phản ánh kỳ vọng về một sự trở lại của Trump, làm giảm khả năng kiếm lợi nhuận từ các giao dịch liên quan. Điều này chỉ ra rằng các nhà đầu tư đã làm cho thị trường trở nên bão hòa với các dự đoán về Trump, khiến việc kiếm lợi từ các giao dịch trở nên khó khăn hơn trong bối cảnh biến động hiện tại.

Bloomberg