Hãy cẩn trọng với biến động lớn trước thềm bầu cử!

Anh Tùng, CFA

Senior Analyst

Hợp đồng tương lai chỉ số VIX dự báo một cuộc bầu cử đầy biến động

Các nhà giao dịch đang đặt cược vào một cuộc bầu cử Tổng thống Hoa Kỳ đầy sóng gió vào ngày 03/11/2020 tới đây và một thị trường đầy biến động sau cuộc bầu cử.

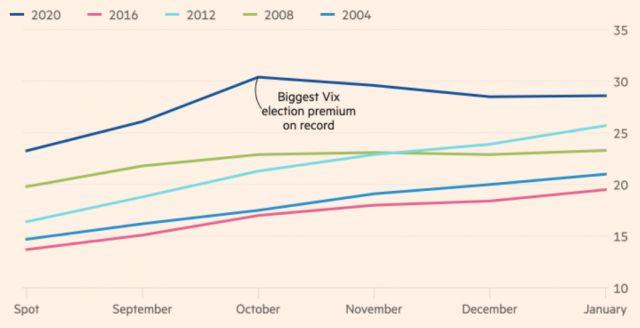

Các hợp đồng tương lai chỉ số VIX tại các kỳ hạn đáo hạn vào tháng 10 và 11 đều cao hơn đáng kể so với các kỳ hạn khác, cho thấy các trader dự báo sự biến động mạnh sẽ xảy ra vào các tháng này – trước, trong và sau cuộc bầu cử Tổng thống Mỹ.

Các công cụ phái sinh chỉ ra rằng mặc dù thị trường chứng khoán Mỹ đã đạt mức cao mới, sau khi tăng mạnh mẽ vào tháng 8 năm nay, mức tăng lớn nhất kể từ năm 1986, nhưng những mâu thuẫn ngày càng gay gắt giữa đảng Dân chủ và đảng Cộng hòa và khả năng xảy ra bất ổn chính trị gây nên sự lo ngại đối với các nhà đầu tư. Theo khảo sát của Real Clear Politics, kỳ vọng vào một chiến thắng của Joe Biden, ứng cử viên đảng Dân chủ, đã giảm đáng kể trong tháng qua.

Federico Gilly, một nhà quản lý quỹ tại Goldman Sachs Asset Management, cho biết: “Có một sự thay đổi đáng chú ý” về biến động kỳ vọng. Ông ước tính rằng thị trường quyền chọn đang dự báo S&P 500 sẽ biến động ít nhất là 3.5% trong ngày bầu cử. Ông dự đoán: “Sự biến động khó lường sẽ vẫn tiếp tục diễn ra cho đến khi chúng ta có nhiều thông tin hơn về kết quả bầu cử”.

Jason Goldberg, nhà quản lý danh mục đầu tư tại Capstone, một quỹ đầu cơ tập trung vào biến động lớn, chỉ ra rằng bản thân chỉ số VIX đã tăng cao hơn trong tháng 8 vừa qua, trong tuần này, chỉ số này đã tăng trở lại mức 30 vào cuối tuần trước, cao hơn so với mức trung bình dài hạn. Điều đó đã xảy ra bất chấp những động thái tăng giá mạnh mẽ của chứng khoán Mỹ - trái ngược với những gì người ta thường nghĩ đến. “Dường như sự lo lắng ngày càng gia tăng,” ông nói.

Các hợp đồng tương lai tại các kỳ hạn khác nhau của chỉ số VIX có tính chất Contago (kỳ hạn xa cao hơn kỳ hạn gần), vì các nhà đầu tư thường phải trả nhiều tiền hơn để tự bảo đảm trước sự biến động dài hạn. Tuy nhiên, các hợp đồng đáo hạn vào cuối tháng 10 và tháng 11 lại tỏ ra cao bất thường so với các kỳ hạn xa hơn, với mức chênh lệch (premium) tới 6 điểm so với chỉ số VIX hiện tại. Mức premium này cao hơn nhiều so với thời điểm trước cuộc tranh cử năm 2016 giữa Donald Trump và Hillary Clinton.

Tại thời điểm đó, chỉ số VIX cơ sở đạt mức chỉ dưới 14 điểm, trong khi các hợp đồng tháng 10-11 giao dịch ở mức 17-18 điểm. Trong cuộc bầu cử năm 2012, mức premium dao động từ 5 đến 6 điểm, và vào năm 2008 chỉ là 3 điểm, bất chấp cuộc khủng hoảng tài chính đang rình rập.

Joshua Younger, một nhà phân tích của JPMorgan, cho biết: “Mặc dù thực tế là các cuộc bầu cử, ngay cả bầu cử tổng thống, không khiến cho thị trường quá biến động trong quá khứ, nhưng một loạt các loại tài sản đã định giá “rủi ro sự kiện” cao nhất lịch sử vào các thị trường quyền chọn"

Các hợp đồng tương lai của VIX đáo hạn vào tháng 12 và đầu năm 2021 đang được giao dịch ở mức thấp hơn một chút so với các hợp đồng có kỳ hạn tháng 10-11, khiến cho sự biến động giá trước cuộc bầu cử này đặc biệt đáng chú ý.

Tuy nhiên, ông Goldberg nói rằng biến động hàm ý (implied volatility) tại thời điểm cuối năm vẫn cao hơn mức bình thường, cho thấy rằng các nhà giao dịch đang đặt cược vào nguy cơ thị trường xáo trộn mạnh ngay cả sau cuộc bầu cử

“Điều thú vị (của chỉ số VIX) không phải là đạt đỉnh trong cuộc cuộc bầu cử mà là nó không nhanh chóng giảm xuống sau cuộc bầu cử,” ông nói. "Thị trường đang nói rằng có thể cuộc bầu cử sẽ không trong sạch."

Các nhà phân tích tại Bank of America cho rằng biến động hàm ý vào cuối năm có lẽ sẽ còn cao hơn nữa, do khả năng xảy ra một cuộc bầu cử gây tranh cãi. Các thị trường toàn cầu cũng có vẻ tỏ ra phấn khích quá mức, họ cho biết trong một báo cáo tuần trước.

Các nhà phân tích của ngân hàng cho biết: “Các thị trường quyền chọn của Hoa Kỳ đang định giá một biến động cao để có một kết quả bầu cử rõ ràng, nhưng khả năng rủi ro lan tỏa từ cuộc bầu cử đang bị định giá thấp”. “Hơn nữa, chúng tôi tin rằng cuộc bầu cử Hoa Kỳ cũng có thể có rủi ro lan tỏa đối với thị trường chứng khoán toàn cầu, đặc biệt là trong trường hợp có một cuộc bầu cử gây tranh cãi hoặc cuộc khủng hoảng hiến pháp tiềm ẩn.”

Ngược lại, các công cụ phái sinh chỉ ra rằng các nhà đầu tư mong đợi sự yên tĩnh trên thị trường Trái phiếu Kho bạc Hoa Kỳ khi cuộc bầu cử diễn ra. Chỉ số Move - tương đương với VIX, nhưng đo lường sự biến động của trái phiếu chính phủ Hoa Kỳ - vẫn ở gần mức thấp kỷ lục, bởi chương trình kích thích tiền tệ quyết liệt của Fed.

Các nhà phân tích tại Goldman Sachs cho rằng các nhà đầu tư trái phiếu nên lo lắng trong trường hợp ông Biden đánh bại người đương nhiệm, ông Trump. Dữ liệu quá khứ cho thấy sự biến động thị trường kho bạc tăng cao hơn khi có sự thay đổi quyền kiểm soát tại Nhà Trắng.

"Thị trường dường như đang định giá thấp rủi ro quyền kiểm soát Nhà Trắng bị thay đổi”, các nhà phân tích của Goldman cho biết. “Liên quan đến những gì được định giá, lịch sử dự báo một chiến thắng cho Biden, và cụ thể hơn là một sự toàn thắng của Đảng Dân chủ (ở cả hai viện trong Quốc hội), có khả năng dẫn đến sự biến động thị trường tỷ giá trong một thời gian dài hơn.”