[Góc phản biện] Giá vàng cao kỷ lục: Liệu lợi suất thực có phải tác nhân?

Hữu Thăng

FX Strategist

Mặc dù mối tương quan giữa hai tiền tố trên là điều dễ thấy, thế nhưng trên thực tế, liệu lợi suất thực điều khiển giá vàng hay ngược lại? Và lạm phát có đóng vai trò gì ở đây?

"The Golden Constant"

(Giá vàng trung bình được điều chỉnh dựa trên CPI Mỹ)

Vàng vẫn rất hấp dẫn. Kim loại lấp lánh này đã đảo chiều giảm một chút trong những ngày gần đây, nhưng xu hướng tăng của nó vẫn chưa bị gián đoạn. Giá vàng có xu hướng di chuyển cùng với lợi suất thực. Trong khi vàng chỉ thấp hơn mức cao nhất mọi thời đại là hơn $2,000/ounce được thiết lập vào đầu tháng này, lợi suất thực của trái phiếu kho bạc kỳ hạn 10 năm chỉ cao hơn một chút so với mức đáy mọi thời đại là -1% cũng đạt được hồi đầu tháng:

Đây không phải là một sự trùng hợp ngẫu nhiên. Rõ ràng, các sự kiện này được liên kết với nhau. Khá hợp lý khi nói vàng được dẫn dắt bởi lợi suất thực. Kim loại quý không trả thu nhập cho bạn, do đó, sức hấp dẫn của nó sẽ lớn hơn khi lợi suất thực giảm. Khi lợi suất thực âm như bây giờ, chúng ta nên kỳ vọng vàng sẽ ở mức đắt nhất trong lịch sử.

Ông Nicholas Johnson tại Pacific Investment Management Co. đưa ra phương pháp cổ điển để định giá vàng giống như một trái phiếu trong một bài đăng trên Pimco:

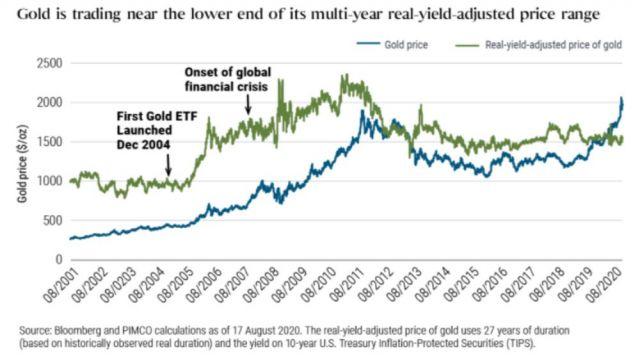

Kể từ khoảng năm 2006, vàng đã được giao dịch như một tài sản có thời hạn thực gần 30 năm (nghĩa là lợi suất thực của Kho bạc Hoa Kỳ giảm 100 điểm cơ bản dẫn đến việc giá vàng tăng khoảng 30%). Từ góc độ thị trường, khi lợi suất thực của trái phiếu chính phủ Mỹ tăng, người ta kỳ vọng các nhà đầu tư sẽ thích những tài sản đó hơn một chút, rút khỏi vàng và chuyển sang trái phiếu kho bạc và TIPS. Giá vàng sẽ giảm trong quá trình này. Ngược lại, khi lợi suất thực của trái phiếu kho bạc giảm, giá vàng sẽ có xu hướng tăng.

Điều này dẫn đến một phát hiện rằng vàng vẫn rẻ. Trong biểu đồ sau, đường màu xanh lam hiển thị giá vàng danh nghĩa, trong khi đường màu xanh lá cây hiển thị giá chiết khấu theo mức lợi suất thực tế trong thời gian thực nghiệm của nó. Biểu đồ này cho thấy việc cho phép các quỹ ETFs nắm giữ vàng dường như đã đẩy giá lên và kim loại này cũng trở nên hấp dẫn hơn sau cuộc khủng hoảng tài chính toàn cầu, khi nhiều người đề phòng thảm họa. Nếu các nhà đầu tư lo sợ về sự mất giá tiền tệ giống như những gì diễn ra cách đây một thập kỷ, thì dễ hình dung rằng giá vàng có thể tăng cao hơn nữa. Với giá vàng được điều chỉnh theo lợi suất thực, nó hiện đang ở mức đáy trong thời gian gần đây. Tại sao nó không thể trở lại mức đỉnh nếu tâm lý thị trường đang tiêu cực đi?

Tuy nhiên, hai bài nghiên cứu thú vị mới cho thấy cách tiếp cận của Pimco có những điều không hợp lý. Thú vị nhất là một bài báo của các tác giả Claude Erb, Campbell Harvey và Tadas Viskanta có tên là "Gold, the Golden Constant, COVID-19, 'Massive Passives' and Deja Vu."

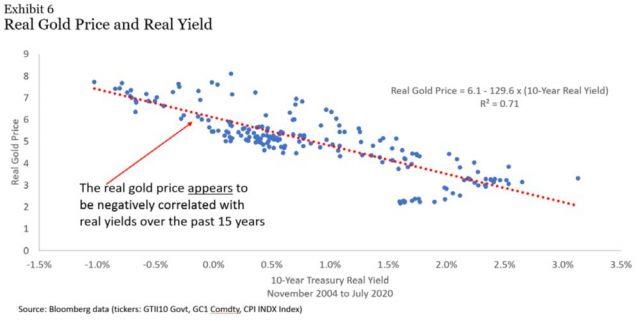

Nghiên cứu của họ cho thấy rõ ràng rằng mối tương quan giữa giá vàng và lợi suất thực không phải điều tưởng tượng. Nhưng mối tương quan này vẫn để ngỏ khả năng chỉ là sự trùng hợp hoặc (hợp lý hơn trong trường hợp này) yếu tố dẫn dắt lại ngược lại:

Họ đề xuất một mô hình dựa trên “giá thực của vàng”. Nếu chúng ta biết giá và thu nhập của một cổ phiếu, thì chúng ta cũng biết tỷ lệ P/E của nó. Tương tự, họ lập luận rằng, chúng ta có thể chia giá vàng cho chỉ số giá tiêu dùng để có được giá thực. Khi vàng ở mức $1,800.50/oz vào tháng 6 và chỉ số giá là 257.2, giá vàng thực được định giá là mức số 7. Vào tháng 1 năm 1975, nó chỉ đứng ở mức 3.36, do đó, tính theo giá thực, vàng đang đắt hơn nhiều so với trước đây.

Sử dụng phương pháp này, đây là cách giá vàng thực biến động theo thời gian:

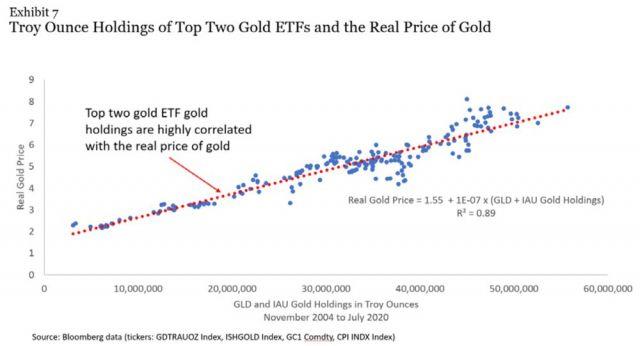

Như vậy, Erb và các đồng nghiệp của ông đã chỉ ra rằng giá vàng thực hiện đang gần như cao ngang với hai mức đỉnh trước đó là năm 1980 và sau cuộc khủng hoảng tài chính 2009. Không giống như phương pháp của Pimco, cách tiếp cận này cho thấy rằng vàng đang rất đắt. Điểm chung của hai phương pháp này là cho thấy sự ra mắt của các quỹ ETF vàng (khiến việc đầu cơ vào vàng trở nên dễ dàng hơn rất nhiều) cũng là thời điểm mà một điều gì đó quan trọng đã thay đổi. Biểu đồ này cho thấy mối tương quan của giá vàng thực, như họ xác định, với số vàng nắm giữ của hai quỹ ETF vàng lớn nhất. Mối tương quan chặt chẽ hơn đáng kể so với mối liên hệ với lợi suất thực:

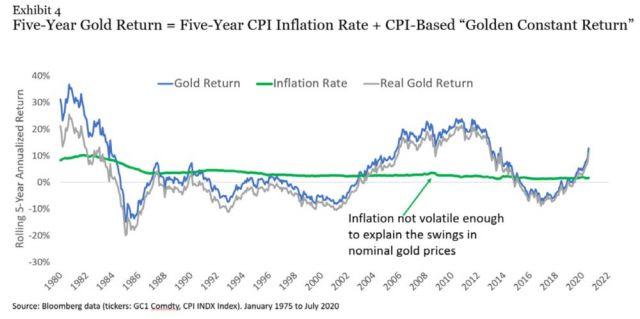

Nếu có nhiều người quyết định thử vận may của họ với quỹ ETFs vàng, biểu đồ này ngụ ý rằng giá thực có thể tăng cao hơn nhiều. Đây sẽ là một ví dụ về sự đầu cơ quá mức, tương tự như những gì đã xảy ra vào năm 1980, và bị thúc đẩy bởi nỗi sợ hãi hơn là bởi lòng tham. Nếu chúng ta xem xét lạm phát, giá vàng danh nghĩa và giá vàng thực theo định nghĩa của nhóm Erb qua thời gian, chúng ta sẽ thấy rằng lạm phát gần như không quan trọng so với sự dao động của giá vàng thực:

Quay trở lại với cổ phiếu, điều này giống với một phát hiện rằng lợi nhuận dài hạn được thúc đẩy bởi sự biến động của P/E, chứ không phải bởi thu nhập.

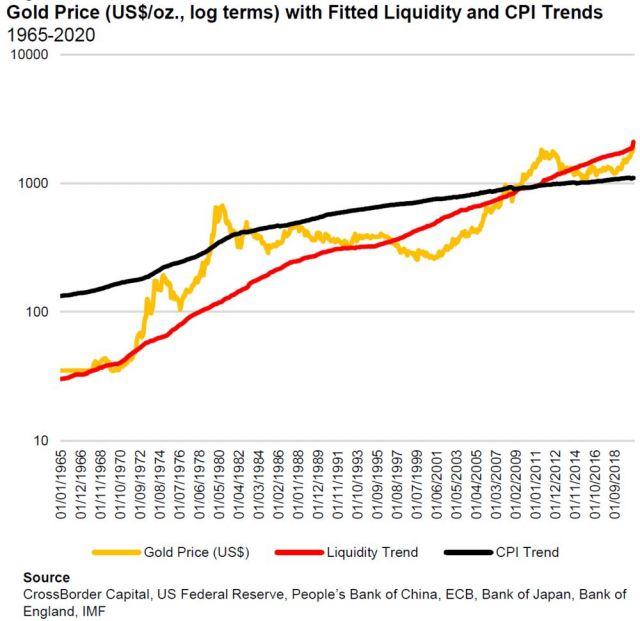

Mối tương quan rõ ràng với lợi suất thực là gì? Ông Michael Howell tại CrossBorder Capital London cho rằng yếu tố dẫn dắt lại ngược lại. "Sự biến động của giá vàng thúc đẩy lợi suất thực.". Ông gợi ý rằng vàng là một hiện tượng về thanh khoản tài chính. Khi tiền tràn ngập thị trường thì giá cả sẽ cao hơn, và ngược lại. Ông nói, thay vì định giá vàng dưới dạng tiền định danh hoặc tiền giấy, chúng ta nên xem tiền giấy được định giá theo vàng. Càng nhiều tiền được lưu hành, giá vàng tính theo tiền giấy càng cao. Đây là giá vàng kể từ năm 1965, so với lạm phát trong cùng thời kỳ và cách tính thanh khoản của Howell, kết hợp các số liệu từ Cục Dự trữ Liên bang, Ngân hàng Nhân dân Trung Quốc, Ngân hàng Trung ương Châu Âu, Ngân hàng Nhật Bản, Ngân hàng Anh. và Quỹ Tiền tệ Quốc tế. Giá vàng dường như liên kết chặt chẽ hơn nhiều với tính thanh khoản:

Tuy nhiên, vàng không thực sự chạy theo thanh khoản. Như nghiên cứu của Erb, Harvey và Viskanta cho thấy, có một yếu tố lớn thúc đẩy giá vàng là sự đầu cơ thuần tuý và "animal spirits" (dựa vào tâm lý con người hơn là mô hình toán học). Nhưng hiện tại, vàng đang đi lệch khỏi xu hướng tăng của thanh khoản - thứ được đo bằng chỉ báo cung tiền M2, vừa mới tăng vọt.

Ông Howell cho rằng 4 yếu tố có thể được chỉ ra để thúc đẩy sự đầu cơ đối với vàng.

- Thứ nhất, mỗi 1 điểm phần trăm tăng trong xu hướng tương lai của lạm phát trong năm tới có xu hướng làm tăng giá vàng khoảng 2%. Do đó, mức tăng lạm phát dự kiến từ 2% đến 3%, hiện có vẻ là một sự thay đổi quan trọng, sẽ chỉ tốt nếu giá vàng thay đổi khoảng $50.

- Thứ hai, không có gì ngạc nhiên khi khẩu vị rủi ro xấu đi trong hai năm trước đó dẫn đến giá vàng cao hơn. Sự mất niềm tin cực độ đương nhiên dẫn đến nhu cầu vàng lớn hơn.

- Thứ ba là bảng cân đối kế toán của Fed

- Thứ tư là "sự tháo chạy" của dòng vốn từ các thị trường mới nổi, đặc biệt là Trung Quốc.

Kết luận của ông như sau:

Những yếu tố này cho chúng ta biết những thời điểm mà tâm lý nhà đầu tư Mỹ trở nên tiêu cực. Khi tình hình tài chính toàn cầu đang xấu đi đủ nhanh để kích thích cuộc săn tìm nơi trú ẩn an toàn, và khi Fed đang cố gắng thúc đẩy thị trường tài chính (và có thể làm suy yếu đồng đô la Mỹ) với thanh khoản nhiều hơn, giá vàng giao dịch vượt khỏi câu chuyện tác động của thanh khoản như thường thấy. Điều này đang xảy ra, vì cả ba lý do trên đều hợp lý vào lúc này. Ngoài ra, nếu và khi lạm phát tăng nhanh, hãy kỳ vọng vàng sẽ tiếp tục tăng vọt.

Điều này đóng góp vào một viễn cảnh rất Bullish đối với vàng. Howell cho rằng vàng sẽ đạt $2,500/oz vào cuối năm tới nhờ thanh khoản và có thể lên tới $3,000/oz nếu các yếu tố chu kỳ khác nhau giúp nó tăng vọt.

Đặt cược vàng giảm vào thời điểm này là đặt cược rằng các ngân hàng trung ương đảo ngược các chính sách nhanh chóng và bắt đầu thu hẹp thanh khoản, thậm chí tăng lãi suất - chỉ có khả năng xảy ra khi đại dịch nhanh chóng nằm trong tầm kiểm soát và áp lực lạm phát rõ ràng trở lại. Chưa có cách giành chiến thắng nhanh chóng trước COVID-19, và cả ba phương pháp trên (hiện khó thực hiện) đều cho thấy rằng vàng còn nhiều dư địa tăng hơn là giảm.

![[Góc phản biện] Giá vàng cao kỷ lục: Liệu lợi suất thực có phải tác nhân?](https://www.dubaotiente.com/images/upload/tungtrinh/08282020/as_goldonscale11-18-900.jpg)