Fed cắt giảm lãi suất - thị trường nên theo dõi các dấu hiệu nào?

Trần Quốc Khải

Junior Editor

Sau hơn hai năm, Fed cuối cùng đã bắt đầu một chu kỳ mới bằng cách cắt giảm lãi suất 50 bps và đưa ra dot plot thậm chí còn dovish hơn dự kiến. Lần này, Fed đã loại bỏ phần lớn sự phỏng đoán, rõ ràng Fed đang cắt giảm lãi suất xuống mức trung lập khoảng 3%.

Sau đây là cách thị trường phản ứng với đợt cắt giảm dovish bất ngờ của Fed.

1. Trái phiếu phục hồi

Điều thú vị là lợi suất 10y đã tăng 6 bps, đây không phải là điều mà thị trường thường mong đợi. Tuy nhiên, nếu lợi suất 2y hướng tới mức 3% đến 3.25% và lợi suất 10y thường giao dịch cao hơn lợi suất 2y khoảng 200 bps, thì lợi suất 10y có thể tăng nhẹ từ mức này. Điều này có thể giải thích cho sự gia tăng bất ngờ của lợi suất 10y; một yếu tố khác có thể là vị thế trên thị trường, như thường lệ, sẽ mất khoảng một ngày để tìm ra điều đó.

2. S&P 500 đối mặt với mô hình đỉnh 2B

Biến động của S&P 500 ngày hôm qua đã tạo ra mô hình đỉnh 2B. Đợt tăng giá đã tạo ra mức đỉnh mới cao hơn nhiều so với mức đỉnh ngày 16 tháng 7, nhưng đóng cửa thấp hơn và ở dưới mức đỉnh đó. Các mô hình đỉnh 2B đã hoạt động khá tốt, mặc dù không phải lúc nào cũng vậy. Nếu đây là mô hình đỉnh 2B, có thể thấy một động thái xuống dưới mức ngày 5 tháng 8.

3. Nasdaq 100 cần phải phá vỡ mức đỉnh một lần nữa

NASDAQ 100 đã tăng lên mức thoái lui 78.2% và đã kiểm tra xu hướng giảm trong ngày thứ hai liên tiếp. Cho đến nay, chỉ số này vẫn chưa thể thực hiện một động thái tăng thuyết phục. Tại thời điểm này, chỉ số này cần phải phá vỡ mức đỉnh mới vì nếu điều này không xảy ra hôm nay, các bằng chứng cho thấy NASDAQ 100 có thể giảm xuống.

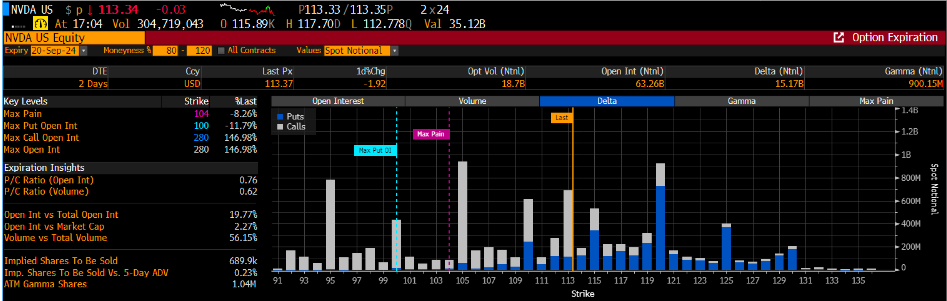

4. Cổ phiếu bán dẫn đạt mức hỗ trợ

Chỉ số SMH đã đạt đến xu hướng giảm và mức thoái lui 61.8% trong lần thứ ba. Chất bán dẫn là một lĩnh vực quan trọng trong thị trường này và nếu chúng không tăng cao hơn, S&P 500 hay NASDAQ cũng sẽ không tăng.

Phần lớn điều này có thể liên quan đến Nvidia (NASDAQ: NVDA), vốn đã phải vật lộn để vượt qua mức 120 USD. Bây giờ cổ phiếu này đang giao dịch dưới 115 USD, câu hỏi đặt ra là liệu các hợp đồng quyền chọn bán có bắt đầu giảm khi giá trị thời gian giảm hay không.

Nếu Nvidia không thể tăng cao hơn, thì cổ phiếu chất bán dẫn cũng không thể tăng và S&P 500 hay NASDAQ 100 cũng vậy.

5. USD/CAD hướng đến sự đột phá

Câu hỏi lớn nhất là liệu USD/CAD có vượt qua mức 1.36 hay không, vì đây vẫn là một công cụ tuyệt vời để phát hiện đỉnh và đáy của S&P 500. Nếu USD/CAD có thể suy yếu dưới mức 1.36, điều này sẽ xác nhận S&P 500 thực sự đang hướng đến mức thấp hơn.

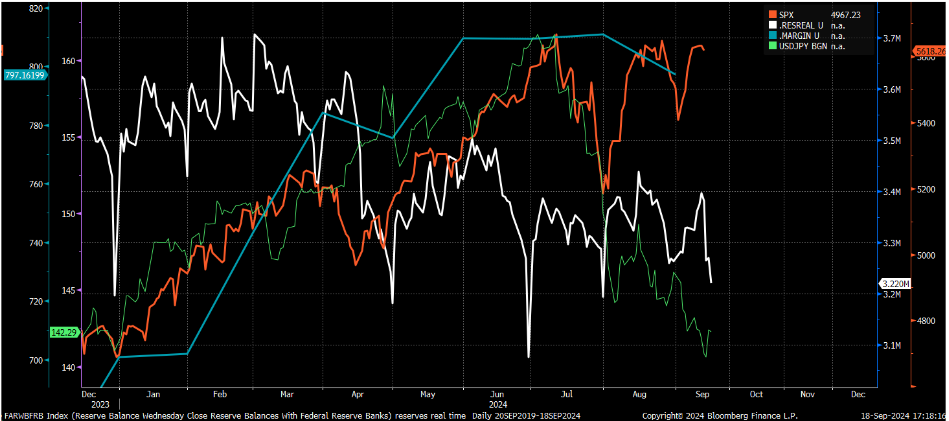

Dựa trên số liệu biên lợi nhuận từ FINRA, mức biên lợi nhuận đã giảm vào tháng 8. Đây là tháng thứ tư liên tiếp không có mức biên lợi nhuận tăng, điều này có thể giải thích tại sao thị trường chứng khoán chững lại.

Ngoài ra, số dư dự trữ đã giảm xuống mức 3.22 nghìn tỷ USD vào hôm qua. Bây giờ, khi USD/JPY không còn là loại tiền tệ cấp vốn chính, S&P 500 đang theo dõi các thay đổi dự trữ vài ngày sau đó. Do đó, thị trường có thể đang tiến gần đến một điểm sụt giảm đáng kể.

Investing