Dữ liệu PMI, cuộc họp IMF và báo cáo kết quả kinh doanh tại Mỹ là động lực chính tuần này

Đặng Thùy Linh

Junior Analyst

Cuộc họp của IMF diễn ra tại Washington tuần này sẽ là thu hút sự chú ý của thị trường. Đây chỉ là một diễn biến quan trọng trong tuần bận rộn đối với các nhà đầu tư trên toàn cầu.

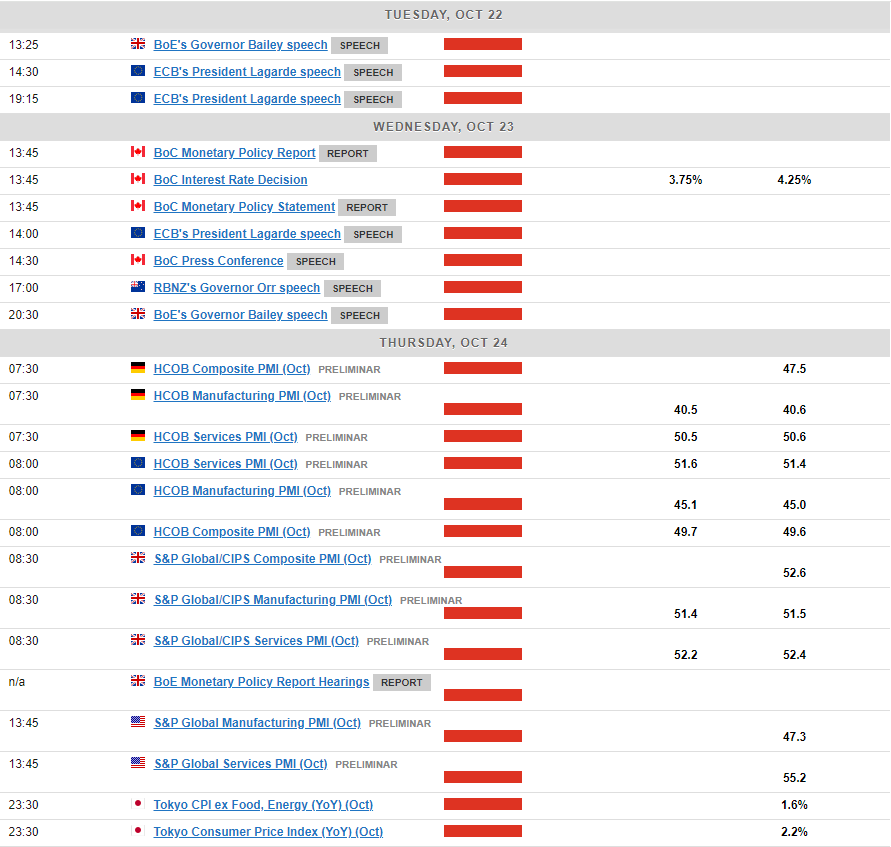

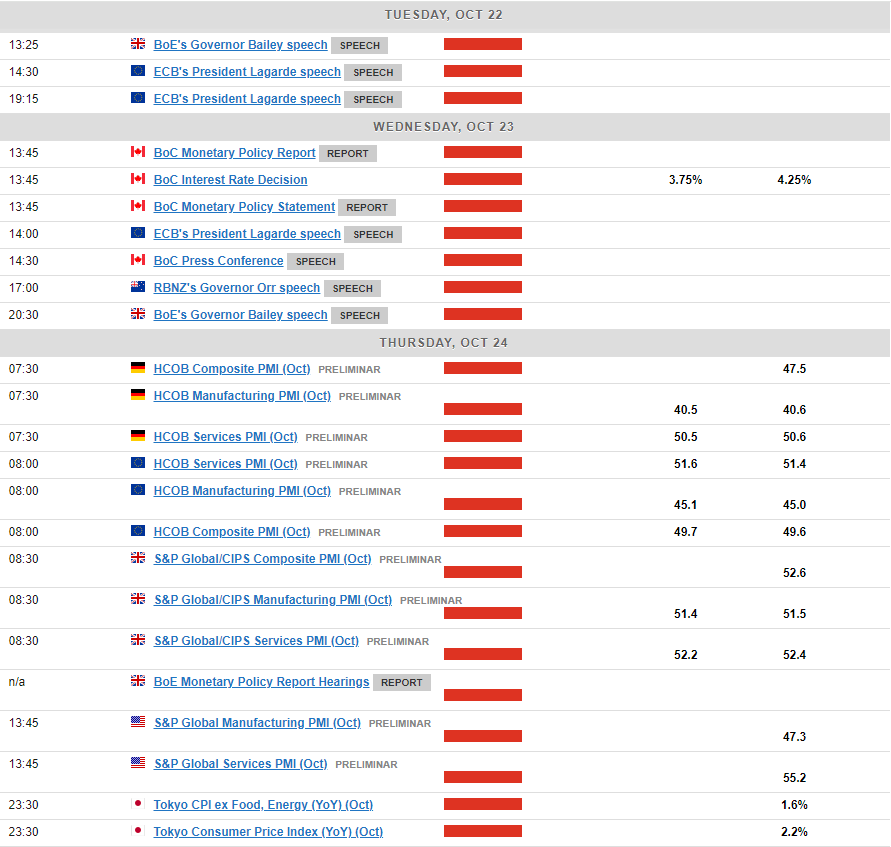

Dữ liệu kinh tế sắp công bố sẽ bao gồm báo cáo PMI từ một loạt các quốc gia, một vài cuộc họp của NHTW, báo cáo kết quả kinh doanh của các công ty tại Mỹ, và diễn biến địa chính trị. Câu hỏi khó là, sự kiện nào sẽ mang lại tác động lớn nhất?

Thị trường châu Á Thái Bình Dương

Lịch kinh tế tại thị trường châu Á Thái Bình Dương tuần này khá yên ắng sau một giai đoạn "bận rộn" mà đỉnh điểm là đợt công bố dữ liệu từ Trung Quốc. Sự kiện lớn nhất ở châu Á có thể sẽ là dữ liệu lạm phát ở Tokyo, vốn có thể ảnh hưởng đáng kể tới động thái tiếp theo của BoJ.

Úc và New Zealand cũng sẽ có một tuần ảm đạm và sẽ chịu tác động từ các yếu tố bên ngoài. Đáng chú ý, bài phát biểu của Thống đốc RBNZ Adrian Orr có thể sẽ ảnh hưởng đến đồng NZD.

Thị trường châu Âu, Anh và Mỹ

Khả năng ECB cắt giảm lãi suất 50bps trong tháng 12 đang dần tăng. Tăng trưởng khu vực EU cũng trở thành trọng tâm chú ý trong tuần này với dữ liệu PMI. Kể từ tháng 5, PMI nhìn chung đã giảm, ngoài trừ mức tăng "tạm thời" trong tháng 8 nhờ thế vận hội Olympic. Dữ liệu tháng 9 giảm xuống dưới mức 50, cho thấy sự thu hẹp và làm gia tăng lo ngại về một cuộc suy thoái tiềm tàng. Mặc dù những lo ngại này có thể bị phóng đại, suy thoái kinh tế dường như có khả năng xảy ra.

Nếu số liệu tháng 10 không có bất kỳ cải thiện nào, điều này sẽ càng thúc đẩy lo ngại về một đợt suy thoái. Chỉ số PMI yếu kém có thể khiến đồng EUR lao dốc khi thị trường tăng kỳ vọng về khả năng ECB cắt giảm lãi suất 50bps.

Vương Quốc Anh sau một tuần dường như đã thay đổi câu chuyện của BoE. Lạm phát giảm đáng kể, quan trọng hơn là lạm phát dịch vụ. Chỉ số PMI dịch vụ đã giảm dần, phù hợp với tốc độ tăng trưởng chậm hơn trong nửa cuối năm. Nếu xu hướng này vẫn tiếp diễn, cùng với sự suy giảm gần đây của lạm phát dịch vụ, BoE có thể đẩy nhanh việc cắt giảm lãi suất. Và điểm cần lưu tâm là những dấu hiệu mà Thống đốc Bailey có thể đưa ra về định hướng lãi suất trong những lần xuất hiện tới.

Lịch kinh tế tại Mỹ khá trống vào tuần này, với báo cáo Beige Book là sự kiện quan trọng nhất. Thị trường đang chờ đợi phát biểu của các quan chức Fed - vốn có thể khiến thị trường biến động mạnh hơn.

Tuần tới, Canada sẽ có nhiều sự kiện quan trọng, bao gồm cả quyết định lãi suất của Ngân hàng Trung ương Canada (BoC) vào thứ Tư. Thị trường dự đoán sẽ có sự thay đổi lớn do lạm phát thấp và hoạt động kinh tế suy yếu. Tuy nhiên, hầu hết các quan chức vẫn đang cho thấy quan điểm thận trọng trong việc thay đổi quá nhanh. Hiện tại, thị trường đang dự đoán 91.4% khả năng BoC sẽ cắt giảm lãi suất 50 điểm cơ bản.

Diễn biến địa chính trị và mùa báo cáo kết quả kinh doanh của Hoa Kỳ có thể có tác động lớn vào tuần tới. Ngoài ra, cũng cần đặc biệt chú ý đến bình luận từ các Thống đốc Ngân hàng Trung ương tại cuộc họp của IMF do lãi suất chính sách vẫn là chủ đề nóng trên toàn cầu.

Trọng tâm chú ý của tuần này vẫn là chỉ số DXY, do thiếu dữ liệu kinh tế nên các yếu tố liên quan đến phân tích kỹ thuật trở nên quan trọng hơn.

Sau đà tăng mạnh, chỉ số DXY cuối cùng đã chạm ngưỡng kháng cự tại MA 200 ngày, và xuất hiện một số dấu hiệu cho thấy chỉ số này có thể thoái lui, nhưng xét đến triển vọng kinh tế vĩ mô hiện tại, đà giảm có thể bị hạn chế. Fed hiện được kỳ vọng sẽ cắt giảm lãi suất ít hơn BoE và ECB, điều này thúc đẩy đồng USD tăng cao trong tháng 10.

Chỉ báo RSI trên biểu đồ khung ngày hiện đã chạm tín hiệu bán khi giảm xuống dưới mức 70 từ vùng quá mua. Đây là dấu hiệu cho thấy động lực đã thay đổi và chỉ số DXY có thể tiếp tục giảm.

Chỉ số DXY cũng đang "bị kẹt" giữa đường MA100 ngày và MA200 ngày, với đường MA100 ngày có thể là vùng hỗ trợ quan trọng quanh mức 103.180. Nếu break xuống dưới ngưỡng hỗ trợ này, chỉ số DXY có thể test mức 102.65 và 102.100.

Nếu DXY break lên trên đường MA200 ngày, chỉ số này có thể kéo dài đà tăng lên mức 104.00 và 104.50.

- Ngưỡng hỗ trợ quan trọng của chỉ số DXY: 103.18, 102.65, 102.00

- Ngưỡng kháng cự quan trọng của chỉ số DXY: 104.00, 104.50, 105.00, 105.63

Tổng kết tuần: Báo cáo kết quả kinh doanh tại Mỹ gây bất ngờ và giá vàng đạt đỉnh mới

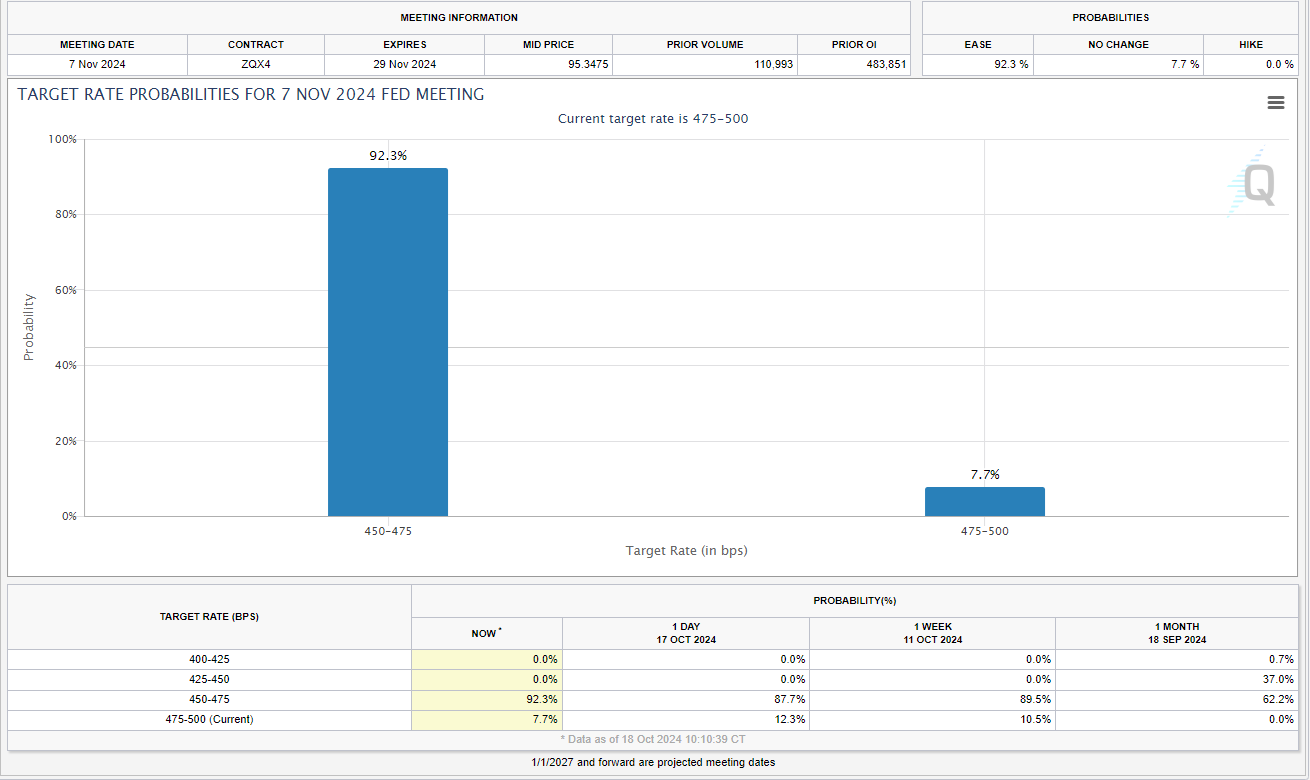

Tuần vừa rồi khép lại với mức đỉnh mới cho vàng và S&P 500, bên cạnh đó, kết quả kinh doanh của các công ty tại Hoa Kỳ tiếp tục ghi nhận những con số ấn tượng. Mặt khác, kỳ vọng của thị trường về khả năng cắt giảm lãi suất của Fed vẫn ổn định so với một tuần trước. Thị trường vẫn đang dự đoán khoảng 92.3% khả năng Fed sẽ cắt giảm lãi suất 25bps vào tháng 11, tăng so với mức 89.5% tuần trước.

Tuần vừa rồi đã chứng kiến những biến động giá khá khó lường, nhưng dữ liệu từ Anh và cuộc họp chính sách của ECB đã khiến thị trường phải thừa nhận rằng môi trường lãi suất toàn cầu đang có xu hướng điều chỉnh. Ngân hàng Trung ương Anh (BoE), vốn được dự báo sẽ có chính sách khác biệt với Fed và ECB, lại đang trở thành tâm điểm chú ý khi lạm phát giảm khiến kỳ vọng cắt giảm lãi suất tăng lên.

Điều này đã khiến đồng USD kéo dài đà tăng với hiệu suất ấn tượng, đặc biệt khi cuộc bầu cử Mỹ vào tháng 11 đang đến gần.

Mặt khác, giá dầu tiếp tục giảm trong tuần vừa rồi. Dữ liệu toàn cầu suy yếu và lo ngại về tăng trưởng của Trung Quốc đã khiến OPEC+ và IEA tiếp tục hạ dự báo. Giá bạc đã vượt ngưỡng 32 USD, và tương tự như vàng, các nhà phân tích dự đoán giá bạc sẽ tiếp tục tăng trong 12 tháng tới với mục tiêu giá đạt 45 USD/ounce.

Về thị trường ngoại hối, đồng USD tiếp tục tăng trong tuần. Đồng Yên chứng kiến những biến động mạnh khi có tin tức về khả năng BoJ tăng lãi suất, nhưng ngay sau đó đã bị ngân hàng này bác bỏ.

Bitcoin ghi nhận đà phục hồi ấn tượng khi đồng tiền điện tử lớn nhất thế giới này tăng lên trên mức 69,000 USD trong tuần, chỉ còn cách đỉnh lịch sử khoảng 8%.

Investing