Doanh số bán lẻ tại Mỹ trở thành tâm điểm chú ý giữa những đồn đoán về quy mô cắt giảm lãi suất của Fed

Đặng Thùy Linh

Junior Analyst

Báo cáo doanh số bán lẻ hôm nay có thể mang tính quyết định, đặc biệt là nếu dữ liệu quá yếu, vì thị trường hiện đang không chắc chắn về số đợt cắt giảm lãi suất dự kiến vào ngày mai.

Hiện tại, các nhà giao dịch Fed Fund Futures dự đoán khả năng Fed cắt giảm lãi suất là khoảng 70%, trong khi các nhà giao dịch hợp đồng swaps dự đoán xác suất là 50%. Chính vì vậy, bất kỳ quyết định nào được đưa ra đều có thể có tác động đáng kể đến thị trường.

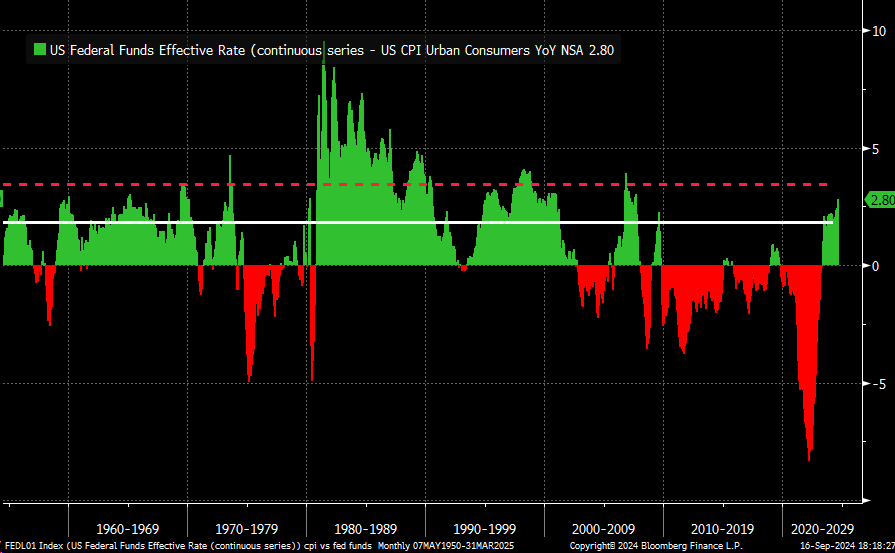

Theo một số chuyên gia phân tích, động thái cắt giảm lãi suất 25bps là không đủ, khi xét đến lãi suất thực của Fed. Việc cắt giảm lãi suất 50bps có vẻ phù hợp hơn.

Nếu Fed cắt giảm lãi suất 25bps, lãi suất thực của Fed sẽ giảm xuống 2.55%, vẫn cao hơn mức 2.45% vào tháng 7. Fed có lẽ sẽ cần phải cắt giảm ít nhất 50 bps để đưa lãi suất trở lại mức trung lập.

Điều này có thể giải thích lý do tại sao thị trường có quan điểm trái chiều như vậy - một mặt, chúng ta biết Powell có xu hướng thận trọng, nhưng mặt khác, việc cắt giảm 25bps có thể không mang lại hiệu quả như kỳ vọng.

Chứng khoán Mỹ khép phiên gần như đi ngang khi lĩnh vực công nghệ trượt dốc

Chỉ số Nasdaq khép phiên giảm nhẹ, khoảng 50bps, trong khi S&P 500 gần như đi ngang.

Phần lớn đà giảm đến từ các công ty công nghệ lớn, dẫn đầu là lĩnh vực chất bán dẫn. Chỉ số SMH kết thúc phiên giảm hơn 1%, trong khi Nvidia bốc hơi khoảng 2%.

Nvidia vẫn là động lực chính đối với thị trường, nếu cổ phiếu công ty này không thay đổi thì thị trường chứng khoán nói chung cũng sẽ ít biến động.

Mức gamma lớn tại 120 USD tiếp tục là lực cản chính đối với Nvidia và cho đến khi break qua được mức này, cổ phiếu Nvidia cùng với S&P 500 và Nasdaq vẫn sẽ bị kìm hãm.

Hiện tại, Nvidia đang phải đối mặt với ngưỡng kháng cự tại mức thoái lui 61.8% và đường MA20 ngày quanh mức 120 USD, điều đó càng nhấn mạnh tầm quan trọng của con số này. Hiện tại, đường EMA10 ngày đang đóng vai trò là ngưỡng hỗ trợ.

Một vấn đề khác là TLT dường như vẫn còn dư địa để tăng. TLT đã break lên trên ngưỡng kháng cự ở mức 100 USD - hiện trở thành ngưỡng hỗ trợ. TLT có khả năng sẽ sớm hướng tới phạm vi từ 105 USD đến 112 USD.

Tỷ lệ Nvidia/TLT hiện có vẻ không khả quan. Với tỷ lệ đang ở mức hỗ trợ như hiện nay, nếu TLT tiếp tục tăng trong khi Nvidia vẫn đi ngang, TLT có thể trở nên hấp dẫn hơn so với Nvidia.

Xét theo mức giao dịch trước đây của Nvidia so với TLT, tỷ lệ này có thể còn nhiều dư địa để giảm mạnh.

Nếu bạn thấy tỷ lệ QQQ /TLT trông giống với USD/JPY thì bạn đã đúng.

Lý do chính xác thì không hoàn toàn rõ ràng. Có thể liên quan đến giao dịch chênh lệch lãi suất, hoặc có thể là điều gì khác, nhưng đây vẫn là điểm tương đồng cần phải chú ý.

S&P 500: Sắp có đợt điều chỉnh?

S&P 500 có khả năng sẽ sụt giảm trong thời gian tới. Đà giảm mạnh trong tuần đầu tiên của tháng 9, sau đó là sự phục hồi vào tuần trước, có vẻ như đây chỉ là một cú bật tạm thời. Có thể thấy Bitcoin bắt đầu đảo chiều và tình hình thanh khoản trên thị trường không mấy khả quan.

Nếu chỉ số S&P 500 break xuống dưới mức 5,600 điểm, điều này có thể mở ra làn sóng bán tháo. Nếu khối lượng giao dịch tăng lên, điều đó sẽ báo hiệu sự trở lại của phe bán, và sẽ không có gì ngạc nhiên nếu chỉ số S&P 500 giảm xuống dưới 5,500 điểm vào cuối tuần.

Investing