Điều gì đang xảy ra với tập đoàn Evergrande và tại sao nó lại quan trọng tới vậy?

Tú Đỗ

Senior Economic Analyst

Việc tập đoàn Evergrande đứng trước bờ vực vỡ nợ đang đe dọa hệ thống tài chính của Trung Quốc

Tập đoàn Evergrande của Trung Quốc đang nhanh chóng trở thành một vấn đề lo ngại lớn nhất về mặt tài chính tại quốc gia này. Với khoảng 300 tỷ USD nợ đối với hàng loạt các ngân hàng, Evergrande có thể sẽ gây ra một chấn động lớn đối với hệ thống tài chính cũng như nền kinh tế Trung Quốc. Chủ của tập đoàn này, tỷ phú Hứa Gia Ấn (Hui Ka Yan), đang cố gắng trấn an các ngân hàng về khả năng trả nợ của tập đoàn này, bất chấp sự lao dốc của giá cổ phiếu. Một câu hỏi khác được đặt ra đó là liệu chính phủ Trung Quốc có còn xem các công ty này là "quá lớn để sụp đổ" hay không?

Mô hình tập đoàn đa ngành nghề.

Evergrande được ông Hứa Gia Ấn thành lập năm 1996 với cái tên ban đầu là Hengda Group tại thành phố Quảng Châu, miền nam Trung Quốc. Hoạt động ban đầu của tập đoàn này là về lĩnh vực bất động sản, chủ yếu thông qua nguồn vốn đi vay. Tập đoàn bất động sản Evergrande sở hữu hơn 1,300 dự án tại hơn 280 thành phố, theo như giới thiệu tại website của công ty. Tới hiện tại, tập đoàn này đã mở rộng hoạt động kinh doanh sang các lĩnh vực khác như xe điện (Evergrande New Energy Auto), mạng internet và truyền thông (HengTen Networks), công viên giải trí (Evergrande Fairyland), thể thao (clb bóng đá Quảng Châu FC), nước khoáng và thực phẩm (Evergrande Spring). Tập đoàn này công bố mức lợi nhuận trong năm 2020 ở mức 30.1 tỷ Nhân dân Tệ (4.7 tỷ USD), năm giảm thứ 2 liên tiếp và thấp hơn so với dự báo.

Nguồn cơn của rắc rối

Tập đoàn bất động sản với mức nợ lớn nhất thế giới đã gặp phải vấn đề về thanh khoản vào năm 2020. Evergrande đã gửi thư tới chính quyền tỉnh Quảng Đông (có thủ phủ là thành phố Quảng Châu) vào tháng 8, cảnh báo về việc các khoản nợ đến hạn vào tháng 1/2021 có thể gây ra một cuộc khủng hoảng thanh khoản và dẫn tới làn sóng phá sản trong ngành tài chính. Thông tin này đã khiến giá cổ phiếu và trái phiếu của Evergrande lao dốc bất chấp công ty này đã phủ nhận tính xác thực của bức thư trên. Khủng hoảng sau đó đã được ngăn chặn khi một nhóm các nhà đầu tư quyết định hủy bỏ quyền cưỡng chế trả nợ trị giá 13 tỷ USD.

Tuy vậy, vấn đề sẽ chỉ được trì hoãn tạm thời bởi sẽ có thêm các khoản nợ đến hạn khác trong tương lai. Evergrande đã lên kế hoạch cắt giảm một nửa trong số 100 tỷ USD dư nợ vào giữa năm 2023, bằng các động thái thanh lý tài sản và huy động cổ phần.

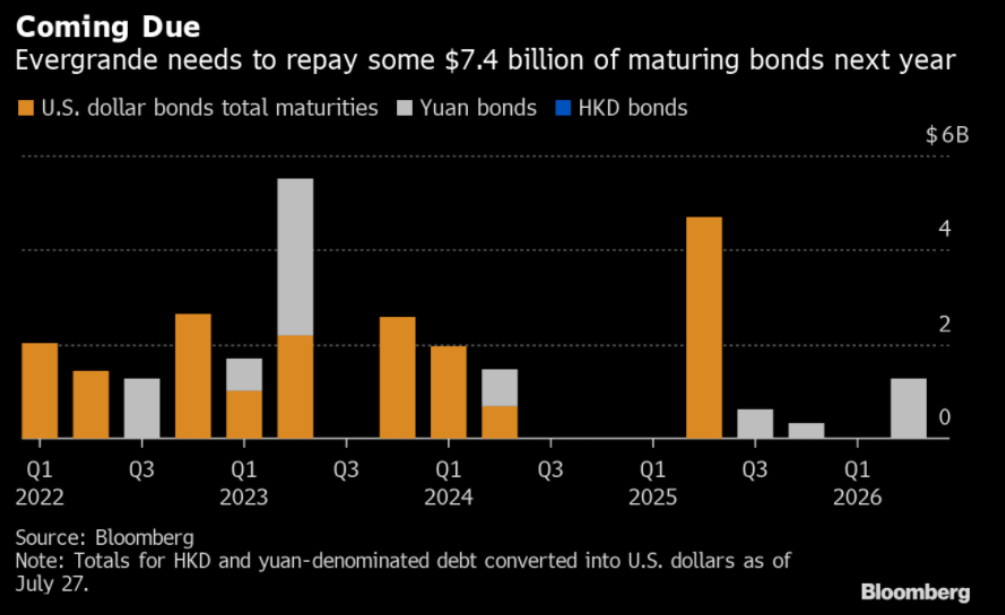

Evergrande sẽ cần phải trả một phần trong số 7.4 tỷ USD trái phiếu đáo hạn vào năm tới

Tình hình hiện tại

Evergrande đã huy động khoảng 8 tỷ USD tính tới tháng 8 năm nay thông qua việc bán cổ phần của các công ty con và dự kiến tiếp tục tiến hành trong thời gian tới. Tuy vậy, biện pháp này sẽ cần mất thời gian để thực hiện và có thể sẽ chưa thể hoàn thành trước năm sau. Trong khi đó tín nhiệm của tập đoàn này đã liên tục bị hạ xuống, Fitch Ratings đã thông báo vào ngày 08/09 rằng khả năng phá sản của Evergrande là hoàn toàn có thể.

Vào tháng 3 năm sau sẽ có 2 tỷ USD trái phiếu của Evergrande đáo hạn, và 1.45 tỷ USD vào tháng sau đó. Mặc dù Evergrande đã trả hết các khoản nợ trái phiếu công chúng trong năm nay, việc tái tài trợ trong năm 2022 sẽ là rất khó khăn nếu như khả năng tiếp cận thị trường vốn của tập đoàn này không được cải thiện, S&P nhận định.

Liệu có một kịch bản giải cứu từ chính phủ?

Chính quyền Trung Quốc hoặc các doanh nghiệp nhà nước có thể can thiệp nhằm giải cứu Evergrande. Bắc Kinh được cho rằng đã chỉ đạo chính quyền Quảng Đông đưa ra kế hoạch nhằm giải quyết vấn đề nợ của tập đoàn này, bao gồm cả việc phối hợp với những người mua tài sản của Evergrande. Giới chức trách đã ban hành một đề nghị vào tháng 9 cho phép Evergrande thương lượng lại thời hạn trả nợ với các ngân hàng và chủ nợ như một phương án hòa hoãn tạm thời.

Bloomberg