CPI của Mỹ dự kiến sẽ củng cố lập luận cắt giảm lãi suất trong tháng 9 của Fed

Đặng Thùy Linh

Junior Analyst

Các nhà dự báo kỳ vọng báo cáo CPI tại Hoa Kỳ sẽ ghi nhận mức tăng lạm phát cơ bản nhỏ nhất kể từ mùa hè năm ngoái, củng cố thêm lập luận về việc cắt giảm lãi suất trong tháng 9 của Fed.

Số liệu do Cục Thống kê Lao động Mỹ công bố vào thứ năm dự kiến sẽ cho thấy CPI lõi (không bao gồm thực phẩm và năng lượng) vào tháng 6 chỉ tăng 0.2% m/m trong tháng thứ hai liên tiếp, theo ước tính trung bình trong một cuộc khảo sát của Bloomberg. Chỉ số CPI được dự đoán sẽ tăng nhẹ 0.1% m/m, một phần do giá xăng giảm.

Chỉ số CPI lõi của Mỹ và ước tính CPI lõi cho tháng 6

Kết quả như vậy sẽ giúp củng cố kỳ vọng trên thị trường rằng Fed sẽ bắt đầu cắt giảm lãi suất tại cuộc họp chính sách tháng 9, đánh dấu bước đầu tiên trong lộ trình xoay trục chính sách kể từ đầu những năm 1980.

Các chuyên gia kinh tế của Bloomberg, Anna Wong, Chris Collins và Stuart Paul cho biết: “Báo cáo CPI tháng 6 sẽ là một báo cáo rất tích cực. Dữ liệu này sẽ tạo tiền đề cho việc cắt giảm lãi suất trong tháng 9 của Fed”.

Dưới đây là những dữ liệu chính cần chú ý trong báo cáo:

Giá thuê nhà ở NYC

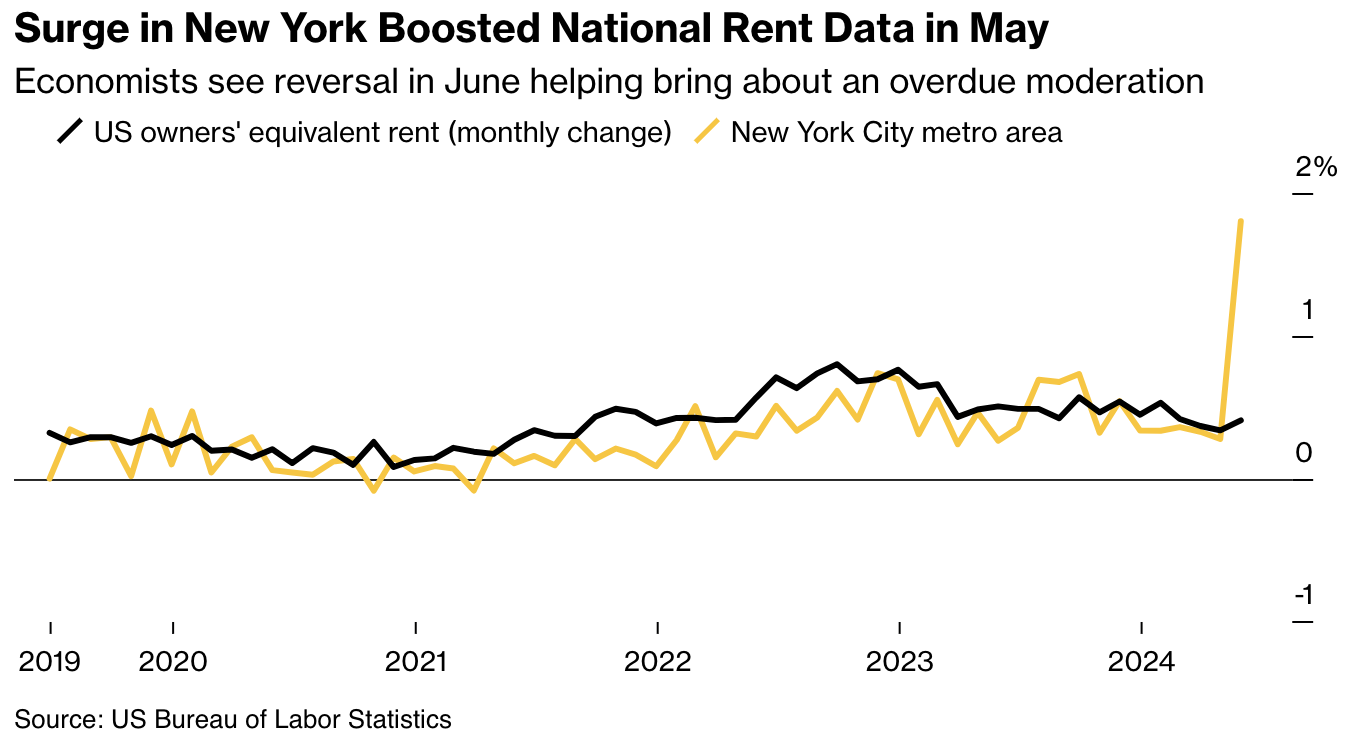

Tháng 6 có lẽ đánh dấu sự khởi đầu của quá trình điều tiết việc tăng tiền thuê nhà quá hạn, vốn đã khiến lạm phát hàng tháng duy trì ở mức cao trong năm 2024. Một thước đo được gọi là tiền thuê nhà tương đương của chủ sở hữu (OER), chiếm 26.6% trong CPI, đã tăng trung bình 0.41%/tháng trong năm nay tính đến thời điểm hiện tại, cao hơn nhiều so với con số 0.27%/tháng trong năm 2019.

Sự giảm tốc trong thước đo này có thể đã xuất hiện trong dữ liệu tháng 5 nếu không có sự gia tăng bất thường ở khu vực New York, nơi đã chứng kiến mức tăng 1.8% trong OER - con số lớn nhất trong 30 năm. Do NYC là khu vực đô thị lớn nhất cả nước, nên riêng động thái này đã thúc đẩy chỉ số OER toàn quốc trong tháng 5 tăng khoảng 8bps, theo Omair Sharif, chủ tịch của Inflation Insights.

Sự gia tăng ở New York thúc đẩy dữ liệu tiền thuê nhà toàn quốc trong tháng 5

Steve Reed, một chuyên gia kinh tế tại BLS, cho rằng đà tăng bất ngờ này là do họ gặp vấn đề trong việc thu thập dữ liệu báo giá. Ông cũng chỉ ra rằng dữ liệu tháng 6 sẽ dựa trên một mẫu khác - luân phiên sau mỗi 6 tháng.

Xe đã qua sử dụng

Sau khi tăng 16.2% từ tháng 2/2020 đến tháng 5/2023, CPI lõi đã giảm 11 trong số 12 tháng qua. Nhiều nhà dự báo kỳ vọng giá sẽ giảm trở lại vào tháng 6, dẫn đầu là giá ô tô đã qua sử dụng - một trong những mặt hàng lớn nhất trong giỏ hàng hóa cốt lõi.

Trong khi hầu hết các thước đo về giá bán buôn xe cũ mà các chuyên gia kinh tế sử dụng làm chỉ báo hàng đầu đều giảm vào tháng 6, một cuộc tấn công mạng ảnh hưởng đến các đại lý trên toàn quốc đã làm dấy lên sự không chắc chắn trong báo cáo CPI.

Các chuyên gia kinh tế Veronica Clark và Andrew Hollenhorst của Citi cho biết: "Nếu cuộc tấn công mạng khiến doanh số chuyển từ các đại lý bán xe mới sang các lựa chọn thay thế - xe đã qua sử dụng, điều này có thể duy trì áp lực tăng giá xe đã qua sử dụng tạm thời mặc dù giá bán buôn đang giảm".

“Mặt khác, giá xe (cả xe mới và xe đã qua sử dụng) thường tăng vào tháng 6, do các yếu tố theo mùa", họ cho biết. “Nếu cuộc tấn công khiến các đại lý không thể cập nhật giá (không tăng giá theo yếu tố mùa vụ), điều này có thể dẫn đến rủi ro giảm giá theo mùa”.

Bảo hiểm ô tô

Giá dịch vụ - không bao gồm thực phẩm, năng lượng và tiền thuê nhà - được các quan chức Fed theo dõi chặt chẽ - đã giảm lần đầu tiên vào tháng 5 kể từ năm 2021, một phần là nhờ chi phí bảo hiểm xe cơ giới giảm.

Bảo hiểm ô tô là một trong những thành phần quan trọng nhất của CPI năm nay và nhiều nhà dự báo kỳ vọng chỉ số này sẽ tiếp tục tăng trở lại vào tháng 6.

Các chuyên gia kinh tế của Morgan Stanley, bao gồm cả Diego Anzoategui, cho biết: "Mặc dù chúng tôi kỳ vọng lạm phát sẽ giảm khi các công ty bảo hiểm bình thường hóa lợi nhuận, nhưng hiện tại các công ty vẫn đang yêu cầu cơ quan quản lý tăng phí bảo hiểm một cách đáng kể.”

Bloomberg