Chuyên gia JPMorgan tiếp tục short cổ phiếu bất chấp tình hình lạc quan

Nguyễn Thanh Thùy Dung

Junior Analyst

Chỉ số Dow Jones đang quay trở lại mức cao nhất mọi thời đại, cổ phiếu công nghệ tăng mạnh, tâm lý của các nhà đầu tư chứng khoán đang cải thiện và khả năng suy thoái kinh tế thu hẹp.

Tuy nhiên, đối với Marko Kolanovic của JPMorgan, một trong số những người thuộc phe bán đáng chú ý nhất ở Phố Wall trong năm nay, tất cả vẫn chỉ đang tạo đà để giảm.

Chiến lược gia hôm thứ Hai đã cảnh báo rằng tác động trễ của việc tăng lãi suất mạnh mẽ của các ngân hàng trung ương toàn cầu, tiết kiệm của người tiêu dùng đang giảm dần và bối cảnh địa chính trị rất đáng lo ngại sẽ khiến chứng khoán sụt giảm và làm thị trường biến động.

“Chúng tôi thừa nhận rằng không thể xác định rõ sự thay đổi này trong thời gian ngắn, nhưng không có dữ liệu nào có thể khiến chúng tôi thay đổi phương pháp luận hay kết luận của mình”.

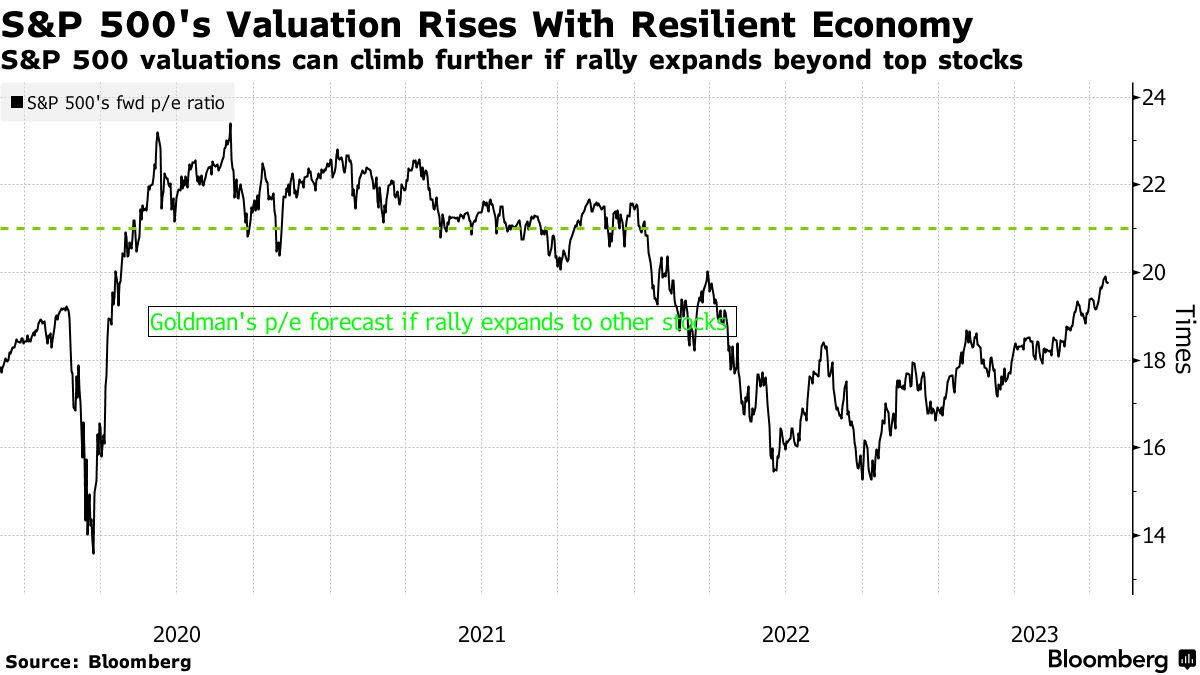

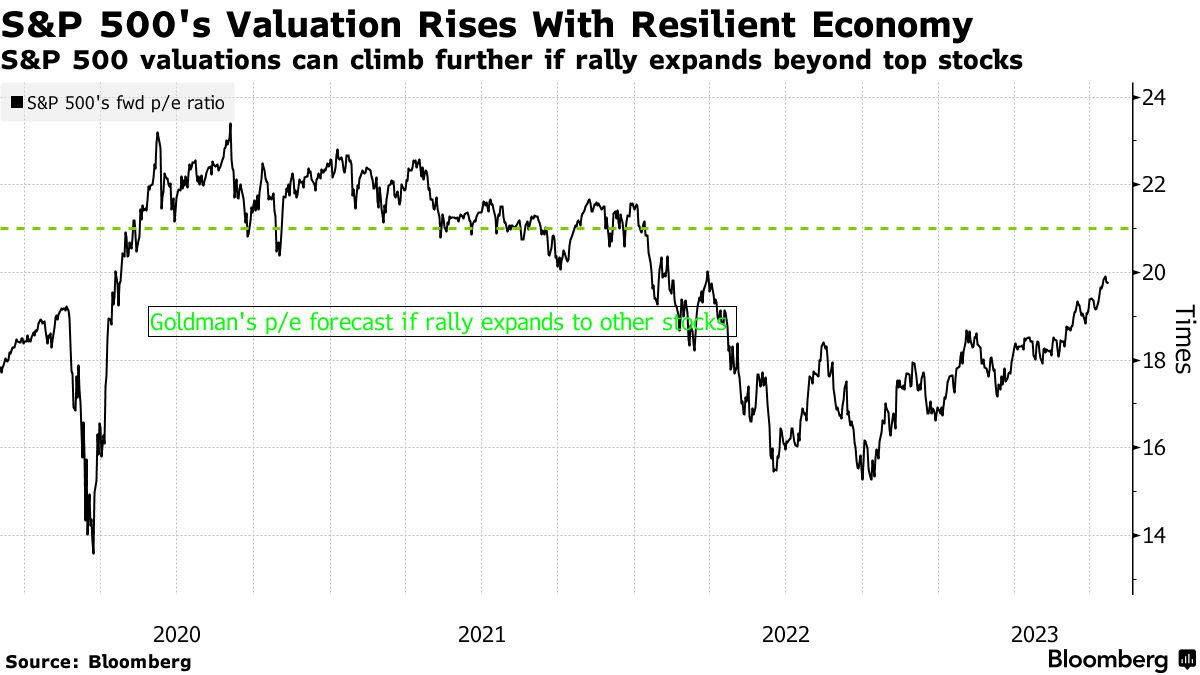

Kolanovic là một trong số những chuyên gia bị bất ngờ trước đà phục hồi đã đẩy chỉ số S&P 500 tăng gần 19% trong năm nay khi nền kinh tế khẳng định sức mạnh đáng ngạc nhiên và lạm phát chậm lại khiến thị trường đặt cược rằng đợt tăng lãi suất của Fed trong tuần này sẽ là lần cuối cùng.

Kolanovic cũng là một trong những người lạc quan nhất ở Phố Wall trong đợt bán tháo trên thị trường vào năm 2022 nhưng sau đó đã thay đổi quan điểm của mình, hạ triển vọng cổ phiếu vào giữa tháng 12, tháng 1, tháng 3 và tháng 5 do triển vọng kinh tế xấu đi trong năm nay.

Theo quan điểm của ông, đà tăng của năm nay là kết quả của việc trở lại thị trường một cách máy móc trong bối cảnh biến động thấp và cơn sốt trí tuệ nhân tạo đã mang lại lợi nhuận cho các cổ phiếu công nghệ lớn. Ông cho biết nếu tập trung quá mức vào S&P 500 có thể là dấu hiệu của một bong bóng và dự đoán rằng các chỉ số kinh tế vĩ mô sẽ sớm phản ánh tác động trễ của chu kỳ thắt chặt tiền tệ.

Mức tăng này đã thúc đẩy một số chiến lược gia Phố Wall khác xem xét lại triển vọng của họ đối với cổ phiếu, bao gồm Savita Subramanian của BofA, David Kostin của Goldman Sachs và Jonathan Golub của Credit Suisse. Nhưng Kolanovic – giống với Mike Wilson của Morgan Stanley – nằm trong số những người vững quan điểm bearish của họ.

Trước đó vào thứ Hai, Wilson đã nhắc lại dự đoán rằng giảm phát sẽ làm giảm lợi nhuận của công ty đồng thời thừa nhận rằng ông đã sai khi dự đoán về xu hướng của cổ phiếu trong nửa đầu năm. Tuy nhiên, Wilson vẫn giữ quan điểm của mình rằng S&P 500 có thể trượt xuống 3,900 vào cuối năm, giảm khoảng 14% so với mức hiện tại.

Bloomberg