Chứng khoán Mỹ đứng trước nhiều phép thử quan trọng, từ Fed đến Nvidia

Đức Nguyễn

FX Strategist

Các nhà đầu tư chứng khoán, những người đang quay cuồng với giai đoạn tồi tệ nhất của thị trường kể từ tháng 2, sắp tới phải đối mặt với một số sự kiện quan trọng, và phát biểu được theo dõi rất sát sao của chủ tịch Jerome Powell thậm chí có thể không phải là phép thử lớn nhất.

Trước bài phát biểu của ông Powell vào thứ Sáu tại hội nghị chuyên đề Jackson Hole, các trader sẽ đón nhận một báo cáo thu nhập quan trọng vào thứ Tư từ Nvidia. Một báo cáo vượt trội về doanh thu trong tháng 5 từ công ty, hiện là cổ phiếu lớn thứ tư S&P 500, đã giúp khơi mào cho cơn sốt trí tuệ nhân tạo giúp chỉ số tăng khoảng 14% trong năm nay.

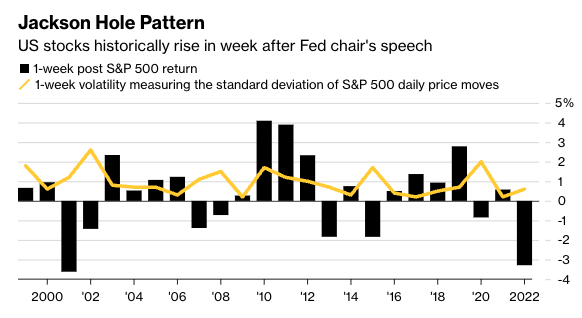

Chủ tịch Powell sau đó sẽ khép lại tuần giao dịch này. Bài phát biểu của ông tại Jackson Hole thường hỗ trợ cổ phiếu kể từ đầu thế kỷ, với S&P 500 tăng trung bình 0.4% trong tuần tiếp theo. Nhưng sự kiện từ năm ngoái vẫn còn vương vấn trong tâm trí các trader: Cổ phiếu đã giảm 3.2% trong tuần sau nhận xét của ông, sau khi ông cảnh báo về việc duy trì chính sách hạn chế để chống lại lạm phát.

Rủi ro lần này là ông nghiêng về triển vọng thắt chặt hơn nữa trong năm nay, làm giảm kỳ vọng tăng trưởng vào thời điểm mà những lo ngại về Trung Quốc đang gia tăng. Đó là một kịch bản cũng sẽ gây nguy hiểm cho các dự báo lợi nhuận của Phố Wall, đặc biệt là đối với các cổ phiếu công nghệ đang bay cao.

Stephanie Lang, giám đốc đầu tư tại Homrich Berg, cho biết: “Các nhà đầu tư đang đặt cược vào câu chuyện rằng lạm phát đang được kiểm soát và Fed có thể tuyên bố chiến thắng, nhưng điều đó vẫn chưa trở thành hiện thực - và đó là rủi ro lớn nhất đối với thị trường chứng khoán”. Đồng thời, “sẽ rất khó để pha tăng này tiếp tục trừ khi Nvidia có thể biến sức mạnh của AI thành tăng trưởng thu nhập.”

Tuy nhiên, về lâu dài, con đường của Fed là tối quan trọng, với ba cuộc họp thiết lập chính sách còn lại vào năm 2023. Trên thị trường lãi suất, các trader đang nghiêng về việc tạm dừng vào tháng tới và đã định giá lãi suất tăng khoảng 10bp vào tháng 11.

Báo cáo CPI tháng này cho thấy lạm phát đã được kiểm soát trong tháng 7. Nhưng dữ liệu doanh số bán lẻ mạnh mẽ cũng cho thấy người tiêu dùng Mỹ vẫn kiên cường, thúc đẩy Fed mạnh tay hơn nếu áp lực lạm phát duy trì dai dẳng.

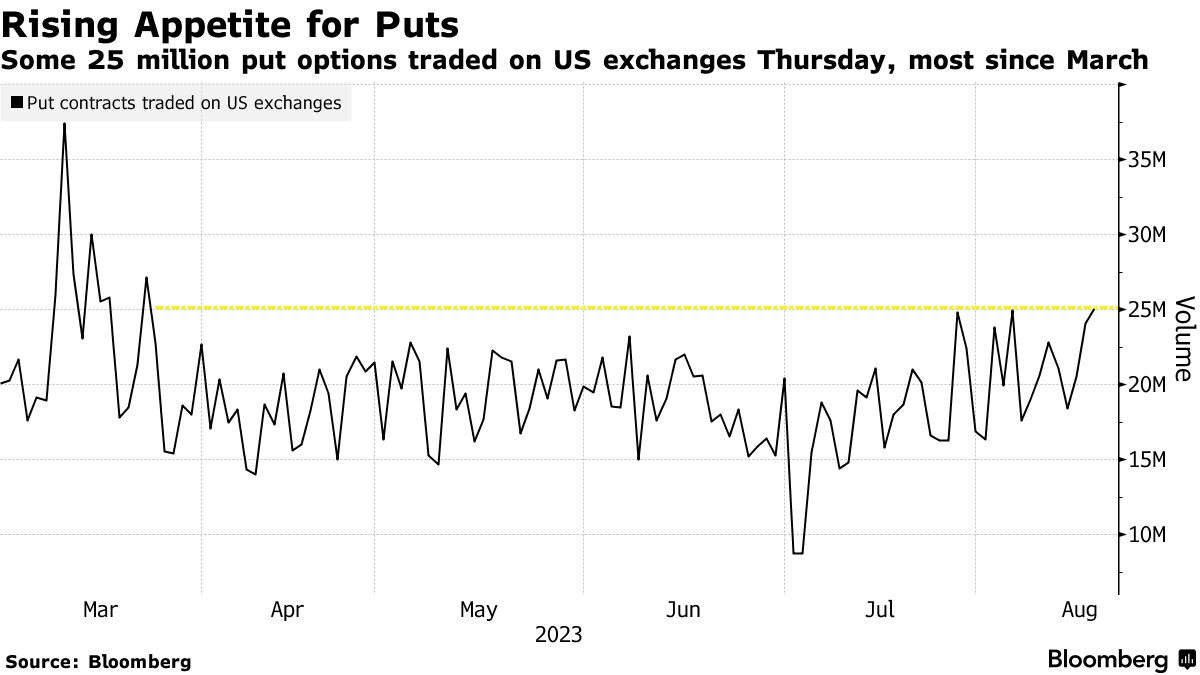

Khi động lực bán tháo chứng khoán Mỹ gia tăng, với việc chỉ số S&P 500 lần đầu tiên giảm 3 tuần liên tiếp kể từ tháng Hai, nhu cầu quyền chọn bán cũng tăng theo.

Hơn 25 triệu quyền chọn bán được giao dịch khắp nước Mỹ vào thứ Năm, nhiều nhất kể từ cuộc khủng hoảng ngân hàng vào tháng 3 - trong khi nhu cầu quyền chọn mua vẫn ở mức trung bình. Thước đo này thậm chí còn tăng hơn nữa vào thứ Sáu khi các hợp đồng cổ phiếu và chỉ số đáo hạn.

Rocky Fishman, người sáng lập công ty phân tích phái sinh Asym 500, cho biết: “Khối lượng quyền chọn bán tăng cao là một phần của việc thị trường bán tháo xuống một phạm vi giao ngay mới, thấp hơn chúng ta đã thấy gần đây. Việc đến gần ngày đáo hạn hàng tháng đã giúp đẩy khối lượng lên trên mức đỉnh trước đó.”

S&P 500 đã giảm 4.8% trong tháng 8, hướng tới tháng tồi tệ nhất trong năm nay và chỉ số VIX — thước đo về biến động ngụ ý của S&P 500 dựa trên thị trường quyền chọn — đang ở gần mức cao nhất kể từ tháng 5. Trong khi sự suy yếu của cổ phiếu hầu như không gây ra sự hoảng loạn, thì các trader phái sinh chắc chắn đang chú ý.

Hoạt động mua quyền chọn mua đã giảm xuống mức thấp nhất trong năm nay so với mua quyền chọn bán, theo dữ liệu của Options Clearing do Citigroup phân tích. Một xu hướng tương tự có thể được nhìn thấy trong một thước đo rộng hơn bao gồm vị thế bán quyền chọn bán và bán quyền chọn mua, lần lượt đại diện cho kỳ vọng tăng và giảm.

Vấn đề vị thế đưa hội nghị chuyên đề của Fed vào một tâm điểm quan trọng hơn nữa. Dennis Debusschere, chủ tịch của 22V Research LLC, cho biết tình hình trước thềm cuộc họp “phức tạp”, với việc lợi suất trái phiếu tăng cao đang gây áp lực lên cổ phiếu nhạy cảm với lãi suất và cuộc chiến chống lạm phát còn lâu mới kết thúc.

“Đừng mong đợi những gì Powell đã làm vào năm 2022,” ông nói trong một lưu ý cho khách hàng. “Chúng tôi không nghĩ rằng Powell sẽ thay đổi giọng điệu của mình khỏi sự phụ thuộc vào dữ liệu, điều sẽ không được coi là diều hâu khi lợi suất đang tăng và các tài sản có nguy cơ hoạt động kém hiệu quả.”

Bloomberg