Chính sách kiểm soát giá của Harris: Khi giải pháp đi trước vấn đề?

Quỳnh Chi

Junior Editor

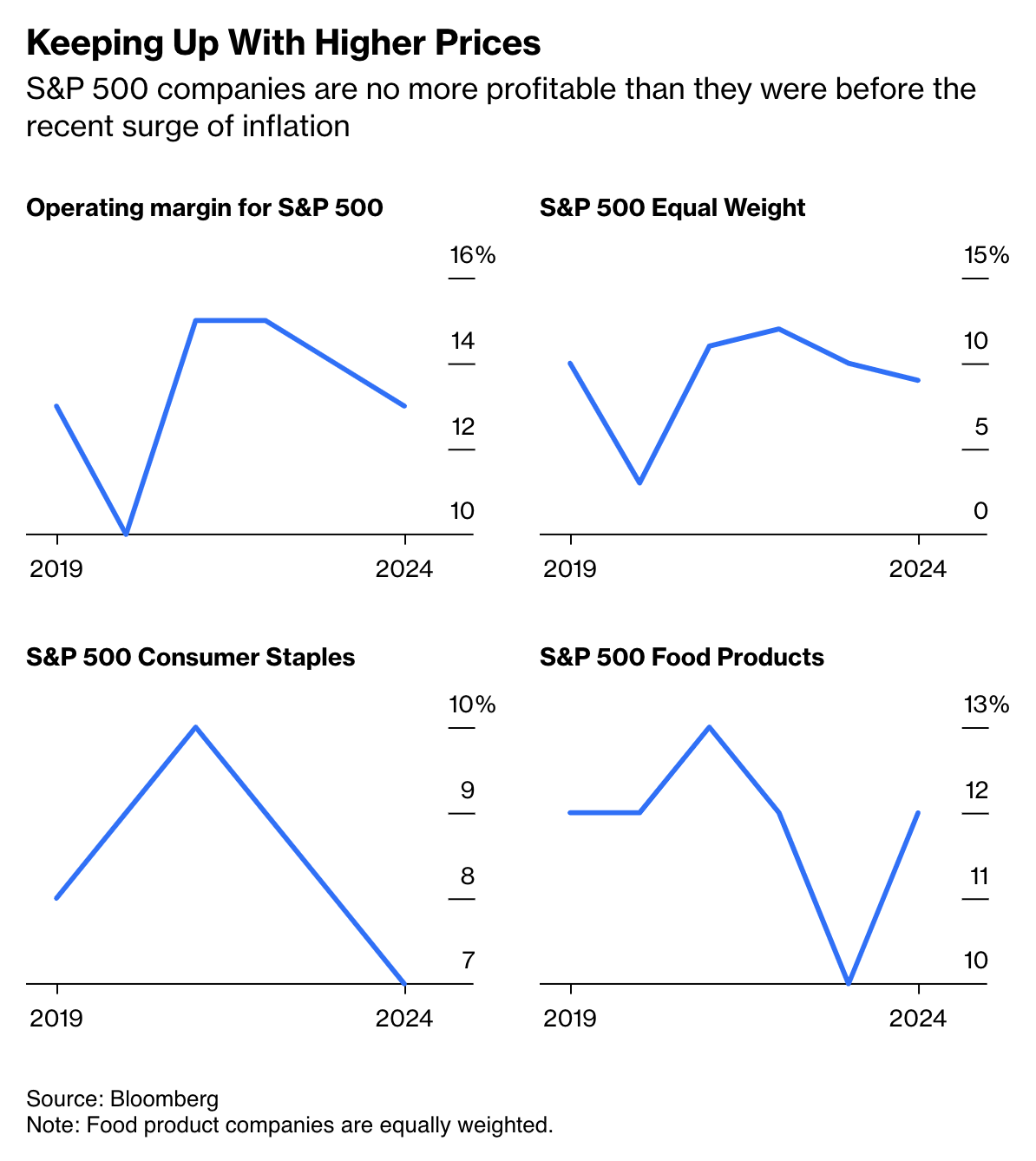

Tỷ suất lợi nhuận hoạt động trong ngành thực phẩm cho thấy các công ty không hề gây sức ép cho người tiêu dùng Mỹ trong thời kỳ hậu đại dịch.

Phó Tổng thống Kamala Harris vừa đưa ra đề xuất gây tranh cãi về việc áp dụng biện pháp kiểm soát giá đối với mặt hàng thực phẩm vào thứ Sáu tuần trước, nhằm ngăn các công ty thực phẩm "bóc lột" người tiêu dùng Mỹ. Tuy nhiên, nhiều chuyên gia đã nhanh chóng chỉ ra rằng đây là một ý tưởng thiếu khả thi từ ứng cử viên tổng thống đảng Dân chủ. Lý do chính là vì các biện pháp kiểm soát giá thường dẫn đến tình trạng khan hiếm hàng hóa và nhiều hệ lụy tiêu cực khác cho nền kinh tế. Hơn nữa, khả năng Harris có thể thuyết phục Quốc hội thông qua một chính sách như vậy là rất thấp, xét đến tình hình chính trị hiện tại.

Tuy nhiên, trước khi đi sâu vào phân tích ưu nhược điểm của đề xuất này, một câu hỏi quan trọng cần được đặt ra: Liệu các công ty thực phẩm có thực sự đang "bóc lột" người tiêu dùng không? Kể từ khi lạm phát bắt đầu tăng vọt vào năm 2021, đã có nhiều tranh luận về hiện tượng "ép giá" trong ngành thực phẩm. Vì vậy, đầu năm 2022, các chuyên gia đã xem xét báo cáo tài chính của các công ty trong trong S&P 500 để xem liệu họ có thực sự đang lợi dụng tình hình để trục lợi từ người tiêu dùng, hay họ chỉ đơn thuần đang chuyển gánh nặng chi phí sản xuất tăng cao sang giá bán.

Ví dụ, tỷ suất lợi nhuận hoạt động của các công ty S&P 500 - tức là tỷ lệ phần trăm doanh thu mà các công ty giữ lại sau khi trừ đi các chi phí hoạt động như nguyên vật liệu, tiền lương, tiền thuê nhà và tiện ích - cao hơn đáng kể vào năm 2021 so với trước đại dịch Covid, và các nhà phân tích phố Wall kỳ vọng mức lợi nhuận này sẽ duy trì ở mức cao như vậy. Điều tương tự cũng đúng với chỉ số S&P 500 Equal Weight, cho thấy hầu hết các công ty đang lợi dụng sự gia tăng nhu cầu tiêu dùng sau đại dịch bằng cách tăng giá nhanh hơn so với chi phí của chính họ.

Sau khi nghe về kế hoạch của Harris, các chuyên gia đã trở lại xem xét và giờ đây buộc phải đi đến kết luận ngược lại. Tỷ suất lợi nhuận hoạt động của các doanh nghiệp đã giảm kể từ năm 2022. Cụ thể, biên lợi nhuận của S&P 500 đã trở lại mức trước đại dịch, trong khi chỉ số S&P 500 Equal Weight thậm chí còn thấp hơn. Những con số này cho thấy phần lớn các công ty chưa tăng giá đủ để bù đắp hoàn toàn cho chi phí ngày càng tăng của họ.

Khi phân tích sâu hơn vào ngành hàng tiêu dùng thiết yếu - nơi tập trung các công ty thực phẩm và đồ uống - kết quả tài chính cũng cho thấy một bức tranh tương tự. Tỷ suất lợi nhuận hoạt động của ngành này đã tăng từ 8% năm 2019 lên 10% vào năm 2021, nhưng hiện tại đã giảm xuống còn 7%. Điều này một lần nữa minh chứng rằng các doanh nghiệp dường như đã tự “hấp thụ” phần lớn áp lực lạm phát thay vì chuyển gánh nặng đó sang người tiêu dùng.

Các công ty trong S&P 500 không còn sinh lời nhiều hơn so với trước đợt lạm phát gần đây

Theo phân tích của các chuyên gia, có vẻ như các doanh nghiệp đã tăng giá vào năm 2021 để dự phòng cho chi phí hoạt động tăng cao, nhưng những chi phí này thực sự chỉ bắt đầu tác động từ năm 2022 trở đi. Sự chênh lệch này dẫn đến hiện tượng tỷ suất lợi nhuận tăng vọt trong năm 2021 do doanh thu cao, nhưng sau đó lại sụt giảm khi chi phí hoạt động tăng cao bắt đầu phản ánh vào báo cáo tài chính những năm tiếp theo. Kết quả là, nhìn chung các công ty không hề ở vị thế tốt hơn so với thời điểm trước đại dịch, thậm chí có thể còn kém hơn một chút.

Có một câu hỏi liên quan là liệu các công ty lớn có sử dụng quy mô của họ để tăng giá nhiều hơn so với các công ty nhỏ hơn hay không. Tuy nhiên, số liệu không cho thấy dấu hiệu nào về điều này. Ba "ông lớn" trong ngành hàng tiêu dùng thiết yếu - Walmart, Procter & Gamble và Costco Wholesale - đã duy trì được tỷ suất lợi nhuận ở mức trước đại dịch, tương tự như hơn một nửa số công ty khác trong ngành. Nói cách khác, không có bằng chứng rõ ràng cho thấy các công ty lớn đã tăng giá nhiều hơn kể từ sau đại dịch.

Câu trả lời cũng tương tự khi chỉ xét riêng ngành sản xuất thực phẩm trong lĩnh vực hàng tiêu dùng thiết yếu. Thực tế, trong phân khúc này còn có sự cân bằng hơn giữa các công ty so với toàn bộ lĩnh vực. Doanh nghiệp nổi bật nhất là Mondelez International, nhà sản xuất bánh Oreo nổi tiếng, với giá trị thị trường gấp đôi Kraft Heinz - công ty đứng thứ hai về giá trị. Tuy nhiên, điều đáng chú ý là trong số các công ty thực phẩm đã thành công trong việc mở rộng tỷ suất lợi nhuận kể từ sau đại dịch, Mondelez lại có mức tăng trưởng tỷ suất lợi nhuận thấp nhất.

Xét toàn cảnh ngành công nghiệp thực phẩm, tỷ suất lợi nhuận chỉ cao hơn không đáng kể so với thời điểm trước đại dịch. Điều này phản ánh xu hướng chung trong chỉ số S&P 500, cho thấy các doanh nghiệp chủ yếu đang cố gắng chuyển gánh nặng chi phí gia tăng sang người tiêu dùng, thay vì tìm cách tăng lợi nhuận một cách bất hợp lý.

Cần nhấn mạnh rằng các doanh nghiệp có quyền - nhưng không phải nghĩa vụ - áp dụng mức giá cao nhất mà thị trường có thể chấp nhận cho sản phẩm và dịch vụ của họ. Thực tế, đây là một trong những yếu tố cơ bản của nền kinh tế thị trường tự do. Việc tỷ suất lợi nhuận đã ổn định kể từ sau đại dịch là một dấu hiệu tích cực, cho thấy cơ chế thị trường đang vận hành hiệu quả để cân bằng cung cầu, ngay cả trong bối cảnh kinh tế đầy biến động. (Đúng là, như chiến dịch tranh cử của Harris ám chỉ, tỷ suất lợi nhuận hoạt động của S&P 500 đã tăng 50% từ đầu những năm 1990 đến cuối những năm 2010. Tuy nhiên, đây là một chủ đề phức tạp cần được thảo luận riêng. Điều quan trọng cần lưu ý là sự mở rộng tỷ suất lợi nhuận không nhất thiết dẫn đến giá cả tăng cao, bằng chứng là giai đoạn này cũng chứng kiến một số mức lạm phát thấp nhất trong lịch sử.)

Mặc dù vậy, sự can thiệp có giới hạn từ phía chính phủ vẫn có thể được xem xét trong trường hợp các doanh nghiệp lợi dụng tình trạng khủng hoảng để gây rối loạn hoạt động bình thường của thị trường và nền kinh tế, như đã từng xảy ra trong giai đoạn đầu của đại dịch.

Tuy nhiên, hiện tại Hoa Kỳ không còn trong tình trạng khẩn cấp, và đề xuất của bà Harris thiếu chi tiết cụ thể về cách xử lý vấn đề ép giá, cả trong tình huống hiện tại lẫn trong các trường hợp khẩn cấp tương lai. Có lẽ bà nên cân nhắc lại ý tưởng này, bởi ít nhất ở thời điểm hiện tại, việc kiểm soát giá dường như là “giải pháp đang tìm kiếm vấn đề để giải quyết”, thay vì ngược lại.

Bloomberg