Câu chuyện về thắt chặt định lượng của Fed sẽ đưa thị trường đi về đâu?

Tú Đỗ

Senior Economic Analyst

Lịch sử cho thấy quá trình thắt chặt định lượng của Fed có thể gây ra những tác động không thể lường trước đối với thị trường

Sau khi Cục dự trữ Liên bang Mỹ tăng lãi suất điều hành thêm 50 điểm trong phiên họp tháng 5, phần lớn thị trường giờ đây đang tập trung vào kế hoạch nâng lãi suất tiếp theo của Fed cũng như tác động tới thị trường tài chính và toàn bộ nền kinh tế Mỹ. Cũng trong phiên họp tháng 5, Chủ tịch Powell đã công bố kế hoạch thu hẹp bảng cân đối của cơ quan này, còn được gọi là quá trình thắt chặt định lượng (Quantitative tightening - QT), bắt đầu từ đầu tháng 6. Quy mô bảng cân đối của Fed là một trong những yếu tố chính quyết định tới mức lãi suất điều hành của Fed và tầm quan trọng của nó đã ngày một gia tăng trong 1 thập kỷ trở lại đây.

Thắt chặt định lượng thường đi kèm với xu hướng tăng của lãi suất và sự thu hẹp của môi trường tài chính

Kể từ cuộc khủng hoảng tài chính toàn cầu, Fed đã triển khai 4 chương trình nới lỏng định lượng (QE) nhằm hỗ trợ cho nền kinh tế Mỹ. Các gói QE này sẽ có 2 mục đích: (1) Tăng nhu cầu đối với TPCP giúp giảm lợi suất trái phiếu cũng như mặt bằng lãi suất chung trong nền kinh tế, (2) Tăng quy mô dự trữ tại các ngân hàng sơ cấp (được phép giao dịch trực tiếp với chính phủ) và qua đó thúc đẩy mở rộng tín dụng. Do đó, việc triển khai QT sẽ loại bỏ đi một trong những người mua TPCP lớn nhất trên thị trường, qua đó đẩy lãi suất tăng lên và thắt chặt môi trường tài chính hiện tại.

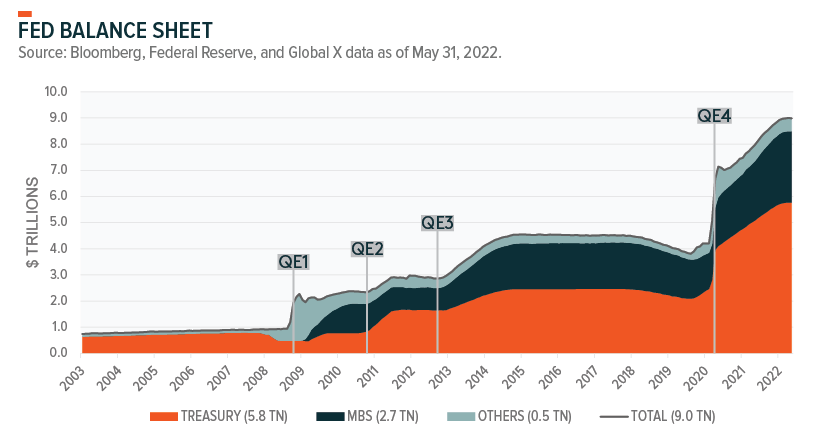

Sau khi triển khai gói QE gần nhất nhằm đối phó với khủng hoảng Covid-19, tính tới tháng 5/2022, tổng tài sản của Fed đã chạm mức 9 nghìn tỷ USD, gấp hơn 9 lần so với quy mô trước khủng hoảng tài chính toàn cầu. Phần lớn trong tổng tài sản của Fed là TPCP và các chứng khoán được đảm bảo bởi thế chấp bất động sản (MBS).

Tổng tài sản của Cục dự trữ Liên bang Mỹ - Fed

Kể từ 01/06/2022, Fed sẽ bắt đầu để khoảng 47.5 tỷ USD chứng khoán của mình đáo hạn mỗi tháng (30 tỷ TPCP và 17.5 tỷ MBS) và sẽ tăng lên mức 95 tỷ USD/tháng kể từ sau tháng 9/2022. Tốc độ thu hẹp này cao gấp khoảng 2 lần so với giai đoạn 2017-2019. Ông Powell đã ước tính mức độ thu hẹp khoảng 1 nghìn tỷ USD tài sản sẽ tương đương với mức tăng 25 điểm của lãi suất.

Liệu thắt chặt định lượng có khiến lợi suất TPCP Mỹ tăng lên?

Trong bối cảnh thông thường với giả thiết các yếu tố tác động khác không đổi, việc triển khai QT có thể sẽ khiến lợi suất TPCP Mỹ tăng lên. Tuy nhiên trong điều kiện hiện tại, chúng tôi không kỳ vọng rằng thắt chặt định lượng sẽ là yếu tố dẫn dắt xu hướng lợi suất TPCP Mỹ trong một vài tháng tới. Lợi suất ngắn hạn phần lớn phản ánh kỳ vọng về tốc độ và mức độ tăng lãi suất của Fed trong thời gian tới. Trong khi đó, lợi suất kỳ hạn dài sẽ gắn với triển vọng dài hạn của nền kinh tế cũng như cân đối cung cầu trên thị trường. Xu hướng bán tháo TPCP kể từ đầu năm đến nay phần lớn do thị trường phản ứng quá nhanh với kỳ vọng tăng lãi suất trở lại của Fed. Chỉ trong vòng 6 tháng, Fed đã thay đổi quan điểm từ việc chưa tăng lãi suất thành tăng khoảng 250 điểm trong năm 2022.

Với việc kỳ vọng về việc tăng lãi suất đã được phản ánh gần như đầy đủ, chúng tôi cho rằng thị trường trái phiếu trong một vài tháng tới sẽ tập trung vào vấn đề lạm phát và triển vọng tăng trưởng. Xu hướng của lợi suất TPCP dài hạn nhiều khả năng sẽ được quyết định bởi việc liệu quá trình thắt chặt mạnh tay của Fed có đẩy nền kinh tế vào một cuộc suy thoái mới hay không và liệu rằng cơ quan này có buộc phải dừng quá trình trên một cách bất đắc dĩ hay không.

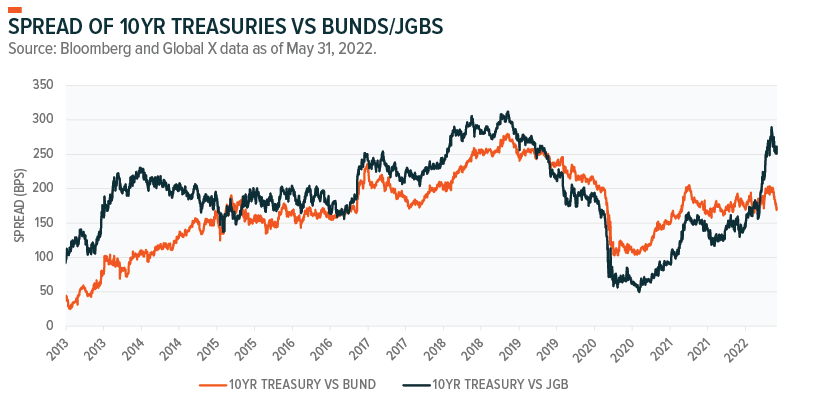

Chúng tôi cho rằng TPCP Mỹ vẫn sẽ có sức hấp dẫn lớn đối với các nhà đầu tư khi có mức lợi suất vượt trội so với TPCP của Đức hay Nhật Bản, đồng thời có rủi ro tín dụng và rủi ro địa chính trị thấp hơn. Do đó, nếu xuất hiện một làn sóng bán tháo mới của TPCP Mỹ sẽ khiến chúng trở nên hấp dẫn đối với các nhà đầu tư toàn cầu.

Chênh lệch lợi suất TPCP Mỹ so với Đức và Nhật Bản

Câu chuyện về QT mới chỉ đang khởi đầu

Một tác động khác của thắt chặt định lượng đó là làm giảm dự dữ của các ngân hàng, đi kèm với lãi suất cho vay cao hơn và khâ năng tiếp cận với vốn vay bị hạn chế. Dữ liệu lịch sử cho thấy điều này có thể sẽ gây nên những hệ lụy không thể lường trước.

Fed đã có 2 lần thực hiện việc thu hẹp bảng cân đối tài sản trong quá khứ. Lần đầu tiên là vào năm 2013 và đã gây nên cơn địa chấn với thị trường, khiến cho lợi suất TPCP Mỹ tăng vọt. Sau khi rút được kinh nghiệm từ lần thứ nhất, lần triển khai thứ 2 của Fed diễn ra một cách êm ả hơn trong giai đoạn tháng 10/2017 - 09/2019. Tuy nhiên quá trình này cũng đã gây ra cuộc khủng hoảng lãi suất repo tại Mỹ khi lãi suất này đã tăng vọt lên mức 10% trong ngày 17/09/2019 trước khi Fed New York buộc phải can thiệp. Hậu quả sau đó là các tổ chức tài chính ráo riết tìm nguồn vay vốn trongg khi các ngân hàng mặc dù dư thừa tiền mặt nhưng không thể cho vay ra do những hạn chế về bảng cân đối. Một trong những nguyên nhân chính đến từ việc thanh khoản thị trường bị giảm xuống mức thấp do QT.

Hệ thống tài chính vận hành một cách hết sức phức tạp và không ai, kể cả Fed, có thể lường trước được tất cả kịch bản có thể xảy ra khi triển khai QT. Hiện tại, các ngân hàng Mỹ có mức dự trữ dư thừa khoảng 3.3 nghìn tỷ USD, và do đó rủi ro thanh khoản hiện tại là tương đối thấp. Tuy nhiên, khi QT bắt đầu được triển khai, lượng dự trữ này sẽ giảm dần và khiến rủi ro ngày một tăng lên.

Dự trữ của các ngân hàng Mỹ tại Fed

Seeking Alpha