Cái giá của sự kiêu ngạo: Jerome Powell và những sai lầm đẩy nước Mỹ vào khủng hoảng

Huyền Trần

Junior Analyst

Jerome Powell có thể không được ghi nhận là vị chủ tịch ngân hàng trung ương vĩ đại nhất lịch sử, bất kể ông có đưa nền kinh tế Mỹ "hạ cánh mềm" hay không. Những sai lầm trong chính sách tiền tệ của Fed năm 2021, đặc biệt là việc duy trì chương trình mua lại chứng khoán được đảm bảo bởi tài sản thế chấp, đã dẫn đến lạm phát cao và áp lực giá kéo dài. Hành động thiếu quyết đoán của Powell đã khiến ông tuột mất vị trí trong danh sách các chủ tịch Fed xuất sắc.

Ngay cả khi Jerome Powell thành công trong việc đưa nền kinh tế Mỹ “hạ cánh mềm”, ông vẫn không xứng đáng được coi là vị chủ tịch ngân hàng trung ương vĩ đại nhất lịch sử. Lý do không chỉ vì vấn đề ông đã giảm lạm phát mà không gây ra suy thoái nhờ vào "may mắn", sự may mắn và khả năng điều hành của Powell luôn được các nhà kinh tế tranh luân, mà chủ yếu vì những sai lầm của Fed vào năm 2021, đã để lại hậu quả cho nền kinh tế Mỹ trong nhiều năm tới. Điều này đã tự loại Powell khỏi danh sách những ứng cử viên xuất sắc nhất.

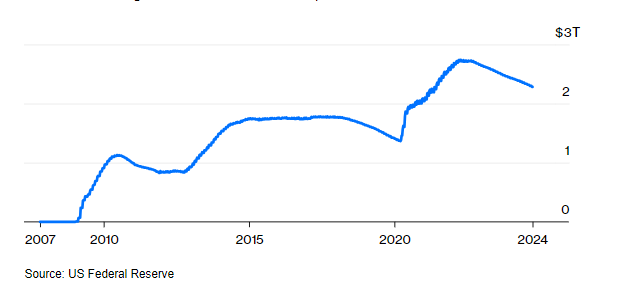

Vào mùa xuân năm 2020, khi đại dịch COVID-19 gây hoang mang toàn cầu và đẩy nền kinh tế Mỹ rơi vào khủng hoảng, Fed đã áp dụng những biện pháp khẩn cấp tương tự như trong cuộc khủng hoảng tài chính trước đó: giảm lãi suất xuống 0% và khởi động lại chương trình nới lỏng định lượng, tức là mua lại trái phiếu chính phủ và chứng khoán được đảm bảo bởi tài sản thế chấp (MBS). Tuy nhiên, lần này, họ đã hành động mạnh mẽ hơn, mở rộng ngân sách lên tới 8.9 nghìn tỷ USD vào năm 2022, so với con số 2 nghìn tỷ USD vào năm 2009.

Đến mùa hè năm 2020, mặc dù nhiều doanh nghiệp vẫn đóng cửa do đại dịch, nhưng thị trường nhà ở và thế chấp đã có dấu hiệu phục hồi. Thế nhưng, Fed vẫn tiếp tục mua MBS và dừng chỉ lại vào tháng 6/2022, một năm sau khi lạm phát bắt đầu gia tăng, và trong thời điểm thị trường nhà ở đang bùng nổ.

Lượng chứng khoán được đảm bảo bởi tài sản thế chấp của Fed đã tăng vọt sau cuộc Đại suy thoái và thậm chí còn tăng nhiều hơn sau đại dịch

Một nghiên cứu kinh tế gần đây chỉ ra rằng chính những hành động này đã khiến lãi suất thế chấp ở mức thấp trong thời gian đại dịch. Các tác giả cho rằng, chính sách tiền tệ đã hỗ trợ thị trường nhà ở bằng cách giảm chênh lệch lãi suất thế chấp. Không chỉ Fed mua MBS trực tiếp, tại thời điểm cao nhất, họ sở hữu khoảng 25% thị trường MBS, mà các hành động của họ cũng khiến các ngân hàng tăng cường mua MBS. Khi lãi suất chính sách giảm xuống 0%, các ngân hàng dễ dàng thu hút nhiều tiền gửi hơn và họ bù đắp cho các nghĩa vụ này bằng cách mua tài sản có thời gian đáo hạn và rủi ro tương tự.

Với việc Fed và các ngân hàng kiểm soát khoảng một nửa thị trường MBS, các nhà đầu tư khác đã trở thành người bán ròng. Kết quả là lãi suất thế chấp giảm xuống mức kỷ lục, dẫn đến 8 nghìn tỷ USD giá trị vay thế chấp được cấp trong năm 2020 và 2021, khi người dân mua nhà và tái cấp vốn với lãi suất thấp kỷ lục.

Lãi suất thế chấp xuống mức thấp kỷ lục vào năm 2020

Sau đó, vào năm 2021, lạm phát trở lại. Đến năm 2022, Fed bắt đầu tăng lãi suất và dừng việc mua tài sản, nhằm thắt chặt định lượng. Kết quả là chênh lệch lãi suất thế chấp tăng cao trở lại, kéo theo chi phí vay mượn cũng tăng lên.

Chênh lệch càng nhỏ, lãi suất thế chấp càng thấp

Tuy nhiên, do Mỹ sử dụng các khoản lãi suất vay thế chấp cố định kỳ hạn 30 năm, nhiều người dân vẫn đang hưởng lợi từ mức lãi suất thấp. Hiện tại, hơn một nửa các chủ sở hữu nhà đang có lãi suất thế chấp dưới 4%, vì vậy, họ ít có động lực để bán hoặc chuyển nhượng nhà trong thời gian tới. Điều này dẫn đến việc nguồn cung nhà ở sẽ giảm, khiến người mua mới phải đối mặt với giá cao hơn, cùng với lãi suất thế chấp tăng.

Tình hình này có khả năng kéo dài trong nhiều năm tới, vì lãi suất thế chấp khó có thể trở lại mức thấp như trong thời kỳ đại dịch.

Thông thường, tôi không phải là người thích chỉ trích sau khi sự việc đã xảy ra. Điều hành chính sách tiền tệ là một nhiệm vụ khó khăn, đặc biệt trong những tình huống khẩn cấp như đại dịch. Việc Fed khởi động lại chương trình nới lỏng định lượng vào mùa xuân năm 2020 có thể là hợp lý khi tình hình kinh tế rất tồi tệ, mặc dù quy mô nới lỏng định lượng có thể đã lớn hơn mức cần thiết. Tuy nhiên, tôi không hiểu tại sao họ lại tiếp tục mua MBS với số lượng lớn như vậy trong suốt hai năm tiếp theo.

Ngay cả trong thời điểm đó, một số nhà phê bình đã chỉ ra rằng điều này có thể tạo ra bong bóng và tác động xấu tới thị trường bất động sản. Hãy nhớ về những cuộc chiến đấu giá cho các ngôi nhà ở Boise, Idaho?

Giờ đây, điều tốt nhất mà Fed có thể làm là không can thiệp. Cuối cùng, mọi người sẽ chuyển nhà vì nhiều lý do cá nhân, và sẽ có thêm nhà mới được xây dựng. Tuy nhiên, sẽ mất nhiều năm để thị trường nhà ở trở lại bình thường. Nếu giá nhà vẫn cao, áp lực chính trị sẽ gia tăng để hạ lãi suất thế chấp xuống dưới 4%, điều này sẽ cần nới lỏng định lượng và tiếp tục tác động xấu tới thị trường. Một số nhà phê bình Fed có thể cáo buộc rằng họ đang hành động quá nhiệm vụ của mình, đe dọa tính độc lập của Fed.

Mặc dù có thể đây là một loạt các tình huống tồi tệ, nhưng Powell hoàn toàn có thể đã tránh được điều này nếu Fed bắt đầu giảm mua MBS vào cuối năm 2020 hoặc ít nhất là đầu năm 2021. Thay vào đó, họ đã tiếp tục mua MBS sau khi thị trường thế chấp phục hồi và giữ lãi suất ở mức 0% suốt một năm sau khi lạm phát gia tăng.

Đây là một sai lầm chính sách lớn, và điều này khiến Jay Powell không thể được xem xét trong bất kỳ cuộc thảo luận nào về ai là chủ tịch Fed vĩ đại nhất mọi thời đại. Paul Volcker vẫn là ứng cử viên sáng giá nhất cho vị trí này.

Bloomberg