Vàng: Thời khắc bùng nổ đã điểm?

Quỳnh Chi

Junior Editor

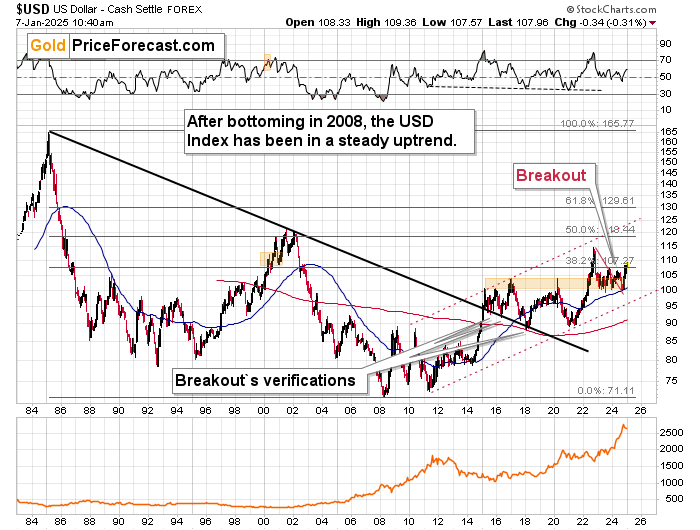

Thị trường tài chính ghi nhận thành công đáng chú ý khi chiến lược short Chỉ số DXY được thực hiện tại vùng đỉnh. Diễn biến gần đây của chỉ số này tiếp tục phát triển phù hợp với các kịch bản phân tích đã được đề cập trước đó.

Một trong những điểm nhấn quan trọng nhất là việc Chỉ số DXY break-out ngưỡng Fibonacci quan trọng 61.8%. Diễn biến này nằm trong kỳ vọng của các chuyên gia phân tích, xuất phát từ việc chỉ số thể hiện động lực tăng điểm quá mạnh và nhanh trong thời gian ngắn. Điều này được phản ánh qua hai chỉ báo kỹ thuật quan trọng: (1) chỉ số RSI vượt ngưỡng quá mua 70 và (2) sự hình thành điểm đảo chiều trong chu kỳ tháng.

USD Index 2" src="/uploads/2025/01/08/image-906bd4bfbe7341b05cb2f7d7804e0cc1.png" />

Việc break-out Fibonacci 61.8% được đánh giá là một bước ngoặt kỹ thuật đáng chú ý. Đây không chỉ là một ngưỡng Fibonacci đã tồn tại từ rất lâu mà còn là một mức kháng cự tâm lý có ý nghĩa đặc biệt trong phân tích kỹ thuật. Kết hợp với nền tảng từ xu hướng giảm điểm trước đó, diễn biến này nhiều khả năng sẽ kích hoạt làn sóng chốt lời từ các nhà giao dịch theo xu hướng kỹ thuật, tạo áp lực điều chỉnh giảm ngắn hạn lên Chỉ số DXY. Mặc dù giới chuyên gia vẫn duy trì đánh giá tích cực về triển vọng tăng trung hạn của chỉ số, một đợt điều chỉnh kỹ thuật về ngưỡng Fibonacci 38.2% trong tháng này được xem là kịch bản hợp lý. Diễn biến này phù hợp với quy luật điều chỉnh thông thường trong các xu hướng tăng mạnh. Đáng chú ý, sự suy yếu của DXY sẽ tạo động lực hỗ trợ cho đà tăng của nhóm tài sản bao gồm vàng, bạc và cổ phiếu các doanh nghiệp khai khoáng.

Một khả năng khác cần được xem xét là việc Chỉ số DXY có thể điều chỉnh về ngưỡng Fibonacci 23.6% - một tín hiệu xác nhận mạnh mẽ cho thấy đây không đơn thuần là một xu hướng tăng thông thường mà là một xu hướng tăng có động lực rất mạnh. Mức Fibonacci này được xác định tại vùng 107.1 điểm, trùng khớp với đỉnh lịch sử năm 2023. Do đó, nếu quan sát thấy Chỉ số DXY tiếp cận vùng giá này và thể hiện các dấu hiệu động lượng tăng mạnh (ví dụ như hình thành các mô hình đảo chiều trong phiên), đồng thời vàng và cổ phiếu khai khoáng tiệm cận hoặc đạt mục tiêu tăng giá, đây sẽ là thời điểm chiến lược để thực hiện chốt lời các vị thế mua hiện tại và đóng các vị thế short chỉ số DXY.

Về bức tranh dài hạn:

Chỉ số DXY đã thể hiện sự bứt phá ấn tượng khỏi xu hướng dài hạn khi chinh phục thành công ngưỡng Fibonacci quan trọng 38.2% của chu kỳ điều chỉnh lớn từ năm 1985 đến 2008. Đáng chú ý, đây là nỗ lực thứ hai nhằm vượt qua mốc kháng cự then chốt này. Trong trường hợp đợt điều chỉnh hiện tại tìm được điểm cân bằng tại vùng 107 điểm hoặc các mức lân cận, cú break-out này sẽ được củng cố về mặt kỹ thuật. Tuy nhiên, xét trong khung thời gian dài hạn, chỉ một đợt suy giảm sâu và bền vững dưới ngưỡng 107 điểm, kéo dài trên một tuần giao dịch, mới thực sự được coi là một phá vỡ kỹ thuật có ý nghĩa.

Yếu tố then chốt cần lưu ý là động lực tăng dài hạn của Chỉ số DXY vẫn duy trì mạnh mẽ. Phân tích kỹ thuật xác định vùng kháng cự chiến lược tiếp theo tại dải 118 - 120 điểm - nơi hội tụ hai yếu tố kỹ thuật quan trọng: (1) đỉnh lịch sử được thiết lập vào năm 2001 và (2) mức Fibonacci 50% của chu kỳ điều chỉnh kéo dài từ 1985 đến 2008.

Mục tiêu của phân tích chuyên sâu này là để minh chứng rằng dự báo tăng giá - dù có vẻ tham vọng từ góc nhìn ngắn hạn (như mục tiêu 120 điểm) - lại hoàn toàn hợp lý và khả thi khi đặt trong bối cảnh dài hạn. Một nguyên lý quan trọng trong phân tích kỹ thuật cần được nhấn mạnh: khi xuất hiện mâu thuẫn giữa các khung thời gian phân tích, các tín hiệu từ khung thời gian dài hạn thường chiếm ưu thế và có độ tin cậy cao hơn.

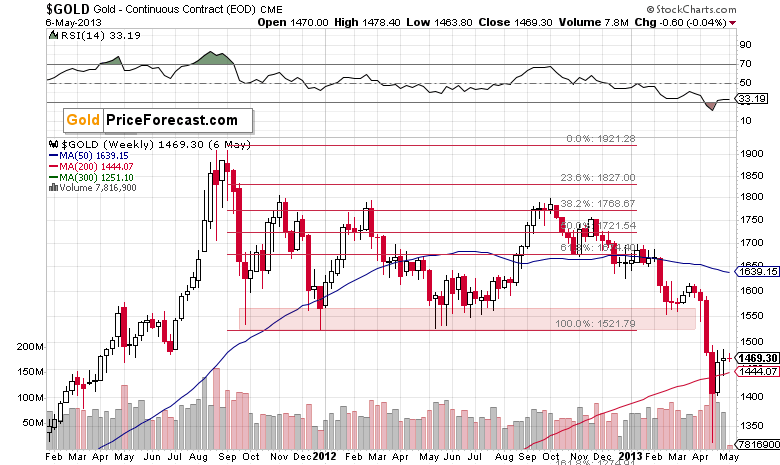

Về diễn biến thị trường vàng, kim loại quý này đã thể hiện khả năng phục hồi đáng kể sau khi kiểm định thành công vùng hỗ trợ tại đường biên dưới của mô hình tam giác tích lũy. Độ bền vững của ngưỡng hỗ trợ kỹ thuật này tạo nền tảng cho kỳ vọng giá vàng sẽ duy trì đà tăng trong các phiên tới. Dựa trên các công cụ phân tích kỹ thuật, mục tiêu giá được xác định trong khoảng 2,730 - 2,745 USD/ounce, với độ dao động phụ thuộc vào thời điểm giá tiệm cận vùng mục tiêu. Đáng chú ý, dự báo này không chỉ được hỗ trợ bởi các chỉ báo kỹ thuật hiện tại mà còn tìm thấy sự tương đồng với mô hình biến động giá trước giai đoạn suy giảm mạnh 2012-2013, tăng thêm độ tin cậy cho kịch bản dự báo.

Các chuyên gia từng dự đoán: "Liệu động lực tăng hiện tại có làm suy yếu kịch bản vàng giảm giá trong các tháng tới? Câu trả lời là không. Cần nhấn mạnh rằng mô hình giao dịch tiền đề cho đợt suy giảm 2012 - 2013 bao gồm các biến động tích lũy trong biên độ dao động rộng. Giai đoạn đó ghi nhận bốn đỉnh phân kỳ - và có thể chúng ta đang chứng kiến diễn biến tương tự, với đợt tăng này hướng tới đỉnh thứ tư - và cũng có thể là cuối cùng."

Do đó, như đã đề cập, việc điều chỉnh danh mục phù hợp với chu kỳ điều chỉnh này là hợp lý. Trong trường hợp triển vọng kém tích cực hơn, chiến lược phù hợp là duy trì vị thế short và chờ đợi điều chỉnh kết thúc. Tuy nhiên, tiềm năng tăng giá hiện tại đủ hấp dẫn cho các điều chỉnh (chốt lời short và thiết lập vị thế long).

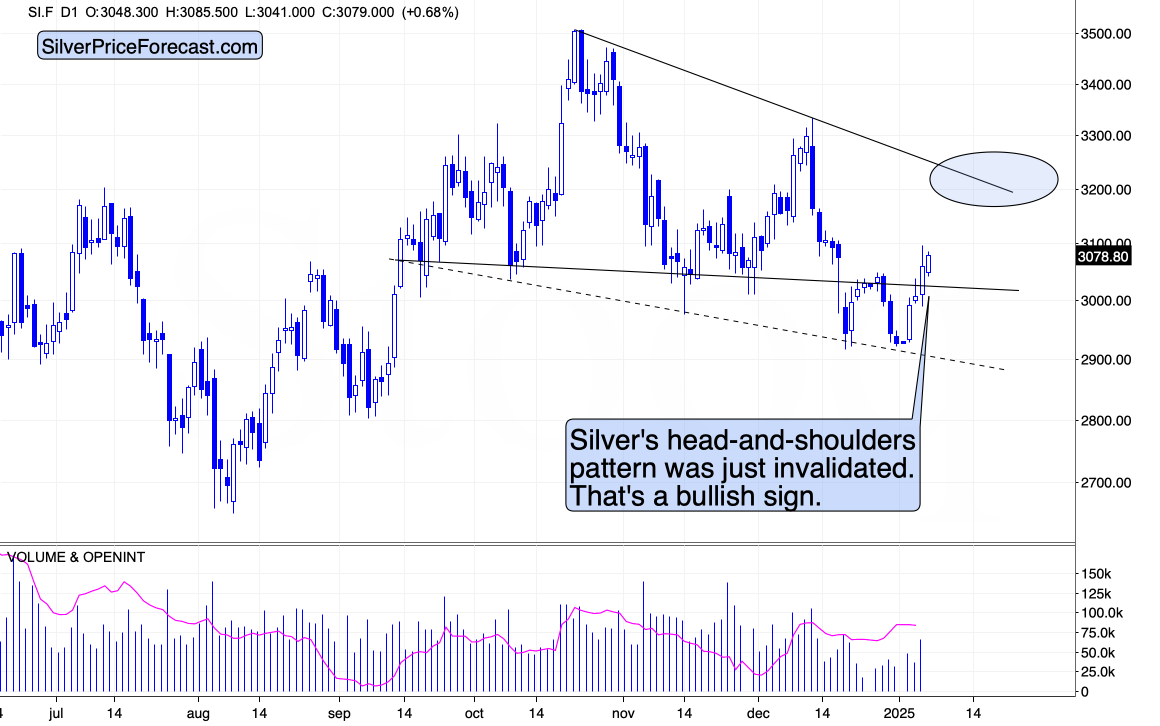

Thị trường bạc và đồng đang thể hiện một loạt tín hiệu kỹ thuật đáng chú ý, phản ánh tiềm năng biến động giá trong giai đoạn sắp tới. Cụ thể:

Các chuyên gia từng đưa ra nhận định về thị trường bạc: "Kim loại này đã thiết lập thành công vị thế trên ngưỡng tâm lý quan trọng 30.00 USD/ounce. Mặc dù áp lực bán có thể tạo ra các đợt test lại ngưỡng này, động lực tăng giá hiện tại đủ mạnh để kích hoạt một làn sóng tăng mới, với mục tiêu kỹ thuật tiềm năng được xác định tại vùng 32.50 USD/ounce. Đặc biệt, việc phá vỡ thành công mô hình kỹ thuật đầu vai và cổ đã bổ sung một tín hiệu xác nhận mạnh mẽ cho xu hướng tăng. Diễn biến này hoàn toàn phù hợp với kịch bản suy yếu dự kiến của Chỉ số DXY trong giai đoạn tới."

Đáng chú ý là đồng đã thể hiện vai trò dẫn dắt khi là kim loại đầu tiên break-out thành công mô hình đầu vai và cổ, được xác nhận trên cơ sở giá đóng cửa. Với đặc tính tương quan cao cùng nhóm kim loại quý, tín hiệu kỹ thuật này không chỉ mang hàm ý tăng giá cho riêng thị trường đồng, mà còn là chỉ báo tích cực cho toàn bộ nhóm kim loại quý và cổ phiếu các doanh nghiệp khai khoáng.

Tổng hợp các diễn biến kỹ thuật trên phản ánh triển vọng tăng giá ngắn hạn của cả nhóm kim loại quý và công nghiệp. Mặc dù đồng đang tiếp cận vùng kháng cự theo xu hướng giảm dần, mối tương quan nghịch biến mạnh với Chỉ số DXY gợi ý rằng một đợt suy giảm mới của chỉ số đô la này sẽ tạo động lực cho đợt bứt phá tiếp theo của giá đồng.

Nhìn lại diễn biến lịch sử, đợt tăng tháng 12 từng giúp đồng chinh phục thành công kháng cự giảm dần tương tự. Các chuyên gia phân tích kỹ thuật dự báo một kịch bản tương đồng có thể tái diễn trong giai đoạn này. Tuy nhiên, cần lưu ý rằng các đợt tăng giá gần đây của nhóm kim loại quý, cổ phiếu khai khoáng và đồng, cũng như đà tăng của Chỉ số DXY, về bản chất vẫn mang tính chất điều chỉnh kỹ thuật và chưa đại diện cho xu hướng chủ đạo trung hạn của các thị trường này.

Investing