Trái phiếu chính phủ Mỹ duy trì đà tăng khi trader chờ đợi công bố dữ liệu CPI tháng 4

Trần Phương Thảo

Junior Analyst

Không có gì tác động đến thị trường trái phiếu Mỹ trong năm nay nhiều hơn số liệu lạm phát hàng tháng. Tuần này cũng sẽ không ngoại lệ

Việc công bố chỉ số CPI tháng 4 vào thứ Tư là tâm điểm sau khi Chủ tịch Fed Jerome Powell gạt bỏ lo ngại rằng có thể có một đợt tăng lãi suất nữa. Trước đó, việc tốc độ tăng trưởng việc làm chậm lại đã kéo lợi suất TPCP giảm mạnh so với mức đỉnh của tháng trước.

Đà giảm của lợi suất TPCP đã làm tăng mối quan tâm về dữ liệu lạm phát sắp tới. Các chiến lược gia của Bank of America cho biết thị trường sẽ không có nhiều biến động cho đến khi dữ liệu được công bố.

Các báo cáo CPI tính đến thời điểm hiện tại năm nay đã thúc đẩy làn sóng bán tháo trên thị trường trái phiếu khi dữ liệu lạm phát cao hơn dự kiến làm dấy lên lo ngại rằng tiến trình chống lạm phát của Fed đã bị đình trệ.

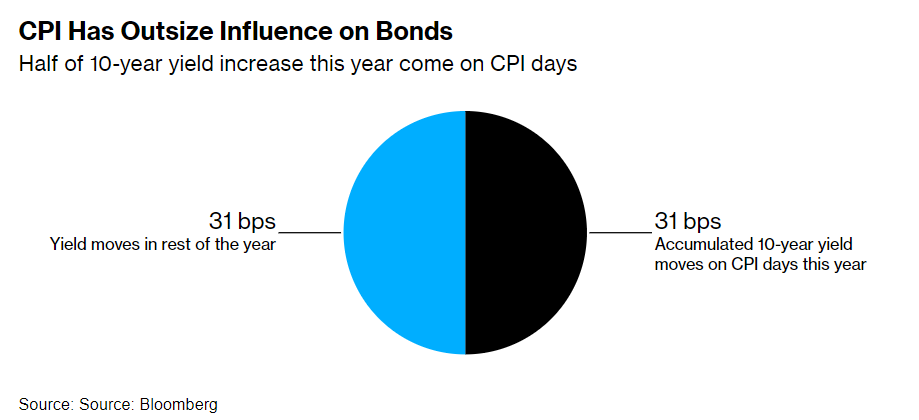

Lần cuối cùng, vào ngày 10 tháng 4, lợi suất TPCP Mỹ kỳ hạn 10 năm tăng 18 bps, mức tăng lớn nhất trong một ngày do dữ liệu CPI gây ra kể từ năm 2002. Tất cả đã nói lên rằng, một nửa trong số mức tăng hơn 60 bps của lợi suất trái phiếu kỳ hạn 10 năm trong năm nay xảy ra vào những ngày CPI được công bố.

Jonathan Cohn, người đứng đầu bộ phận chiến lược TPCP Hoa Kỳ tại Nomura Securities International, cho biết: “Thị trường chao đảo mỗi khi dữ liệu được công bố. Dường như sự suy giảm kinh tế đang xuất hiện, nhưng điều cần thiết để đợt phục hồi của trái phiếu được duy trì là dấu hiệu từ dữ liệu CPI cho thấy lạm phát không tăng tốc trở lại và giảm phát đang diễn ra."

Công bố dữ liệu CPI khiến lợi suất TPCP Mỹ kỳ hạn 10 năm biến động mạnh

Trước tháng này, dữ liệu phần lớn đã nhấn mạnh sức mạnh của nền kinh tế Mỹ, khiến các nhà giao dịch lo lắng khi đặt cược rằng Fed sẽ cắt giảm lãi suất nhiều lần trong năm nay. Việc đó đã khiến các nhà đầu tư phải hứng chịu những khoản lỗ mới và làm mất đi niềm tin về hướng đi của thị trường.

Các vị thế hợp đồng tương lai báo hiệu rằng nhiều nhà đầu tư đã bán khống TPCP khi lợi suất tăng cao vào tháng trước.

Cohn cho biết: “Biến động của thị trường liên quan đến tâm lí của những nhà đầu tư trước đây đã gặp rủi ro và bị thiệt hại trong khi những nhà giao dịch ưa rủi ro cũng bắt đầu hơi e ngại đưa mình vào họng súng."

Tuy nhiên, trong tháng này, trái phiếu đã hồi phục nhờ những tín hiệu mới cho thấy nền kinh tế và thị trường lao động đang hạ nhiệt và sẽ cho phép Fed bắt đầu nới lỏng chính sách tiền tệ vào cuối năm nay.

Lợi suất TPCP Mỹ kỳ hạn 10 năm đã giảm trong tất cả trừ hai phiên giao dịch trong tháng 5, trượt gần 20 bps xuống khoảng 4.5%. TPCP Mỹ đã tăng khoảng 1.3% cho đến ngày 9 tháng 5, bù đắp một phần khoản lỗ 2.3% trong tháng 4 – mức tồi tệ nhất trong hơn một năm, theo chỉ số của Bloomberg.

CPI dự kiến sẽ cho thấy lạm phát chậm lại. Theo các nhà dự báo được khảo sát, lạm phát cơ bản – được coi là thước đo tốt nhất vì không bao gồm chi phí năng lượng và thực phẩm dễ biến động – dự kiến sẽ tăng 0.3% trong tháng 4 so với một tháng trước đó, giảm từ mức 0.4% trong tháng 3. Lạm phát toàn phần được dự đoán sẽ tăng 3.4% so với cùng kỳ năm trước, thấp hơn mức tăng 3.5% trong tháng 3.

Con số này vẫn cao hơn nhiều so với tỷ lệ 2% mà Fed nhắm tới. Một số quan chức Fed gần đây đã nhấn mạnh rằng lãi suất chính sách có thể cần phải duy trì ở mức cao lâu hơn, trong đó thành viên Hội đồng Thống đốc Michelle Bowman nói rằng tốc độ lạm phát gần đây cho thấy việc các nhà hoạch định chính sách cắt giảm lãi suất vào năm 2024 có thể không phù hợp.

Tuy nhiên, trước sự phục hồi gần đây của thị trường, các nhà giao dịch có thể thấy bất kỳ dấu hiệu tiến triển trong tiến trình chống lạm phát là một tín hiệu để mua vào. Matthew Luzzetti, nhà kinh tế trưởng Hoa Kỳ tại Deutsche Bank AG, không mong đợi đợt cắt giảm lãi suất đầu tiên của Fed cho đến tháng 12. Tuy nhiên, ông cho biết “tâm lý của các nhà đầu tư chắc chắn có xu hướng phản ứng theo hướng ôn hòa hơn nếu có động lực”.

Những điểm đáng chú ý trong lịch kinh tế

Dữ liệu kinh tế:

- 13/05: Kỳ vọng lạm phát 1 năm của Fed New York

- 14/05: Niềm tin doanh nghiệp NFIB. Giá sản xuất và sửa đổi số đơn đặt hàng nhà máy và hàng hóa lâu bền

- 15/05: Số đơn đăng ký thế chấp MBA. Chỉ số sản xuất Empire State. Chỉ số CPI tháng 4. Chỉ số thị trường nhà ở NAHB

- 16/5: Số đơn xin trợ cấp thất nghiệp lần đầu. Số đơn xin cấp phép xây dựng nahf ở. Hoạt động kinh doanh dịch vụ của Fed New York. Chỉ số giá xuất nhập khẩu. Dữ liệu sản xuất công nghiệp.

- 17/05: Chỉ báo sớm

Phát biểu của các quan chức NHTW:

- 13/05: Chủ tịch Fed Cleveland Mester. Phó Chủ tịch Fed Jefferson

- 14/05: Thành viên Hội đồng Thống đốc Cook. Chủ tịch Fed Powell. Thành viên Hội đồng Thống đốc ECB Knot.

- 15/05: Chủ tịch Fed Minneapolis Kashkari. Thành viên Hội đồng Thống đốc Bowman.

- 16/05: Phó Chủ tịch Fed Barr. Chủ tịch Fed Philadelphia Harker. Chủ tịch Fed Cleveland Mester. Chủ tịch Fed Atlanta Bostic.

- 17/05: Thành viên Hội đồng Thống đốc Waller.

Các đợt đấu giá trái phiếu:

- 13/05: Tín phiếu kho bạc kỳ hạn 26 tuần

- 14/05: Tín phiếu kho bạc kỳ hạn 52 tuần. Tín phiếu quản lý tiền mặt kỳ hạn 42 ngày

- 15/05: Tín phiếu kho bạc kỳ hạn 17 tuần

- 16/05: Tín phiếu kho bạc kỳ hạn 4 và 8 tuần

Bloomberg