Tín hiệu "thoát" trái phiếu, đón sóng vàng?

Quỳnh Chi

Junior Editor

Những đánh giá từ giữa tháng 8 của nhiều chuyên gia đã được chứng minh chính xác.

Trong Bản tin thị trường buổi sáng ngày 19/8/2024 với tiêu đề "Thời điểm thích hợp để bán khống trái phiếu?", nhóm phân tích đã nhận định:

"Giới đầu tư trái phiếu có thể đang đặt kỳ vọng quá cao vào quy mô và tốc độ cắt giảm lãi suất, trong bối cảnh các chỉ số kinh tế tháng 8 nhiều khả năng phục hồi so với tháng 7, đồng thời Fed có thể sẽ phản ứng lại với các dự báo hiện tại của thị trường về chính sách tiền tệ. Vì vậy, dự báo lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm sẽ quay về vùng 4.00 - 4.50% trong tháng tới."

Thời điểm công bố báo cáo, lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm đang giao dịch ở mức 3.88%.

Nhận định về triển vọng kinh tế và diễn biến lợi suất trái phiếu đã được chứng minh chính xác, dù phản ứng của Fed khác với kỳ vọng ban đầu. Thay vì duy trì lập trường hawkish về lạm phát, Chủ tịch Fed Jerome Powell đã bất ngờ chuyển sang quan điểm dovish rõ rệt trong bài phát biểu tại Hội nghị Jackson Hole ngày 23/8.

Phát biểu này đã tác động mạnh đến thị trường, kéo lợi suất trái phiếu giảm xuống 3.62% vào ngày 16/9. Tiếp đó ngày 18/9, Fed đã hạ lãi suất điều hành 50 điểm cơ bản. Nhóm phân tích đánh giá đây là động thái quá mạnh và sớm hơn cần thiết. Lợi suất vẫn tiếp tục được dự báo sẽ vượt ngưỡng 4.00% trở lại, dựa trên các số liệu kinh tế khả quan hơn dự kiến cùng khả năng Fed sẽ không có thêm đợt cắt giảm lãi suất nào từ nay đến cuối năm.

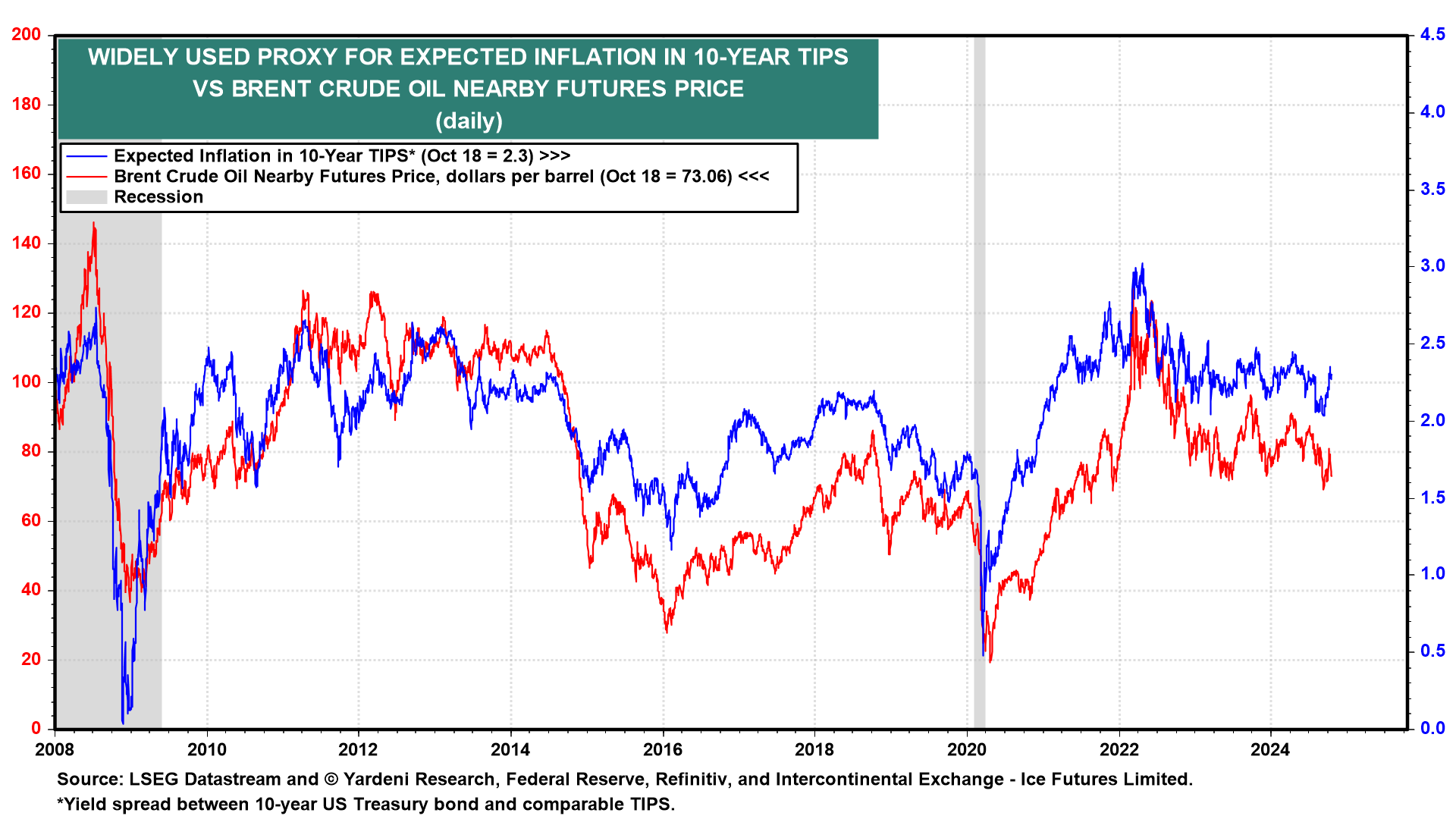

Trên thực tế, lợi suất trái phiếu kỳ hạn 10 năm đã tăng lên mức 4.18% trong phiên giao dịch hôm nay, tương đương mức tăng 56 điểm cơ bản kể từ ngày 16/9. Đáng chú ý, chênh lệch lạm phát kỳ vọng - được đo lường bằng khoảng cách giữa lợi suất danh nghĩa và lợi suất TPCP bảo vệ nhà đầu tư khỏi lạm phát (TIPS) kỳ hạn 10 năm - đã tăng thêm 26 điểm cơ bản. Khoảng cách này vẫn tiếp tục nới rộng bất chấp xu hướng giảm gần đây của giá dầu. Diễn biến trên thị trường trái phiếu dường như đang phản ánh quan điểm của nhiều chuyên gia rằng Fed có thể đang kích thích không cần thiết một nền kinh tế vốn đã đủ mạnh.

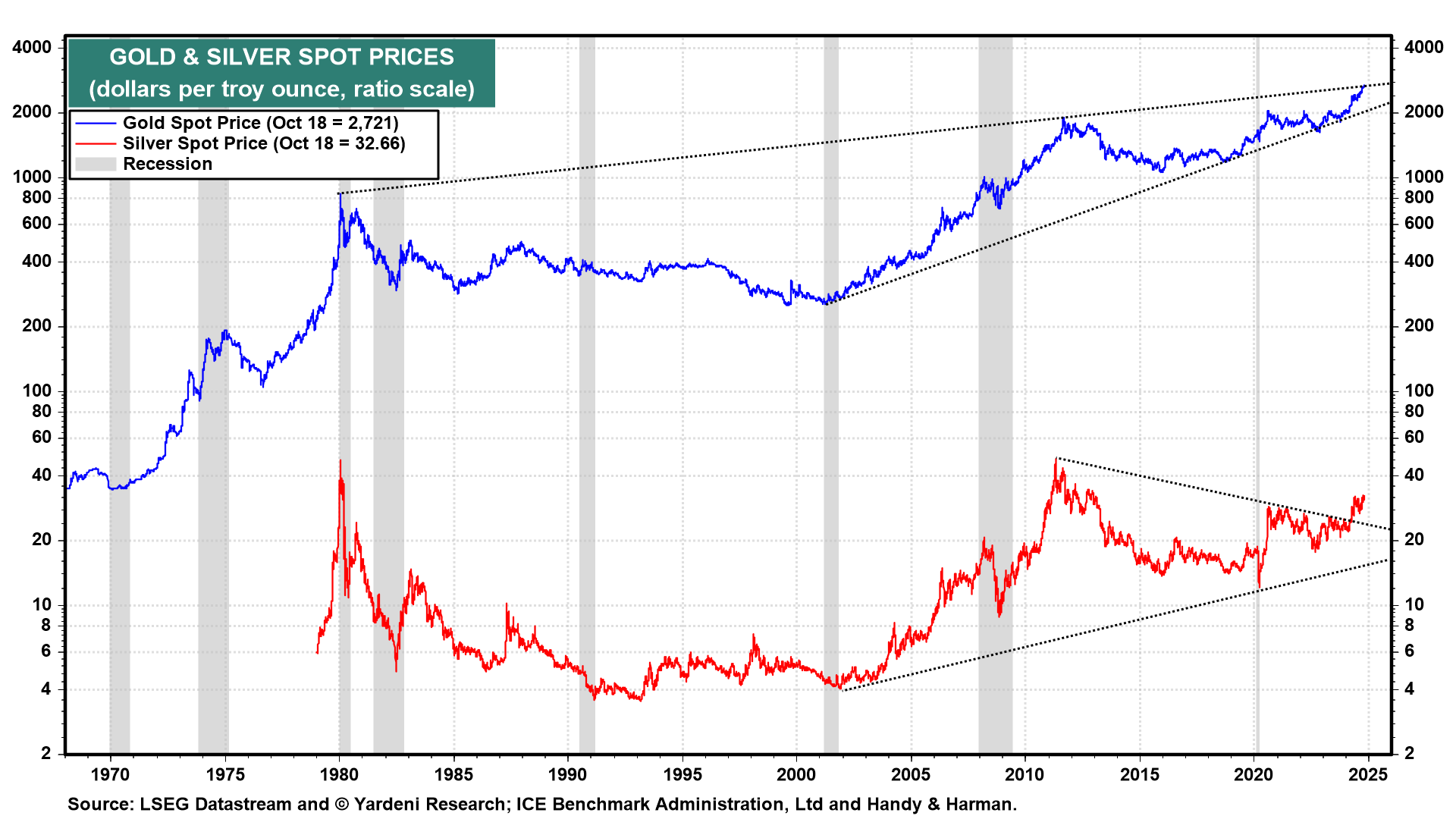

Trong báo cáo QuickTakes ngày 7/4, chuyên gia đã đưa ra khuyến nghị: "Trong bối cảnh hiện tại, nhà đầu tư nên cân nhắc gia tăng tỷ trọng các kim loại quý trong danh mục."

Khuyến nghị này xuất phát từ nhận định về gia tăng rủi ro địa chính trị - yếu tố hỗ trợ tích cực cho triển vọng giá vàng và bạc. Tại thời điểm đó, giá của cả hai kim loại quý này đều đang thể hiện xu hướng tăng mạnh mẽ.

Mặc dù vàng thường được xem là tài sản phòng ngừa lạm phát truyền thống, gần đây kim loại quý này vẫn thiết lập mức giá kỷ lục mới trong bối cảnh áp lực lạm phát đã hạ nhiệt đáng kể. Có thể lý giải rằng vàng hiện đang đóng vai trò mới - tài sản phòng ngừa rủi ro trước các biện pháp trừng phạt kinh tế từ Mỹ. Cụ thể, sau khi Nga tiến hành chiến dịch quân sự tại Ukraine vào tháng 2/2022, khối tài sản dự trữ ngoại hối của Nga được lưu ký tại Mỹ và các nước đồng minh đã bị phong tỏa hoàn toàn.

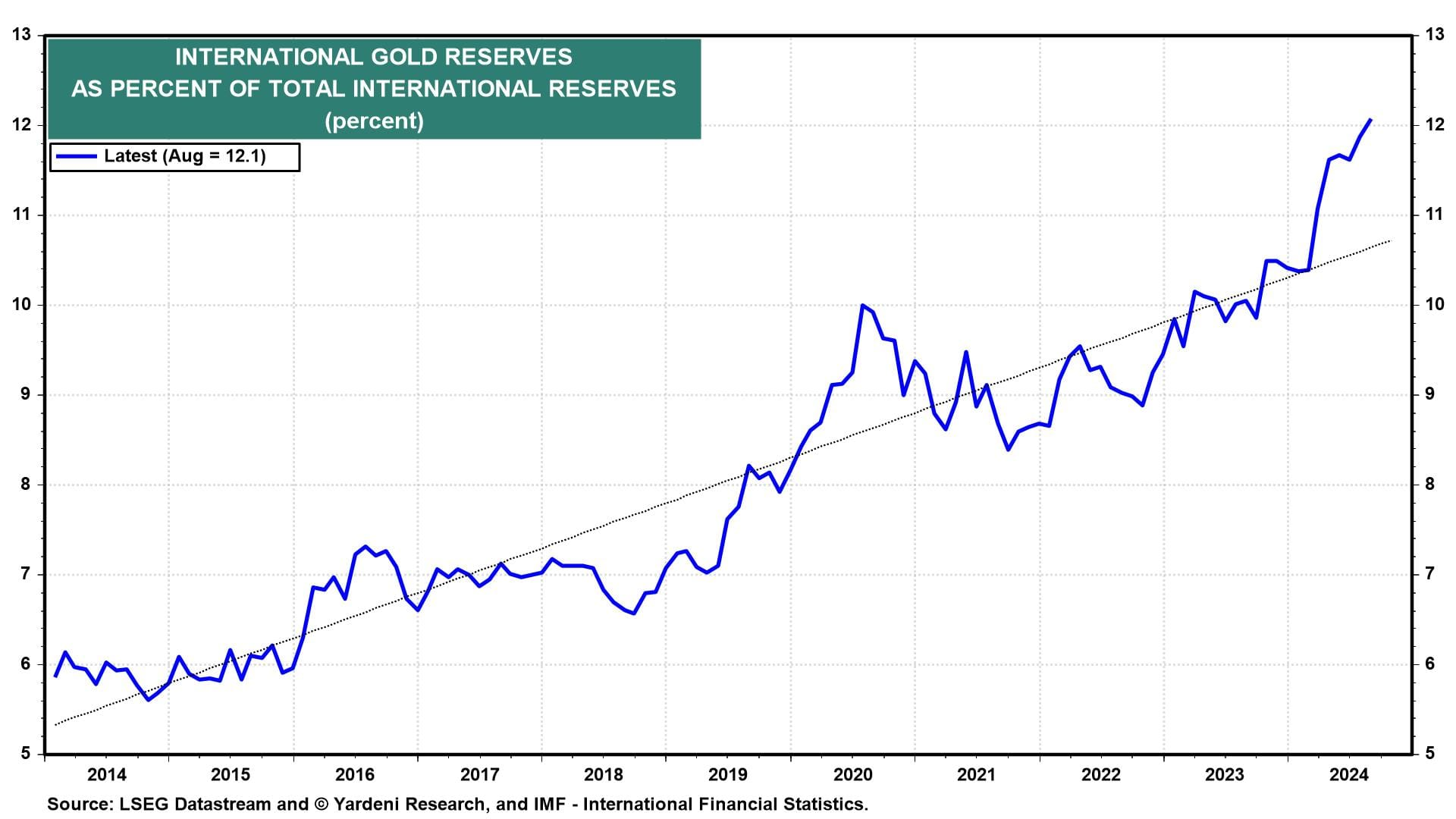

Kể từ đó, nhiều quan chức và chuyên gia đã đề xuất tịch thu khối tài sản này - với giá trị ước tính gần 300 tỷ USD - để tài trợ cho hoạt động phòng thủ và tái thiết Ukraine. Không nằm ngoài dự đoán, Trung Quốc cùng nhiều quốc gia khác đã và đang tích cực gia tăng tỷ trọng vàng trong cơ cấu dự trữ ngoại hối của mình (tham khảo biểu đồ).

Investing