Thời khắc định mệnh của khủng hoảng nợ đã điểm?

Quỳnh Chi

Junior Editor

Chỉ còn chưa đầy một tuần nữa, nước Mỹ sẽ bước vào cuộc bầu cử Tổng thống. Không khí chính trị hiện tại dường như được mô tả chính xác qua tấm ảnh bìa của bài viết, nơi những hình ảnh tương phản giữa vùng đất tươi sáng và lâu đài u ám đóng vai trò như một phép thử tâm lý Rorschach, phản chiếu các định kiến chính trị sẵn có của công chúng.

Lý do sử dụng cụm từ "bầu cử Tổng thống" thay vì "chọn người lãnh đạo thế giới tự do" là có chủ đích, bởi một trong những phương án chính sách đang được đặt ra là khuynh hướng biệt lập về thương mại và đối ngoại. Theo đó, Mỹ có thể từ bỏ vai trò lãnh đạo, thay vào đó gây sức ép buộc các đồng minh - vốn thường miễn cưỡng - phải gánh vác nhiều trách nhiệm hơn trong việc đảm bảo an ninh toàn cầu.

Diễn biến này có thể đánh dấu hồi kết cho thời kỳ "Mỹ - Cảnh sát Toàn cầu" của trường phái bảo thủ mới, hoặc xa hơn nữa là tầm nhìn "kiến tạo thế giới an toàn cho dân chủ" của Woodrow Wilson. Hiện tại, thị trường trái phiếu và chỉ số DXY đang ngày càng nhạy cảm trước khả năng Trump giành chiến thắng một lần nữa.

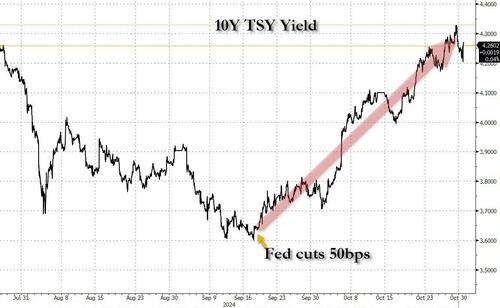

Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm giảm gần 3 điểm cơ bản trong phiên giao dịch qua đêm, song đã tăng hơn 55 điểm cơ bản kể từ đợt hạ lãi suất của Fed giữa tháng 9. Người mua nhà tại Mỹ, vốn đang chờ đợi các đợt giảm lãi suất, nay phải đối mặt với mức vay thế chấp trên 7%, do các khoản vay này thường được định giá theo lợi suất trái phiếu dài hạn.

Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm tăng mạnh sau khi Fed hạ lãi suất 50 bps

Đường cong lợi suất phát đi những tín hiệu đáng chú ý. Trong khi hợp đồng tương lai OIS cho thấy kỳ vọng về việc Fed tiếp tục cắt giảm lãi suất trong năm nay đã giảm, chênh lệch lợi suất 2 năm - 10 năm của TPCP Mỹ vẫn tiếp tục mở rộng. Lãi suất TPCP từ trạng thái đảo ngược vào đầu tháng 9 đã chuyển sang độ dốc dương 15.5 điểm cơ bản, ngay cả khi toàn bộ đường cong dịch chuyển lên cao hơn. Đáng chú ý là chênh lệch lãi suất TPCP 2 năm - 30 năm không thay đổi độ dốc kể từ đợt hạ lãi suất của Fed.

Điều này hàm ý gì? Thị trường đang phản ánh kỳ vọng về việc Fed sẽ thận trọng hơn trong các đợt giảm lãi suất ngắn hạn, cùng với triển vọng lạm phát cao hơn trong thập kỷ tới so với giai đoạn gần đây. Khi khả năng Trump chiến thắng tăng lên, thị trường buộc phải định giá lại tài sản để phản ánh một trạng thái thế giới nơi gói chính sách của ông được thực thi. Trump nổi tiếng với chủ trương chi tiêu mạnh tay, ủng hộ cắt giảm thuế toàn diện và áp thuế - những chính sách mà giới kinh tế học cho rằng sẽ gây áp lực lạm phát. Tuy nhiên, viễn cảnh Trump tái đắc cử không phải là mối đe dọa duy nhất đối với thị trường trái phiếu.

Harris cũng không phải là người theo đuổi chính sách tài khóa thắt chặt. Bên cạnh đó, những lo ngại mới về gánh nặng nợ toàn cầu đang nổi lên, cùng với khả năng con số này sẽ tiếp tục tăng khi các quốc gia đối mặt với chi phí ngày càng cao cho y tế, chăm sóc người già, quốc phòng và trả lãi vay. Vấn đề này sẽ được phân tích chi tiết hơn trong phần tiếp theo.

Biến động giá gần đây được xem như một minh chứng cho Lý thuyết Kỳ vọng Hợp lý, trong khi một số học thuyết kinh tế khác cũng đang chứng minh tính đúng đắn của mình. Quan điểm cho rằng mục tiêu lạm phát thấp nhưng ổn định là điều tích cực bắt nguồn từ khái niệm "độ cứng danh nghĩa". Bản chất của khái niệm này là lập luận rằng một số mức giá trong nền kinh tế mang tính "dính", khiến thị trường không thể tự động cân bằng như cách tiếp cận của các nhà kinh tế học cổ điển.

Điều này được minh họa qua việc khối lượng giao dịch nhà ở tại Mỹ sụt giảm khi người bán không chịu điều chỉnh kỳ vọng về giá để phản ánh tình hình kinh tế mới. Một ví dụ khác là đề xuất cắt giảm 10% lương công nhân Volkswagen tại Đức (chắc chắn sẽ vấp phải sự phản đối của công đoàn) do thất thế trong cuộc đua cạnh tranh với Trung Quốc.

Cả hai trường hợp đều cho thấy giá chào bán (bất động sản và nhân công) có độ cứng và không thích ứng với thực tế kinh tế khắc nghiệt. Khoảng cách giá mua - bán ngày càng nới rộng, dẫn đến sự suy giảm thanh khoản. Trước tình huống này, các nhà kinh tế Tân Keynes - những người đang nắm quyền tại các ngân hàng trung ương và bộ tài chính - đã lựa chọn giải pháp "bôi trơn" guồng máy kinh tế bằng cách tạo đủ lạm phát để kéo giá mua lên gặp mức giá chào bán cứng nhắc.

Tư duy này có thể được phản ánh trong bài phát biểu về ngân sách đầu tiên của Bộ trưởng Tài chính Anh Rachel Reeves vào cuối ngày nay. Trong một văn bản được dự đoán là ít bất ngờ, bà Reeves sẽ định nghĩa lại phương thức đo lường nợ công của Anh nhằm tạo không gian cho các khoản vay mới dưới danh nghĩa "đầu tư". Nước Anh hiện đã vượt ngưỡng nợ/GDP 90% - mức mà Carmen Reinhart và Ken Rogoff từng nổi tiếng (hoặc tai tiếng) xác định là điểm tới hạn khiến hệ số nhân Keynes giảm xuống dưới 1. Nói cách khác, mỗi đơn vị tiền chi tiêu thêm của chính phủ chỉ tạo ra mức tăng GDP thấp hơn 1 đơn vị, khiến các biện pháp kích thích dựa trên vay nợ trở nên phản tác dụng khi nợ tăng nhanh hơn GDP.

Làm thế nào để thoát khỏi vòng luẩn quẩn này? Hai lựa chọn đặt ra là vỡ nợ hoặc thắt lưng buộc bụng. Phương án thắt chặt chi tiêu có thể bị loại trừ bởi không chính phủ nào đủ can đảm (hay liều lĩnh) để đề xuất nghiêm túc sau khi những nỗ lực trước đây của George Osborne và Wolfgang Schauble đã làm rạn nứt nghiêm trọng khế ước xã hội. Về phương án vỡ nợ, các quốc gia không có chủ quyền tiền tệ buộc phải chọn vỡ nợ cứng (như trường hợp Hy Lạp), trong khi các nước có tiền tệ riêng có thể lựa chọn con đường vỡ nợ "mềm" thông qua phá giá tiền tệ.

Đây chính là kịch bản "đàn áp tài chính", trong đó người nắm giữ trái phiếu chính phủ trở thành nạn nhân, vô tình tài trợ cho sự phung phí ngân sách thông qua việc nắm giữ các chứng khoán có lợi suất thực âm. Trong bối cảnh này, dòng tiền thông minh sẽ rút khỏi thị trường trái phiếu để tìm kiếm các tài sản thực nhằm phòng vệ lạm phát. Với chỉ số S&P 500 đã tăng hơn 22% từ đầu năm và lợi suất dài hạn tiếp tục đi lên, phải chăng đây là kịch bản thị trường đang phản ánh trong bối cảnh khủng hoảng nợ có nguy cơ bùng phát?

ZeroHedge