Sự phụ thuộc nguy hiểm của Hoa Kỳ vào Fed

Nam Anh

Senior Economic Analyst

Nới lỏng tiền tệ kèm theo bế tắc tài khóa ở Washington dẫn đến chủ nghĩa dân túy

Đối với các nhà đầu cơ bitcoin, năm 2020 quả là một kỳ tích. Đồng tiền điện tử này bắt đầu năm 2020 ở mức 7,194 USD và vào chủ nhật vừa rồi đã tăng trên mức 34,000 USD tương đương mức lợi nhuận hàng năm hơn 360%.

Nhờ vào công lao của Cục Dự trữ Liên bang Hoa Kỳ Fed, các nhà đầu tư nói chung đã trải qua 1 đại dịch thành công vượt sức tưởng tượng. Cho dù đó là trái phiếu kho bạc Hoa Kỳ hay trái phiếu rác, danh mục đầu tư cổ phiếu hay bất động sản cao cấp, cỗ máy in tiền hào phóng Fed đã thúc đẩy giá tất cả các loại tài sản. Và bản thân Fed cũng không hề có y định chấm dứt bữa tiệc. Năm 2021 có thể đem đến một làn sóng bùng nổ tương tự kéo dài.

Ngay cả khi không gây ra lạm phát cao như kỳ vọng, các biện pháp can thiệp bất thường của Fed sẽ đi kèm với 1 cái giá không hề rẻ. Không nghi ngờ gì nữa, cái giá này chắc chắn sẽ rẻ hơn nhiều so với việc Fed không đưa ra bất cứ hành động gì- đặc biệt là trong ngắn hạn. Nếu Fed không thực hiện việc mở rộng bảng cân đối kế toán hơn 3 nghìn tỷ USD kể từ tháng 3 năm ngoái, nền kinh tế Hoa Kỳ sẽ rơi vào tình trạng rơi tự do. Làn sóng doanh nghiệp phá sản sẽ chồng chất và có thể dẫn đến một cuộc khủng hoảng tài chính kiểu năm 2008.

Phản ứng của Fed trong thời gian qua cũng giống như giai đoạn sau cuộc khủng hoảng năm 2008: làm bất cứ điều gì cần thiết để ngăn chặn tình trạng suy thoái. Nhưng rủi ro là mỗi chương mới lại càng siết chặt vòng lặp diệt vong, trong đó chính phủ Hoa Kỳ cuối cùng phải tính những rủi ro ngày càng gia tăng mà họ đang phải gánh chịu. Nợ công của Mỹ đã vượt quá 100% tổng sản phẩm quốc nội, lần đầu tiên kể từ sau chiến tranh thế giới thứ hai. Nợ công của Hoa Kỳ đã tăng gần gấp đôi sau năm 2008 và đang tiếp tục tăng mạnh trở lại. Dĩ nhiên, như Nhật Bản đã chứng minh, tỷ lệ nợ công cao không nhất thiết phải gây ra khủng hoảng. Nợ công của Nhật Bản là hơn 200% GDP. Nhưng với tư cách là nhà phát hành đồng tiền dự trữ của thế giới, Hoa Kỳ phải bảo vệ vai trò của mình một cách cẩn thận.

Mối đe dọa dễ thấy nhất chính là đối với sự ổn định chính trị của Hoa Kỳ. Việc Fed nới lỏng định lượng đã làm tăng bất bình đẳng giàu nghèo bằng cách tăng tổng giá trị tài sản ròng của những người sở hữu tài sản tài chính, chủ yếu là cổ phiếu và trái phiếu. 10% người giàu nhất nước Mỹ sở hữu 84% lượng cổ phiếu của toàn đất nước, trong khi top 1% sở hữu khoảng một nửa. Nửa dưới của dân số Mỹ - những người chủ yếu ở tuyến đầu trong đại dịch - nói rằng họ hầu như không sở hữu bất cứ cổ phiếu nào.

Bạn càng quan sát bức tranh rộng hơn, mức lợi nhuận lại càng lớn. Chỉ số S&P 500 ghi nhận mức tăng trưởng 16.2% vào năm 2020, trong khi con số này đối với Chỉ số S&P Global Luxury Index là 34%. Chắc chắn, 1 phần lớn mức tăng trưởng của thị trường chứng khoán đã đến từ các tập đoàn công nghệ lớn, chẳng hạn như Amazon và Netflix, những doanh nghiệp được hưởng lợi từ việc đóng cửa một phần nền kinh tế vật chất. Mức tăng giá của các cổ phiếu trên vượt trội so với những tổn thất trong các lĩnh vực bị ảnh hưởng nặng nề nhất bởi đại dịch, chẳng hạn như tàu du lịch và máy khoan dầu. Tất cả số tiền đó phải tìm một nơi nào đó để đi. Vào đầu năm ngoái, trái phiếu kho bạc kỳ hạn 5 năm có lợi suất 1.67%. Vào cuối năm, nó đã giảm xuống 0.37%.

Như các đồng nghiệp của tôi đã báo cáo, sự thiên vị không thể tránh khỏi của Fed đối với các chủ sở hữu tài sản đã kết hợp với sở thích về quy mô của khu vực tài chính để tạo ra một sự phục hồi vô cùng lệch. Điều này đã mang lại lợi ích to lớn cho các doanh nghiệp lớn, kể cả những doanh nghiệp bị xếp hạng rác, trái ngược với những mất mát, thiệt thòi mà các doanh nghiệp nhỏ, bao gồm cả những doanh nghiệp có tiềm lực tài chính vững chắc phải gánh chịu. Ngoài ra, nó đã hỗ trợ tích cực cho các cá nhân giàu có hơn thay vì các hộ gia đình trung bình. Sau năm 2008, sự phục hồi kinh tế tồn tại song song với cái gọi là “Main street recession” (sự suy thoái của các doanh nghiệp nhỏ). Ngày nay chúng tôi gọi đó là sự phục hồi hình chữ K. Phần lớn mọi người đang đau khổ trong bối cảnh phía trên đang diễn ra những sự bùng nổ theo phong cách Great Gatsby.

Bất kể chúng ta có gọi nó là gì, phản ứng chính trị khó có thể là tích cực. Sự trùng hợp quả thật không may cho các tổng thống đảng Dân chủ. Cũng giống như Barack Obama phải kế thừa cuộc Đại suy thoái, Joe Biden đang bước thẳng vào giữa Đại dịch. Trong trường hợp của ông Obama, những phản ứng dữ dội đối với nền kinh tế hai tốc độ của ông đã kích hoạt làn sóng chủ nghĩa dân túy Tea Party khiến nhiệm kỳ tổng thống của ông sau đó phải tạm dừng. Không có nhiều hỗ trợ tài khóa xuất hiện sau gói kích thích đầu tiên trị giá 787 tỷ USD của ông vào tháng 2 năm 2009. Điều đó có nghĩa là Fed buộc phải tiếp tục thực hiện công việc duy trì sự sống cho nền kinh tế. Năm 2013, chủ tịch Fed, Ben Bernanke, đã công bố kế hoạch giảm quy mô chương trình mua trái phiếu. Ông đã nhanh chóng bị buộc phải rút lại kế hoạch trên sau khi thị trường lao dốc thảm hại.

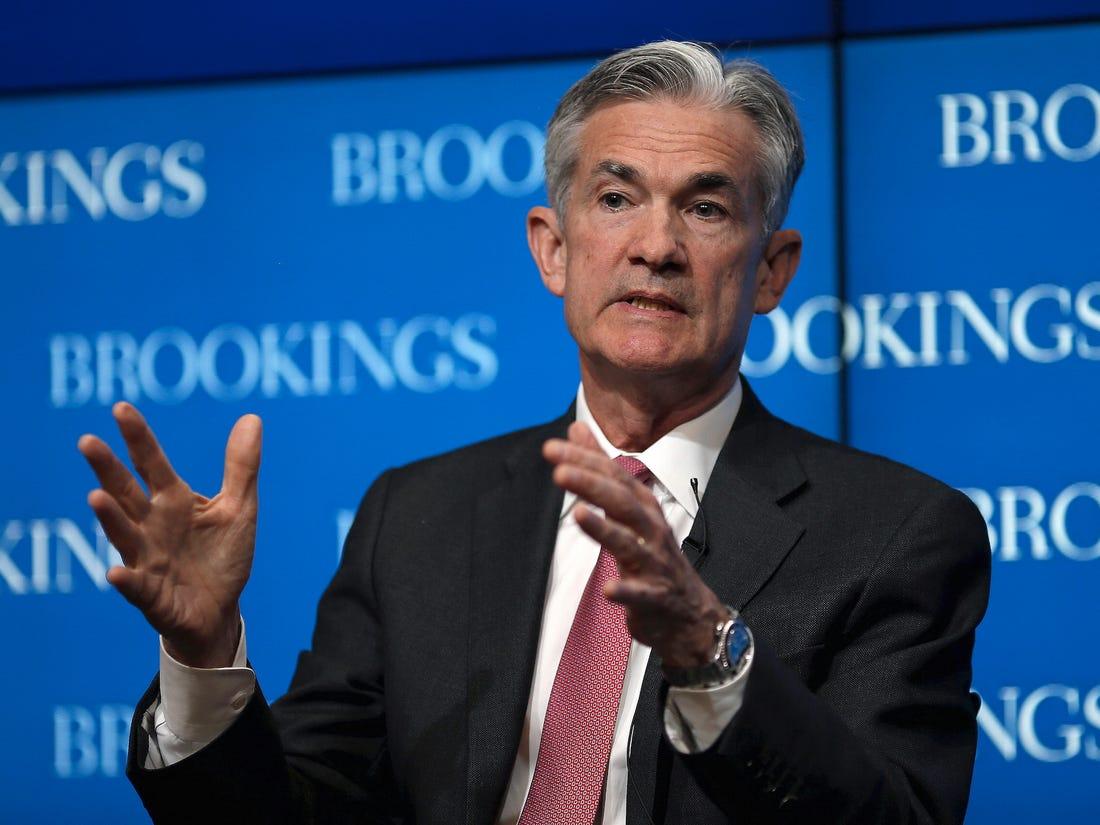

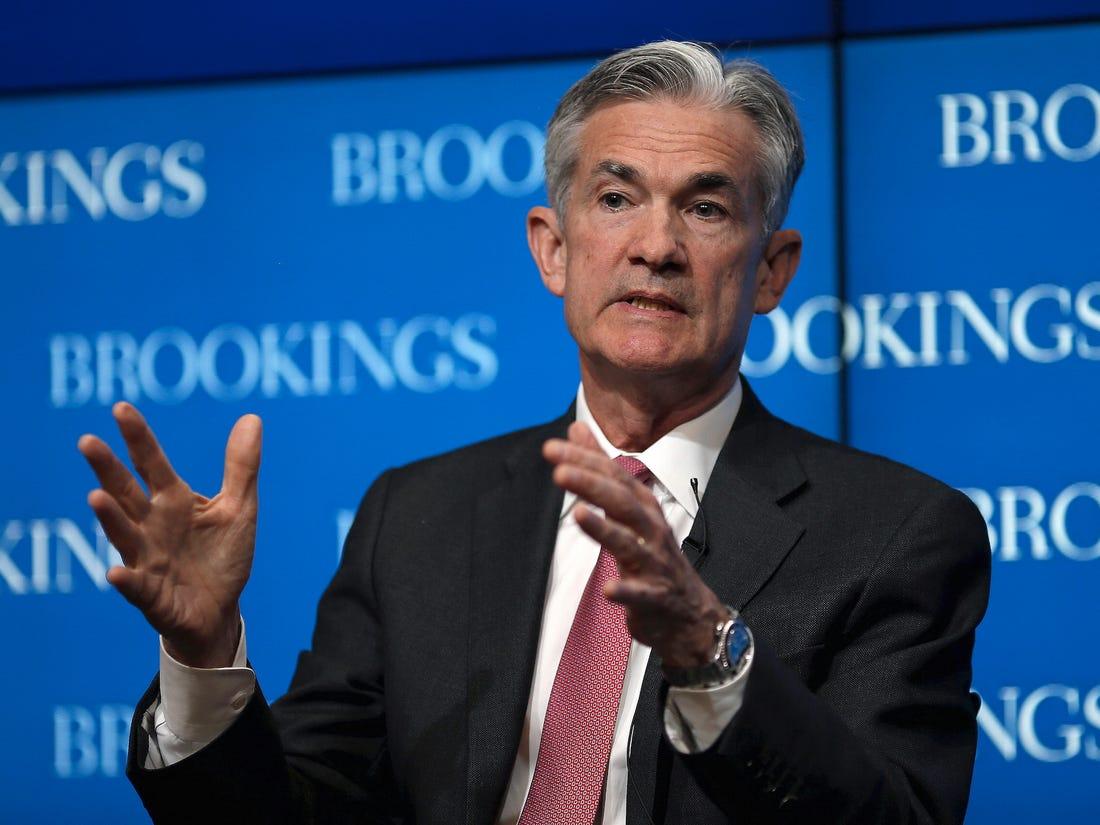

Ông Biden có thể thấy mình đang ở trong tình thế nền kinh tế hai tốc độ tương tự. Tháng trước, Quốc hội đã thông qua một biện pháp kích thích tài khóa trị giá 900 tỷ USD, duy trì hỗ trợ cho hầu hết những người Mỹ thất nghiệp cho đến tháng 3, đồng thời cung cấp tấm séc trị giá 600 USD cho những cá nhân kiếm được dưới 75,000 USD một năm. Nhưng cơ hội của ông trong việc giúp thông qua gói cứu trợ “Build back better” với quy mô lớn hơn nhiều sau khi nhậm chức là vô cùng mong manh. Ngược lại, Jerome Powell, chủ tịch Fed, cho biết sự hỗ trợ của ngân hàng trung ương có thể là vô thời hạn. Fed sẽ tiếp tục duy trì mua tài sản nợ trị giá 120 tỷ USD mỗi tháng trong tương lai gần.

Dưới đây là những mầm mống tiềm tàng của cuộc khủng hoảng dân túy tiếp theo của nước Mỹ. Fed đang cam kết làm những gì cần thiết, trong khi các quan chức được bầu của Mỹ dường như không nhất trí về chính sách tài khóa. Sự ưu tiên đúng đắn, như những gì ông Powell vẫn nhắc nhở Quốc hội, sẽ là điều ngược lại. Chính sách tiền tệ là một công cụ cùn. Ngược lại, chi tiêu có thể được nhắm tới vào những người cần và giúp nâng cao tiềm năng phát triển của Hoa Kỳ.

Than ôi, rất có thể Fed sẽ vẫn là “trò chơi duy nhất”. Đây sẽ vừa là một cơ hội bị bỏ lỡ, vừa gây ra sự nguy hiểm nghiêm trọng. Cơ hội ở đây là chính phủ Hoa Kỳ có thể vay vốn dài hạn với lãi suất gần bằng 0 và đầu tư vào năng lực sản xuất. Nguy cơ của việc không thể làm điều đó có thể được diễn tả trong một phương trình đơn giản: QE - F = P. Nới lỏng định lượng không đi kèm với can thiệp tài khóa dẫn tới chủ nghĩa dân túy.